目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 借金が減らない理由は? なぜ減らない?

借金がなかなか減らないのは、主に7つの理由が考えられます。順を追って解説していきます。

1-1. 収入より支出が多い

最初の借金は、収入や財産では足りない支出を補うためにするというケースがほとんどでしょう。冠婚葬祭や介護など一時的な支出を補うために借金をする場合もありますが、単純に毎月の支出が収入を上回っており、それを補うために定期的に借金をするケースもあります。定期的な収入を上回るような支出を続けていると、借金はまず減りません。

1-2. 借金の金利が高い

収入の範囲内で生活費の支出をして、残額を借金の返済に充てている場合でも、金利が高いと利息の負担が大きくなり、元本(利息を除いた借入額)がなかなか減りません。

利息は元本よりも優先して支払われるため、高金利で借金をした場合は、返済額の大部分が利息に充てられてしまうのです。

一般的に、現在の消費者金融やクレジットカードキャッシングでは、年15%から18%程度という高い金利が設定されています。銀行カードローンでも、多くの場合は年14%程度の金利です。年利18%の借金では月々の返済額の多くが利息に消え、元本がなかなか減らない状況に陥りがちです。

1-3. 収入に比べて借入額が多すぎる

そもそも、借入額が多くなるにつれて利息額が増えるため、借金は減りにくくなります。たとえば、年利15%の利息を払う場合でも、借入額が10万円の場合と100万円の場合で比較すると、利息の額には10倍もの差が出ます。

全体の借入額が収入に対して多すぎると、月々の返済余力も少なくなるため、借金はなかなか減らせません。

借入額 | 利息総額 | 返済総額 | 毎月返済金額 (分割回数12回の場合) |

|---|---|---|---|

10万円 | 8304円 | 10万8304円 | 9026円 |

30万円 | 2万4924円 | 32万円4924円 | 2万7078円 |

50万円 | 4万1541円 | 54万1541円 | 4万5130円 |

80万円 | 6万6474円 | 86万6474円 | 7万2207円 |

100万円 | 8万3091円 | 108万3091円 | 9万259円 |

300万円 | 24万9293円 | 324万9293円 | 27万775円 |

1-4. たびたび延滞して、遅延損害金が積み重なっている

借金の返済が遅れると、返済日を過ぎてから1日ごとに遅延損害金が発生します。遅延損害金の利率は通常の利息よりも高く設定されており、一般的には年20%以上となっています。

遅延損害金は元本や利息よりも優先して支払われます。そのため、借金の延滞によって遅延損害金が発生し、返済額の大部分が遅延損害金に充当されて利息や元本がほとんど減らなくなり、さらに延滞しやすくなる、という悪循環に陥ります。

このような状態になると毎月の返済額が遅延損害金の発生額を下回り、返済を続けていても借金の総額は減るどころか増え続ける可能性があります。

また、契約どおりに返済しなかった場合、債権者から一括返済を請求されることがあります。すると、借金全体に遅延損害金がかかり、その金額がかなり大きくなります。

1-5. 複数の業者から借り入れている

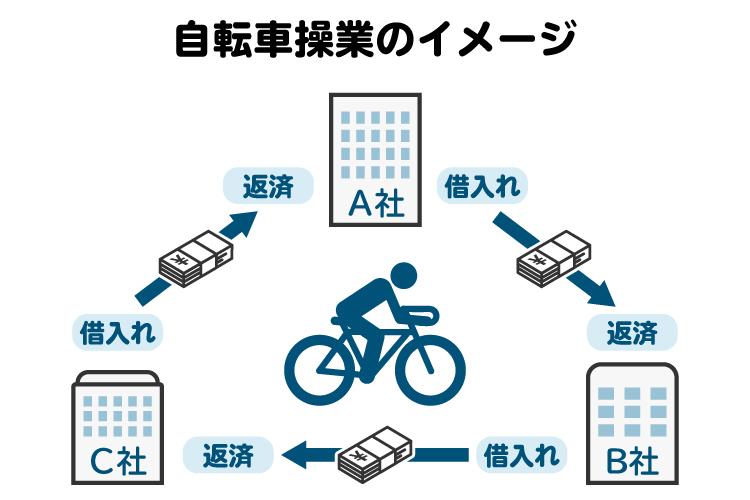

複数の金融機関から借り入れをしている場合、いわゆる「自転車操業」の状態に陥るケースがあります。A社から借りたお金をB社への返済に充て、B社から借りたお金をC社への返済のために充て、C社から借りたお金をA社への返済に充てる、という状況です。

この状態では借金の全体像を把握しにくくなり、その場しのぎの返済ができればよいと考えてしまいます。結果的に借金での支出が増えやすくなり、元本が減らず、むしろ増え続け、精神的な負担も大きくなります。複数社からの借り入れは借金問題を複雑化させる大きな要因となります。

1-6. 買い物にリボ払いを利用している

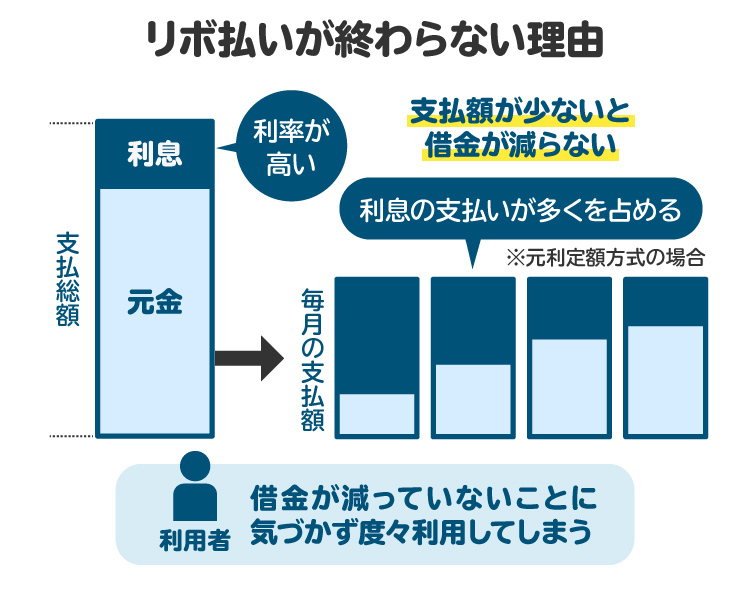

リボ払いはカードの利用額に関係なく、毎月一定額を支払う仕組みですが、実際には年15%程度と、高い手数料が発生します。これは高い利息を支払っているのと同じことです。

リボ払いを利用し続けると、毎月の返済額が決められていても、そのほとんどが手数料に消え、借金が増えるケースが多いです。

1-7. 返済計画がなく漫然と返済している

明確な返済計画がないまま、なんとなく返せる範囲で返済を続けている場合も、借金が減りにくい傾向があります。「毎月いくら返済すると、いつまでに完済できるか」というビジョンがなければ効率的な返済はできません。金利の見直しや借り換えの検討など、早期の完済に向けた動きもできないでしょう。

また、計画性がないと、気持ちが完済に向かなくなりがちです。筆者が弁護士として受ける多重債務の相談では、ボーナスなどの臨時収入を高い利息の借金返済に充てず、浪費しているケースも少なくありません。もし完済に向けた返済計画を立てていれば、臨時収入から少しでも繰り上げ返済をしようとするはずです。

2. 借金が減らない状況を放置するとどうなる?

借金が減らないまま延滞が発生すると、深刻な事態になるリスクがあります。

借金の返済を延滞すると、借金を滞納している事実が、ローンやクレジットカードの利用履歴などを取り扱う信用情報機関に事故情報として登録され、いわゆる「ブラックリストに載った」状態になります。ブラックリストに載ると、新たなローンやクレジットカードの作成が困難になります。

また、延滞が続くほど遅延損害金が積み重なり、返済額がさらに増加します。延滞が解消されなければ、最終的には銀行や消費者金融などの債権者が民事裁判などの法的手続きを取り、給与や銀行口座などの差し押さえに踏み切るリスクが高くなります。

これにより、職場に借金をしている事実が伝わったり、預金が出金できなくなったりするなど、日常生活に深刻な影響が生じる可能性があります。借金問題は放置すればするほど解決が困難になるため、早期の対応が重要です。

また、借金の督促に追われている状況がストレスになり、仕事に支障が出るケースは少なくありません。

こうした事態を避けるためにも、弁護士への早めの相談をお勧めします。弁護士への相談によって状況が整理され、何をやるべきかが明確になって仕事に打ち込めるようになったという声もよく聞きます。

3. 借金が減らない状況を打開する方法

借金がなかなか減らない状況を打開するためには、以下のような方法が考えられます。

収入と支出を見直し、月々の返済額を増やす

金利の低いローンに借り換える

繰り上げ返済をする

公的支援制度を利用する

親族に援助を頼む

債務整理をする

過払い金請求をする

3-1. 収入と支出を見直し、月々の返済額を増やす

まずは家計の見直しから始めましょう。やるべきことは収入と支出の把握です。その差額が返済できる金額になるはずです。

つまり、収入を増やし、支出を減らしてその差額が増えれば、借金の返済に回せるお金が増え、借金を減らせる可能性が高まります。

支出の削減については、固定費の見直しが効果的です。家賃、光熱費、携帯電話料金や保険料、定額料金を支払うサブスクリプションサービスなど、毎月、固定して支払われている費用を見直しましょう。

次に、変動費である食費や娯楽費、不要な買い物を減らせないかを検討します。

これらを整理するためには、家計簿をつける方法が効果的です。最近では家計簿アプリも活用できます。使ったお金を記録して「見える化」するだけでも支出を減らせる可能性があります。

収入を増やす一般的な方法としては、副業やアルバイトなどがあります。ただし、副業を開始するために高額な先行投資をするなど、収入を増やすために支出を増やす行動をしないように気をつける必要があります。

また、「副業で高収入を得るためのノウハウを教える」とうたった情報商材や、詐欺まがいのFX(外国為替証拠金取引)講座やツールに手を出して借金を増やしてしまった、という相談も弁護士のもとに多く寄せられます。収入を増やそうとして詐欺に遭う可能性もあるため、楽をして収入を増やそうと短絡的に考えないようにしましょう。

家計の収支が改善されて差額が増えれば、返済額の増加が可能になり、借金の減少につなげられるでしょう。

3-2. 金利の低いローンに借り換える

現在の借金よりも低い金利のローンに借り換えれば、利息負担を軽減でき、結果的に総返済額の削減が可能になります。

また、複数の借金を一本化する「おまとめローン」を活用すると、金利を下げる効果が期待できるほか、複数の返済日の管理が不要となるため、精神的な負担も軽減されるでしょう。

ただし、借り換えには審査があり、現在の借入状況によっては審査が通らない場合もあります。

また、借り換えや「おまとめローン」を利用して、いったん借金を整理した金融業者から、再び借金をしないように注意する必要があります。もしこれをしてしまうと、借り換えやまとめをした金融業者と、新たに借金をした金融業者の両方から借金をすることになり、かえって借金が増えてしまいます。自己破産の相談に来る人のなかには、このような状況に陥って借金が増えたというケースも多いです。

また、過去に借金を完済した金融業者からは新たな借り入れがしやすくなるため、この誘惑に負けない強い意思が必要になります。

3-3. 繰り上げ返済をする

ボーナスや臨時収入などで金銭的に余裕があるときに繰り上げ返済を行えば、元本を効率的に減らせます。

繰り上げ返済には元本の早期減額、将来の利息負担の軽減、完済時期の短縮といった効果があります。たとえ少額でも継続的に繰り上げ返済を行えば、大きな効果が期待できます。

3-4. 公的支援制度を利用する

経済的に困窮している場合は、国からお金を借り入れできる公的支援制度を調べてみましょう。調べる際には、給付してもらえる制度なのか、貸付けなのかもチェックしましょう。貸し付けは借金なので、たとえ低金利であっても、借金が増えるかたちになります。

たとえば、「住居確保給付金」は家賃相当額を支給する制度です。これに対し、「生活福祉資金貸付制度」は低所得世帯への低利または無利子の貸付制度、「母子父子寡婦福祉資金貸付金」はひとり親家庭への貸付制度で、いずれも借金となります。

いずれにしても、これらは経済的に困難な状況にある世帯を救済する制度です。自分が対象になりそうな場合には、自分が住む市区町村の窓口や社会福祉協議会に相談してみるとよいでしょう。

3-5. 親族に援助を頼む

経済的に余裕のある親族がいる場合は、返済資金の援助を依頼するのも選択肢の一つです。ただし、援助の条件を明確にする必要があります。

親族から返済資金を借りて金融業者への借金を完済し、親族への返済に移行する場合には、返済計画を書面にし、共有しておくべきでしょう。また、親族関係が悪化するリスクを考慮し、断られているのに何度も無心するなどの強引な方法での依頼は避けるべきです。

3-6. 債務整理をする

自力での解決が困難な場合には、債務整理を検討しましょう。代表的な債務整理には、「任意整理」「個人再生」「自己破産」の3種類があります。これらの制度を利用することで、借金の負担を軽減できます。弁護士や司法書士に相談して適切な方法で債務整理を行えば、借金問題を根本的に解決できます。

3-7. 過払い金請求をする

2010年以前からキャッシングの返済をしている場合には、過払い金が発生している可能性があります。過払い金とは、簡単に言うと、利息制限法の上限を超えて払い過ぎた利息を指します。条件に合致すれば、返還請求ができます。

過払い金を回収できれば、その金額をほかの借金の返済に充てられ、場合によっては完済できるケースもあります。

4. 債務整理とは|主な種類を紹介

債務整理は、借金問題を法的に解決する手続きです。主に以下の3つの方法があり、それぞれ特徴が異なります。

4-1. これからの利息をカットできる「任意整理」

任意整理は、債権者と直接交渉して利息の減額や返済条件の見直しを行う手続きです。裁判所を介さないため、手続きのハードルが比較的低い点が特徴です。

任意整理では今後、支払うべき利息(将来利息)がカットされる可能性があり、返済期間の3年から5年程度の延長も認められます。

手続きが比較的簡単で家族に知られにくく、合理性があれば特定の債権者のみを対象にしての手続きも可能です。

一方で、元本の減額は困難であり、手続きを成立させるには債権者の同意が必要というデメリットもあります。

また、最近では、消費者金融を中心に、過去の取引内容によって合意できる内容も厳しくなり、将来利息のカットに応じない業者も増えています。普通に返済を続けるよりはトータルの返済額は少なくて済むのが通常ですが、毎月の支払い自体はそこまで減らないケースが多いのも現実です。

任意整理は比較的安定した収入があり、元本の返済の見込みはあるものの、利息の負担が重い場合や、家族に借金の存在を知られたくない人に適した手続きと言えます。

4-2. 自宅を守りつつ借金を減らせる「個人再生」

個人再生は、裁判所に申立てを行い、借金を大幅に減額して残りを3年から5年かけて返済する手続きです。住宅ローン特則を利用すれば、自宅を維持しながらの借金整理が可能です。

個人再生では、借金を従来の総額から最大で10分の1まで大幅に減額でき、住宅の維持も可能です。会社員や公務員などで安定的かつ継続的な収入の見込みがあり、借金の総額が5000万円以下の人は「給与所得者等再生」を利用できます。この制度であれば、債権者の同意も不要で、財産を残せるメリットもあります。

一方で、手続きは裁判所への申立てとなるため書類の準備などが必要となり、解決までの期間が長く、安定した収入も必要となります。

個人再生は住宅を守りたい人、一定の財産がある人、安定した収入がある人、借金の額が大きい人に適した手続きです。

4-3. 借金がゼロになる「自己破産」

自己破産は、返済が不可能な場合に裁判所に申立てを行い、すべての借金を免除してもらう手続きです。多くの財産は処分されるものの、生活に必要な最低限の財産は残すことができます。

すべての借金が免除されるため、生活の再建がしやすくなる側面があります。

一方で、一定額以上の財産は処分され、手続期間は一定の職業制限もあるほか、ギャンブルや浪費などの免責不許可事由がある場合は自己破産が不許可となる可能性があります。破産管財人の費用が発生するなどの負担もあります。

自己破産は借金の返済が不可能な状況にある人、処分される財産が少ない人、新たなスタートを切りたい人に適した手続きと言えます。

5. 借金が減らないと悩んでいるときに、弁護士や司法書士に相談するメリット

借金問題で悩んでいる場合は、できるだけ早急に弁護士などの専門家に相談することをお勧めします。

借金相談では、どこにいくら借りているのかを一覧にする必要があります。自分の借金を書き出し、目に見えるように整理すれば現状を把握できるほか、脳の負担も減ります。

多くの相談を受け、解決に向けた手続きを進めた経験のある専門家であれば、現在の借金状況を客観的に分析し、最適な解決策やメリットとデメリットを伝えられます。自分では気づかない解決方法が見つかる可能性もあるでしょう。

また、法的手続きが複雑な債務整理についても、専門家がサポートをすればスムーズに進められるはずです。

さらに、専門家に依頼した場合、その旨を債権者に伝える「受任通知書」の送付によって債権者からの督促や借金の返済が一時的に止まるため、直接的なストレスから解放されます。その間に弁護士費用を用意することもできます。

多くの法律事務所では初回相談を無料で行っています。まずは気軽に相談してみましょう。

6. 借金が減らないことに関連してよくある質問

Q. 借金が減らない人の特徴は?

借金が減らない人には共通点があります。浪費癖があり無駄な支出が多い、ギャンブルにのめり込んで借金を重ねている、収入に見合わない返済計画を立てている、複数社から借り入れをして全体像を把握できていない、家計管理ができておらず支出をコントロールできていない、といった共通項が見られます。

Q. 借金問題は放っておけばいつか解決する?

借金にも通常5年の消滅時効はあるものの、債権者は時効を止める手続きをとるケースも多いため、積極的に時効を狙うのは勧められません。

むしろ、放置によって遅延損害金が増加し、給料差し押さえなどの処分を受けるリスクがあります。

借金問題は放置しても解決せず、むしろ事態は悪化すると考えてください。

7. まとめ 借金が減らなくて悩んでいる場合は弁護士に相談を

借金が減らない原因としては、収入よりも支出が多い、延滞による遅延損害金が積み重なっている、複数の業者から借り入れているなど、さまざまなものが考えられます。

金利の低いローンへの借り換えや繰り上げ返済など、適切な対処法をとれば、状況改善の糸口が見えてきます。それでも難しい場合は、債務整理も視野に入れる必要があります。

まずは借金が減らない理由を正確に把握して改善をめざし、自力での解決が困難な場合には弁護士などの専門家に相談しましょう。債務整理を含めたさまざまな選択肢があるので、一人で悩まず、早期の相談をお勧めします。

(記事は2025年12月1日時点の情報にもとづいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す