目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 任意整理とは?

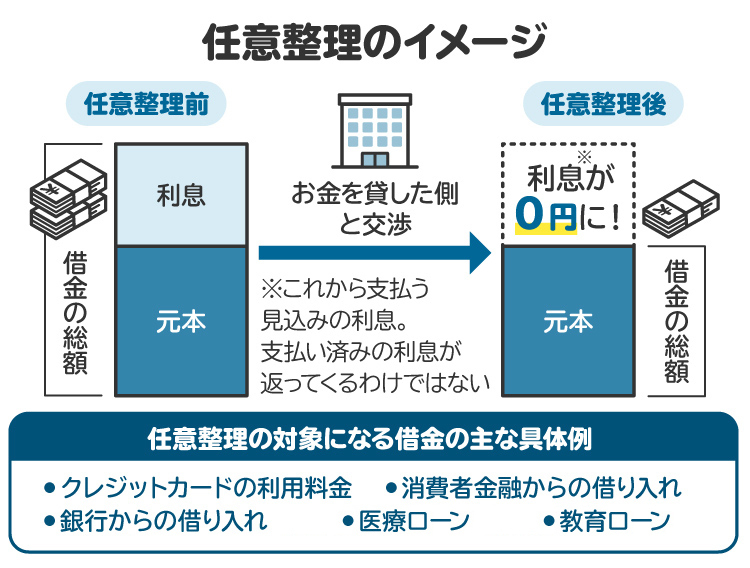

任意整理の仕組みや対象となる借金の具体例は次のとおりです。

1-1. 任意整理の仕組み

任意整理は債務整理の一種で、裁判所を経由せず、債権者(消費者金融などお金を貸した側)と交渉する手続きです。利息のカットや、無理のない分割払いで合意することで、毎月の借金返済額を小さくすることができます。具体的には、将来利息(現在残っている借金にかかる利息)をカットした借金を3年から5年かけて分割で支払うケースが多いです。

自己破産とは異なり、借金をゼロにするものではなく、借金の額を大きく減らすものではない点で個人再生とも異なります。

また、自己破産と個人再生を行う場合、すべての借金を対象に手続きしなければなりませんが、任意整理の場合は整理したい借金を選べるのも特徴です。

1-2. 任意整理の対象になる借金の具体例

任意整理の対象となる債務(借金)は幅広く、クレジットカードの利用料金、消費者金融からの借り入れ、銀行からの借り入れ、医療ローン、教育ローンなど多種多様です。

任意整理の対象とならない債務もあります。

たとえば、税金や社会保険料については任意整理を行えません。ただし、本人が公的機関の窓口に行って生活状況などを相談すれば分割納付に応じてくれる場合もあるため、相談することをお勧めします。

また、養育費は、借金などよりも優先される支払いであるため、任意整理の対象とはなりません。

さらに、任意整理の対象としてお勧めできない借金もあります。奨学金の支払いは、任意整理の対象とすることは不可能ではありません。しかし、利率は低く設定されており、分割期間ももともと長期であることが多いため、任意整理を行ったとしても負担軽減にならないケースが多いです。

2. 任意整理のメリット

任意整理を行うメリットとして、主に次の5点が挙げられます。

利息や遅延損害金をカットしてもらえるケースが多い

毎月の返済額を無理のない程度に調整できる

債権者からの督促(とくそく)が止まる

整理する債務を自分で選べる(債権者を選べる)

手続きが比較的簡単

2-1. 利息や遅延損害金をカットしてもらえるケースが多い

任意整理のメリットとして、将来分の利息と遅延損害金(滞納した際の損害金)のカットがあります。

利息とは、お金を借りたとき、返済期日に完済するまでの間に元金に対して一定の割合(パーセンテージ)で発生する金銭の支払いのことです。たとえば、100万円の借金に年利10%の利息がつく場合、1年間で100万円×10%=10万円の利息がつきます。

遅延損害金は、利息と似ていますが、返済期日を過ぎてしまったときに、過ぎた日から完済するまでの間に元金に対して一定の割合で発生する金銭です。計算については、利息と同じです。

任意整理を行うことで、この利息と遅延損害金をカットしてもらえます。

ただし、カットされるのは、任意整理に着手した以降の将来の利息と遅延損害金であり、すでに発生済みのものについてはカットしてもらえないのが一般的です。将来分の利息は、リボ払いの借金などでは特に大きく、その支払いのカットは負債軽減にあたって非常に効果的です。

2-2. 毎月の返済額を無理のない程度に調整できる

任意整理では、自分の生活に合わせて毎月の返済額を調整できます。任意整理を行うことで毎月の返済額を下げ、返済期間を延ばせるため、自分の生活に回すお金を増やせ、生活に余裕が生まれます。

ただし、返済期間を無限定に伸ばすことはできず、通常3年から5年の範囲で返済しなければならない点に注意が必要です。

2-3. 債権者からの督促が止まる

弁護士に依頼すると、債権者との交渉窓口は弁護士となり、債権者からの督促が止まります。通常、借金の返済に追われている状態では、債権者から督促状が届いたり、電話連絡が来ていたり、悪いケースだと職場に連絡があったりします。

任意整理を弁護士に任せることで、こうした督促はなくなるため、ストレスが軽減されます。

2-4. 整理する債務を自分で選べる(債権者を選べる)

自己破産や個人再生と違い、任意整理では整理の対象とする債務を選べます。

自己破産や個人再生などの裁判所を通じた債務整理を行う場合、自分が抱えているすべての借金、債務を対象としなければならず、自分の都合で特定の借金だけそのまま支払い続けることはできません(ただし、個人再生において一定の要件を満たした住宅ローンは除外できます)。

一方、任意整理であれば、どの借金を債務整理の対象とするか選べるため、特定の借金を任意整理の対象としないことが可能です。たとえば、連帯保証人が付いていてその人に迷惑をかけたくない場合や、友人など特別の関係にある人からの借金は対象から外し、そのまま返済を続けることができます。

また、債務整理を行っていることを人に知られたくないないのであれば、その特定の借金だけ対象から外すことで、周囲に発覚しないように債務整理を進められます。

2-5. 手続きが比較的簡単

任意整理は手続きが比較的簡単で早いのもメリットです。自己破産などは裁判所を通じた手続きであり、そのために必要な書類を準備しなければなりません。また、申立てを行ったあと、手続きが終了するまで一定の時間がかかります。

任意整理であれば、裁判所への申立ては要らず、債権者との話がまとまれば手続きが完了するため、簡便かつ迅速と言えます。弁護士に依頼すれば、そうした交渉や手続きも一任できます。

3. 任意整理のデメリット

任意整理にはメリットが多い一方、次のようなデメリットもある点に注意しましょう。

3-1. 元本のカットは認められにくい

任意整理において、元本(利息や遅延損害金を含まない借金の残高で、元金とも言います)のカットは基本的には認められません。また、すでに発生した利息と遅延損害金のカットにも、基本的に応じてもらえません。

自己破産や個人再生のケースでは、元本や利息、遅延損害金についても免除や減額を受けられるのと比較すると、任意整理ではどうしても借金そのものの減額効果は小さいです。

任意整理を進め、返済期間を延ばしたとしても、借金を返しきれないような場合は、自己破産や個人再生の手続きに切り替えざるを得ません。

3-2. 交渉がうまくいくとは限らない

任意整理はあくまでも、お金を貸した債権者が同意してくれなければ成立しません。消費者金融など業者によっては、同意してくれないリスクがあります。なかには、お金を借りた債務者本人による交渉では、なかなかうまくいかない業者もあります。

交渉にあたっては、給与明細など安定した収入があることの根拠や家計簿の提出、実際に遅れずに返済を行ってきた実績を求められるケースもあります。

任意整理は、あくまでも借金を返済していくことを前提とした制度であるため、ある程度の収入が安定的に得られていなければ難しいと言えます。

3-3. 信用情報に傷がつく(ブラックリスト入り)

任意整理に限ったことではありませんが、債務整理である以上、信用情報に傷がつきます。借金やその支払遅延などの情報は、信用情報を記録している3つの個人信用情報機関に届きます。自己破産や個人再生と同じく、任意整理を行ったことで、個人信用情報機関にその事実が登録されて信用情報に傷がつくことを、いわゆる「ブラックリスト入り」と言います。

ブラックリストに登録される期間は、任意整理後に借金を完済してから5年から7年です。この間、クレジットカードを作成したり、ローンを組んだり、借金をしたりすることはできなくなります。

4. 任意整理に向いている人

任意整理に向いているのは、会社員や公務員のように収入が安定していて、生活費などの支出を差し引いてもまだ返済に回せる余裕があり、現在時点の借金総額を3年から5年かけて支払っていけるような計画を立てられる人です。

反対に、借金の額が多すぎて、現在の収入では3年から5年では支払いきれない場合や支払い計画を立てようとすると生活費などの必要なお金の支出を削らないといけないような場合は、任意整理に向いていません。どちらかというと自己破産など抜本的な債務整理を行い、生活再建の道を模索する必要があります。

そのほか、任意整理を優先的に検討するケースとしては、自己破産など裁判所を経由した手続きを使えない事情がある場合が想定されます。たとえば、借金の一部に保証人が付いていて、その保証人にはどうしても迷惑をかけたくない場合であっても、自己破産をしてしまうと、保証人のもとに請求がいってしまいます。そのような場合は、任意整理を選択し、保証人に迷惑がかからない方法で整理を進めざるを得ません。

また、自動車ローンで所有権留保がついている場合には、自動車の所有権は売主にあります。どうしても自動車を処分したくない場合は、自己破産や個人再生をすると自動車が引き揚げられてしまうため、任意整理を選ばざるを得ません。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

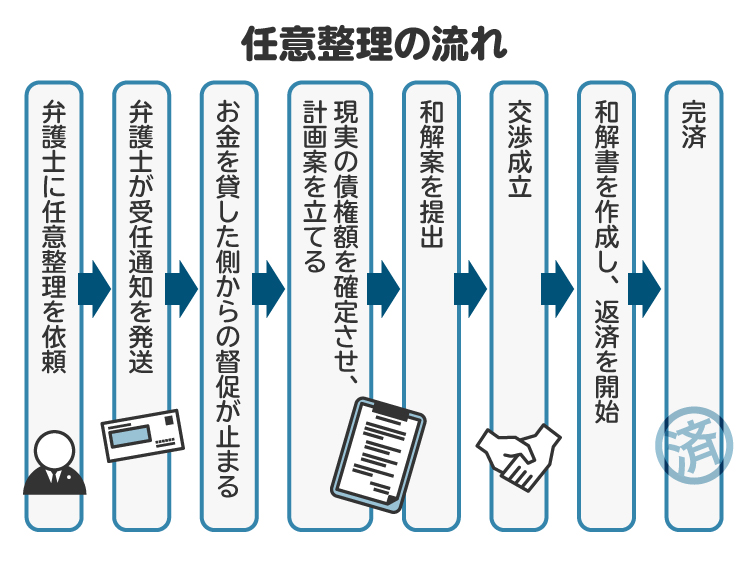

5. 任意整理の流れ

任意整理は次のような流れで進みます。

5-1. 【STEP1】任意整理の依頼と弁護士から受任通知の発送

まず、弁護士に任意整理を依頼します。すると、依頼を受けた弁護士は、任意整理の対象とした先に対し、受任通知という手紙を発送します。受任通知とは、弁護士が代理人になったことを告げる文書です。これが届くことで、債権者からの督促はなくなります。

5-2. 【STEP2】借金の調査と引き直し計算

弁護士は、受任通知を受けた債権者から、これまでの取引履歴や現在の借金額などを記載した回答書を受け取ります。この回答をふまえ、現実の債権額を確定させる債権調査を行います。必要であれば過払い金の計算も行います。

5-3. 【STEP3】和解交渉

弁護士と依頼者との間で、借金を返済するための計画案を立て、弁護士から債権者に、その支払い計画を和解案として提案します。

5-4. 【STEP4】和解成立および返済開始

和解案について、弁護士と債権者間での交渉がまとまれば、具体的な支払開始時期などを取り決めた「和解書」を作成し、返済が始まります。最終的には、期限までに遅れずに分割返済を続けていき、完済となれば終了です。

6. 任意整理と個人再生、自己破産の違い

債務整理には「任意整理」以外に、「自己破産」「個人再生」があり、次のような違いがあります。

6-1. 自己破産

自己破産は、借金をゼロにできる制度です。一定の範囲の手元に残せる財産を超える財産をお金に換え、債権者らに平等に分配し、残った借金について免除を受ける手続きです。

裁判所を通じた手続きであるため時間がかかる点、すべての借金を対象としなければならない点が任意整理とは異なり、デメリットになり得ます。しかし、将来にわたって返済していくのではなく借金自体をゼロにする点がメリットと言えます。

6-2. 個人再生

個人再生は、すべての借金を5分の1から10分の1まで減額し、それを3年から5年かけて返済する計画を立て、裁判所からの認可を受けて支払いを行う手続きです。自己破産とは異なり、返済義務がなくなるわけではないものの、住宅ローンの支払いのみそのままで自宅を残せる方法があります。

任意整理との違いは、自己破産と同じく裁判所を通じた手続きであり、すべての借金を対象としなければならない点です。

3年から5年で返済をしていく点は任意整理と共通していますが、返済すべき金額が大きく減額されます。

7. 弁護士に任意整理を依頼するメリット

弁護士に対し任意整理を依頼するメリットとして次のようなものがあります。

任意整理がふさわしいかどうか専門的なアドバイスが受けられる

交渉を任せられる

有利な条件で和解ができる

7-1. 任意整理がふさわしいかどうか専門的なアドバイスが受けられる

弁護士は、依頼者の生活状況をヒアリングし、自己破産、個人再生、任意整理のなかから、最適な債務整理ができるようアドバイスします。債務整理にはそれぞれメリットとデメリットがあり、ベストな債務整理を選択することが大切です。

7-2. 交渉を任せられる

お金を借りた業者と交渉することは、ストレスが大きく、時間も割かれます。弁護士に任意整理を依頼することで、交渉を任せられるため、ストレスを感じることは少なくなり、生活の立て直しに集中できます。

7-3. 有利な条件で和解ができる

自分自身で交渉をするよりも、弁護士を通じ交渉を行ったほうが、分割支払の交渉に応じてもらいやすい、利息の減額を検討してもらいやすいというメリットがあります。特に将来利息のカットについては、自分自身で交渉するとカットに応じてもらえないケースもありますが、弁護士が交渉を行うことで、多くの場合はカットに応じてもらえます。

8. 任意整理の体験談と成功事例

弁護士である筆者が引き受けた任意整理の事例を2つ紹介します。

8-1. 安定した収入があり、生活再建ができた事例

リボ払いの借金支払いに追われていた依頼者が、任意整理によって、生活再建を果たせた事例がありました。このケースでは、依頼者に安定した給料収入がある一方で、複数のリボ払いがあり、なかなか借金残高が減らない状況でした。

ところが、依頼者は車両を購入したばかりで、地域柄、車がなくなれば仕事や生活に支障をきたしてしまうことが予想されました。そのため、債務整理の方法として任意整理を選択し、債権者と交渉を始めました。

幸い、安定した収入があったこと、これまで真面目に返済をしてきていたことから、将来の利息をカットし、5年よりも少し長い期間での和解が成立しました。リボ払いを続けていれば、利息の支払いがかさみ、残高はなかなか減らなかったはずですが、将来利息をカットし、和解をしたときの残高で支払い総額を固定したことでゴールも見え、無事返済が完了しました。

8-2. 事業を継続しながら任意整理をした個人事業主の事例

個人事業主の任意整理の事例もありました。個人事業主が任意整理を行った場合、事業自体は継続できますが、ブラックリストに登録されてしまうため、新規の借り入れはできなくなります。

しかし、ほかの債務整理と異なり、任意整理では事業用財産などを処分する必要はありません。このケースでも、利率の高い消費者金融などの借金のみを対象として任意整理を行い、新規の借り入れに頼らなくても済む程度まで事業自体を縮小して継続していくことで、生活の糧を残せました。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

9. 任意整理を弁護士に依頼した場合にかかる費用

一般的に、任意整理の弁護士費用は、整理を行う債権者の数によって変わってきます。債権者の数が増えれば、費用も増えていきますが、通常1社あたり5万円から15万円程度であることが多いです。

これに、過払い金の回収や支払の代行が加わると、もう少し費用が増えると思われます。弁護士事務所によっては、費用の分割払いに対応しているところもあるため、費用の詳細や支払い方法については依頼前にそれぞれ弁護士に確認しましょう。

10. 任意整理に関してよくある質問

Q. 任意整理は自分でもできる?

任意整理は債権者と交渉し合意があればできるため、理屈のうえでは自分自身でも可能です。しかし、その場合、分割期間の延長や、将来の利息カットに同意してくれない業者が多いです。そのため、確実に任意整理を成功させたい人は、弁護士に相談することをお勧めします。

Q. クレジットカードのキャッシングやリボ払いも任意整理できる?

クレジットカードのキャッシングやリボ払いも、任意整理できます。キャッシングやリボ払いは、利率が高いことが多いため、特に効果的です。将来の利息がカットされることで、返済総額が和解時の残高に固定され、支払いの見通しが立てやすくなります。

Q. 任意整理をすると、家族に影響はある?

任意整理は個人の借金の支払方法についての整理のため、家族には影響はありません。ブラックリストに登録されるのも、任意整理を行った本人だけです。

ただし、家族が連帯保証人になっている場合は、連鎖的に請求が行ってしまう点には注意が必要です。

Q. 任意整理の手続き中に、自己破産へ切り替えることはできる?

可能です。実際に、任意整理を進めるなかで、債務の額がはっきりしたので弁済計画を立ててみたら支払い困難だった例や、家計の状況に変動があり分割の余裕がなくなった例、一度は分割の和解が成立し支払いがスタートしたものの途中で支払いきれなくなった例など、自己破産に切り替わるケースは少なからずあります。

Q. 債権者から裁判を起こされていても、任意整理は可能?

可能です。裁判のなかで、「訴訟上の和解」という方法で任意整理を試みることになります。ただし、放っておくと、判決が下されてしまい、場合によっては強制執行により差し押さえられる場合もあるため、早めに弁護士に相談してください。

11. まとめ 任意整理が適しているかどうかの判断は弁護士に相談を

任意整理は、個人再生や自己破産と違い、借金をゼロにしたり、借金の額を大きく減らすものではありません。しかし、将来の利息をカットし、支払回数を増やすことで借金の負担を軽くできるのがメリットです。

一方、交渉が必ずしも成功するとは限らない、信用情報に傷がつくというデメリットもあります。自身の借金について任意整理が適しているかどうか判断できない場合は、借金問題に詳しい弁護士にアドバイスを求めてみましょう。任意整理を含めた最適な対応策を検討できます。

借金問題で悩んだら、早めに弁護士に相談してください。

(記事は2025年4月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す