目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 債務整理と任意整理の違いは?

債務整理とは、借金問題を解決する手続き全般を指し、任意整理はその手続きの一つです。

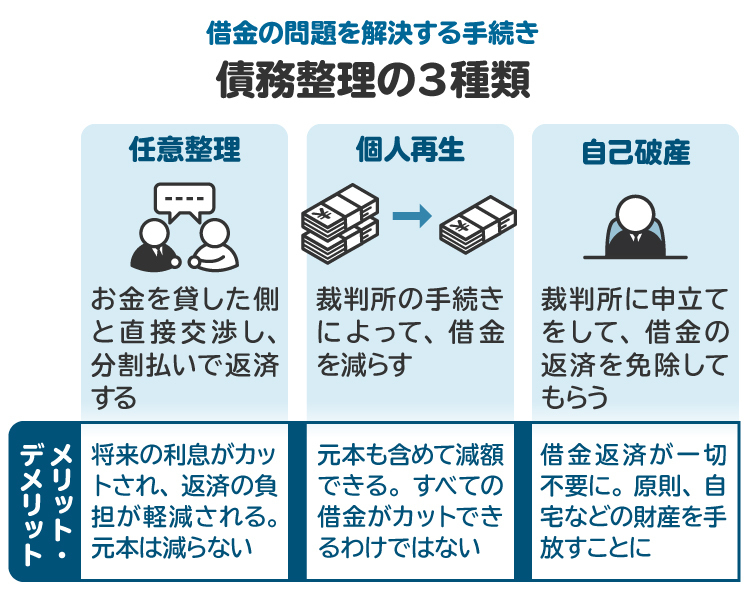

1-1. 債務整理=任意整理+法的整理(個人再生、自己破産)

債務整理とは、法律に基づいて債務(借金)の負担を軽減したり免除したりする手続きの総称です。

債務整理は、裁判所を通さない任意整理(私的整理)と、裁判所の手続きを利用する法的整理に分けられます。法的整理には、主に個人再生と自己破産があります。

1-2. 任意整理と法的整理の特徴

任意整理と、個人再生と自己破産といった法的整理には、それぞれの特徴があります。

【任意整理】

任意整理とは、月々の返済額の軽減や返済計画の見直しを目的として、債権者(金融機関などお金を貸した側)と直接交渉し、合意した内容で借金を返済する手続きです。将来利息(=今後の借金返済にかかる利息)のカットや返済期間の延長などによる負担軽減が期待できます。

【個人再生】

個人再生とは、債務者(お金を借りた人)が裁判所の手続きを利用して、返済計画を認めてもらうことにより借金を減額する手続きです。5分の1から10分の1に減額された借金を原則3年、最長5年で分割返済することで、残りの部分の返済義務が免除されます。

財産を処分する必要がないため、自宅や保険、あるいは自動車などの財産を手放すことなく、借金の清算を図れます。借金の理由を問われないため、ギャンブルや浪費が原因でも利用できます。

【自己破産】

自己破産とは、借金を返済する能力がなくなったときに、裁判所の許可を得て返済義務を免除してもらう手続きです。

借金をゼロにする代わりに、自宅など一定以上の価値のある財産は手放さなければなりません。

2. 任意整理のメリットとデメリット

任意整理は、個人再生や自己破産と異なり、手続きの対象とする債権者を自由に選べます。ただし、お金を貸した側の合意を必ず得られるとは限らず、元本(利息を除いた借入額)の減額は認められにくいです。

2-1. メリット|将来利息をカットでき、債権者を選べる

債権者に将来利息のカットや返済期間の延長に応じてもらえれば、約定どおりの返済を続ける場合に比べて返済総額は確実に減り、月々の返済額も小さくできます。

たとえば、200万円の借金(年利15%、返済期間3年間)を任意整理し、将来利息をカットしてもらえた場合、任意整理前と任意整理後では、返済総額や月々の返済額は以下のように変わります。

任意整理前 | 任意整理後 | |

|---|---|---|

返済総額 | 249万5874円 | 200万円 |

うち利息金額 | 49万5874円 | 0円 |

月々の返済額 | 6万9331円 | 5万5556円 |

任意整理は個人再生や自己破産に比べて手続きも簡易で、債権者が複数存在する場合、交渉する相手を自由に選べます。たとえば保証人がいる借金や車のローンを任意整理の対象から外すことで、保証人に迷惑をかけたり車が没収されたりすることを防げます。

弁護士への依頼後は、受任通知(弁護士が債務整理の依頼を受けたことを通知する文書)の発送により取り立てもとまるため、家族に知られずに借金問題を解決できる可能性があります。

2-2. デメリット|元本までは減額されない

任意整理では、元本までは減額が認められないケースが一般的です。一括返済が可能な状態であれば元本の減額を交渉できる余地がありますが、分割弁済となると元本減額には応じてもらえない場合がほとんどです。

任意整理での解決には、お金を貸した側の同意を得られなければならないため、交渉決裂となれば、個人再生や自己破産といった法的整理を検討せざるを得ない場合もあります。

任意整理後は個人信用情報機関にその情報が登録され、いわゆる「ブラックリスト入り」するため、情報が登録されている間は新たな借り入れやクレジットカードの作成ができなくなる可能性もあります。

また、任意整理は裁判外の手続きであるため、個人再生や自己破産のように法的に強制執行を中止、または停止させる効果はありません。

3. 任意整理が向いている人の特徴

任意整理は、借金の額が比較的少なく、安定した収入が見込めることが前提となります。処分されたくない財産がある場合や保証人に迷惑をかけたくない場合も、任意整理を検討するとよいでしょう。

3-1. 安定した収入がある

任意整理をするためには、安定した収入があることが必要です。

任意整理後は、毎月決まった金額を継続して返済する必要があります。アルバイトやパートでも任意整理は可能ですが、収入が月によって変動する場合は、事前に貯金をするなどして返済が滞らないようにしなければなりません。

安定した収入があれば返済計画を立てやすく、債権者からの合意も得られやすくなります。

3-2. 借金が比較的少ない

任意整理をする場合、将来利息をカットしてもらえれば完済の見込みが立つことが前提です。

月々の返済額が手取り収入の2割から3割以内に収まり、3年以内、または最長5年以内に完済できることが目安となります。月々の返済額が手取り収入の3割を超えたり、返済期間が5年を超えたりすると、途中で返済が難しくなり、破綻する可能性が高くなります。

無理のない返済計画で完済できる見込みがないほど借金が膨らんでいる場合には、個人再生や自己破産を検討したほうがよいかもしれません。

3-3. 自宅など処分されたら困る財産がある

処分されたくない財産がある場合は、任意整理が有力な選択肢となります。たとえば、ローンで購入した車を手放したくない場合、車両ローンの返済を取引どおりに続け、ほかの借金を任意整理すれば車を手放す必要はありません。

マイホームを手放したくない場合も同様です。ただし、自宅の処分を回避しながら借金問題を解決したい場合には、裁判所の手続きによって借金を減らす個人再生も視野に入れることができます。特に住宅ローン以外の借金が一定額以上ある場合は、個人再生のほうが適しているケースもあります。

3-4. 家族や知人が借金を連帯保証している

自身の借金について、家族や知人が保証人や連帯保証人になっている場合、任意整理を検討するとよいでしょう。保証人がいる借金を任意整理の対象から外せば、保証人に対する請求が行われないため、迷惑をかけずに済みます。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

4. 任意整理が向いていない人の特徴

安定した収入がない、借金が年収を超える場合などには、任意整理による解決が困難な場合が多いです。

4-1. 無職、または定職に就いていない

無職で収入がない、または定職に就いておらず安定した収入が得られない場合、任意整理による解決が難しいケースが多いと言えます。任意整理を行ったあとは、毎月決まった金額を返済し続けることが求められます。安定した収入がなければ、実行可能な返済計画を立てられず、債権者の合意は得られないと考えられます。

もっとも、以下のように、無職でも安定した収入源や返済の原資が確保できる状況であれば任意整理が可能な場合もあります。

公的年金を受給している場合

家族からの援助が見込める場合

再就職が決まっている場合

4-2. 債務が多すぎる

借金が多すぎる場合は、任意整理での解決は難しい場合が一般的です。借金の総額が多すぎると、月々の返済額が収入に見合わなくなり、返済を続けることが難しくなります。

借金の総額が年収を超えるような場合には、借金の大幅な減額や免除を受けられる個人再生や自己破産を検討したほうがよいでしょう。

4-3. 債務をゼロにしたい

借金そのものをゼロにしたい場合、任意整理を選択するのは適切ではありません。任意整理は、主に利息や遅延損害金のカット、返済期間の延長によって負担を軽減する方法だからです。

借金をゼロにしたい場合には、自己破産を検討しましょう。

4-4. いわゆる「ブラックリスト入り」を避けたい

借金をして返済が滞ったり、債務整理をしたりすると、クレジットやローンなどの取引に関する客観的な事実を記録した「信用情報」に反映されます。信用情報を記録しているのは3つの個人信用情報機関で、ここに借金や返済延滞、あるいは債務整理の情報が届くことは「ブラックリスト入り」と呼ばれます。

「ブラックリスト入り」を避けたい場合、債務整理以外の方法で借金問題を解決する方法を検討すべきです。たとえば、家族からの援助を受けて返済を続ける、収入を増やすために副業を始めるなどの方法があります。

しかし、債務整理を避けた場合でも、借金の返済を一定期間以上延滞したり、保証会社が代位弁済を行ったりすると、延滞や異動情報が信用情報に登録され、「ブラックリスト入り」する可能性があります。

つまり、債務整理を避けても、返済を滞らせていると最終的には信用情報に事故情報が残っててしまうリスクが高くなります。

5. 任意整理できない場合の解決方法

実行可能な返済計画が立てられない場合や、利息カット程度では根本的な解決が難しい場合は、個人再生や自己破産など、ほかの債務整理方法を検討することになります。

無収入や低収入が理由で返済がままならない状況では、自己破産が適切な選択肢となるでしょう。自己破産は、税金などの非免責債権(税金など自己破産をしても免除されない債権)を除く借金の返済義務が免除されるため、人生の再スタートを切りやすくなります。

安定した収入があるものの、任意整理での減額の幅では返済が困難な場合には、個人再生を検討できます。個人再生では、借金をおおむね5分の1に圧縮できるため、無理のない返済計画を立てやすくなります。さらに、個人再生では自宅を残すことができる場合が多く、生活の基盤を維持しながら借金を整理することが可能です。

個人再生か自己破産か、どちらの方法を選択するかは、個々の状況により異なるため、弁護士に相談して最適な方法を見極めることが重要です。

6. 債務整理や任意整理について弁護士や司法書士に相談するメリットや費用

債務整理や任意整理について弁護士や司法書士に相談することには、多くのメリットがあります。

まず、専門的なアドバイスが受けられます。弁護士や司法書士は債務整理に関する法律に精通しており、借金問題に適切に対応できる方法を提案してくれます。自分では判断が難しい状況でも、専門家の助言で最適な解決策を見つけることができます。

次のメリットとしては、交渉を代行してもらえる点が挙げられます。債権者との交渉は専門的な知識と経験が求められますが、弁護士が代わりに交渉を行うことで、より有利な条件での解決が期待できます。ただし、司法書士のなかで代理人として関わることができるのは認定司法書士に限られ、債権者ごとの借金が140万円以下の場合です。

弁護士への依頼後は、お金を貸した側からの取り立てや嫌がらせが止まり、安心して生活を続けられます。書類作成や裁判所手続きも代行してくれるため、手続きの負担が軽減されます。

税別の費用相場は、以下のとおりです。費用は分割払いにも対応している事務所が多いため、負担を軽減できます。

弁護士 | 司法書士 | |

|---|---|---|

着手金 | 1社あたり4万円〜5万円程度 | 1社あたり2万円〜4万円程度 |

報酬金(固定) | 1社あたり2万円~4万円程度 | 1社あたり2万円〜4万円程度 |

報酬金(減額) | 減額額の10%程度 | 減額額の10%程度 |

7. 債務整理と任意整理に関してよくある質問

Q. 専業主婦や専業主夫、学生でも任意整理はできる?

専業主婦や専業主夫、学生でも、任意整理は可能です。

パートやアルバイトで安定した収入が得られ、確実に返済を続けられる場合には、債権者の同意を得られる可能性があるでしょう。お金を借りた本人に収入がなくても、家族からの援助で返済資金を確保できれば、交渉に応じてもらえる可能性があります。

もっとも、この場合には、親や配偶者の保証を求められることがあります。

Q. 任意整理中は、クレジットカードをつくれる?

任意整理を行うと、個人信用情報機関にその情報が登録されます。この情報が記録されているのは通常5年間で、この期間は、クレジットカードを新たに作成できません。すでに持っているクレジットカードの限度額を引き下げられる可能性もあります。そのほか、ローンを組むことができなくなる、分割払いで商品を購入することが制限される、保証人になれないなどの影響があります。

Q. 債務整理は自分でできる?

債務整理は自分でも対応できますが、現実的には難しい場合が多いです。そもそも、貸金業者の多くは、お金を借りた本人からの任意整理の申し出に応じません。たとえ交渉の機会が与えられても、専門知識がないとうまく進まないケースがほとんどです。

弁護士は各業者の特徴や交渉のポイントを熟知しており、手続きがスムーズに進む可能性が高くなります。そのため、専門家に依頼したほうが効率的で、早期の問題解決が見込めます。

8. まとめ 任意整理、個人再生、自己破産のどれを選択するかは弁護士の助言を聞いて

任意整理は、借金問題を解決するための選択肢の一つです。

借金の金額が比較的少なく、安定した収入があれば、任意整理による解決を検討できますが、借金が多すぎる場合や借金そのものをゼロにしたい場合は、裁判所を通じた個人再生や自己破産といった法的整理を検討すべきです。

最適な方法を選択をするうえで、弁護士の専門知識が有効であることは言うまでもありません。借金問題を適切な手続きで解決したい場合は、無料相談も活用し、弁護士などの専門家のアドバイスを受けながら進めることをお勧めします。

(記事は2025年4月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す