目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 借金救済制度とは?

「国が認めた借金救済制度」とは、「債務整理」を意味する造語です。一部の弁護士事務所や司法書士事務所が、依頼を勧誘するための広告において用いています。

債務整理とは、借金やカードの支払いなどの債務を軽減するための手続きです。銀行や消費者金融などの債権者(お金を貸した側)との交渉や、裁判所での手続きを通じて、借金などの減額や免除が認められる場合があります。

1-1. 本当に「国が認めた」のか?

「国が認めた借金救済制度」は大いに誇張された表現で、広告であるとしても誤解を招く側面が否定できません。

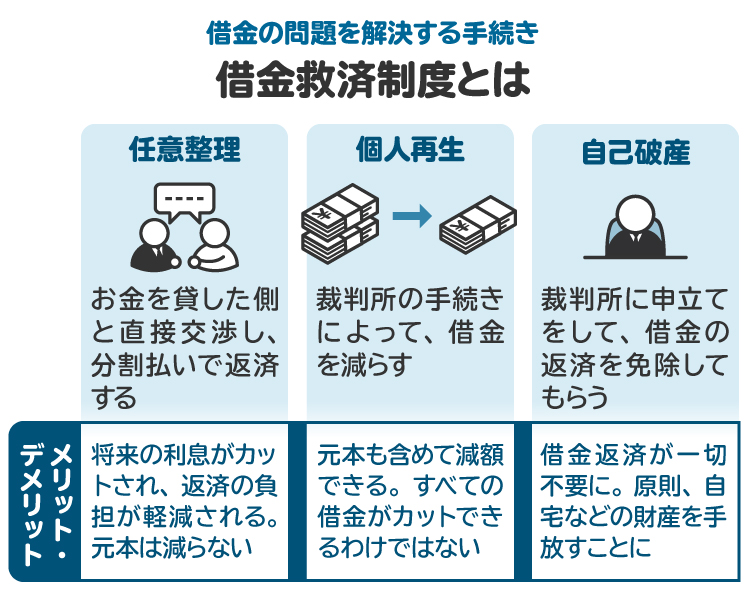

債務整理には、裁判所を通じて行う「個人再生」や「自己破産」、借入先の業者との交渉によって行う「任意整理」などがあります。

このうち、個人再生は民事再生法、自己破産は破産法という法律に基づいて行われる手続きです。法律を制定しているのは国会であり、裁判所も関与して手続きが進められることから、「国が認めた」と言えなくもないかもしれません。

これに対して任意整理は、あくまでも債権者と債務者(お金を借りた人)の合意によって行われます。国が積極的に承認しているわけではないため、「国が認めた」と表現するのは不適切でしょう。

「国が認めた借金救済制度」という広告は、そのほとんどが任意整理を含んでおり、広告として誇張された表現である点に留意したほうがよいでしょう。

1-2. 借金救済制度は怪しい? 嘘? 何かからくりがある?

「借金救済制度」は誇張された表現であるものの、債務整理そのものは怪しい手続きではありません。債権者との交渉や裁判手続きによって、あくまでも合法的に、借金などの減額や免除を認めてもらいます。

ただし、債務整理にはメリットだけでなくデメリットもあります。本当に債務整理を行うべきか、どのような方法で手続きを進めるのがよいかは状況によって異なります。債務整理を検討する場合は、信頼できる弁護士や司法書士にアドバイスを求めましょう。

1-3. 借金救済制度の広告に関する注意点

「借金救済制度」を謳うネット広告のなかには、「借金を大幅に減額できる」「借金がゼロになる」などのメリットばかりを強調し、デメリットをまったく伝えないものが散見されます。

また一部の悪質な事務所では、債務整理をすべきでない人に対して強引に債務整理を勧めたり、自己破産を選択すべき人を任意整理へ誘導したりするなど、依頼者から費用を搾取しようとするケースもあるようです。

弁護士などによる債務整理の誇張した広告表現は弁護士会においても問題視されており、注意喚起が行われています(参考:誤解を生む弁護士広告にご注意ください|第二東京弁護士会)。借金の返済に苦しんでいるとしても、「借金救済制度」などの誇張された広告に飛びつくのではなく、信頼できる弁護士や司法書士を見極めてアドバイスを求めることが大切です。

2. 借金救済制度を使うとどうなる?

「国が認めた借金救済制度」などの表現が誇張されたものであるとしても、適切な方法で債務整理を行うことは、借金問題を解決するための有力な手段です。

債務整理手続きのうち、任意整理と個人再生については返済額を減らすことができます。毎月の返済額が無理のない範囲まで減れば、生活を立て直せる可能性が高まるでしょう。

また、自己破産が認められると借金が全額免除されます。借金がなくなれば、無職や安定した収入がない状態からでも立ち直りへの道が見えてきます。

ただし、債務整理はよいことばかりではありません。手続きの種類に応じたデメリットもあります。債務整理をするべきかどうかや手続きの進め方を検討する際には、メリットとデメリットを比較したうえで、自分の状況に応じた最適な選択を心がけましょう。

3. 借金救済制度(債務整理)の種類

債務整理には、主に「任意整理」「個人再生」「自己破産」の3種類があります。また、「過払い金返還請求」も債務整理に含められることがあります。

各手続きの概要は、次のとおりです。

3-1. 任意整理

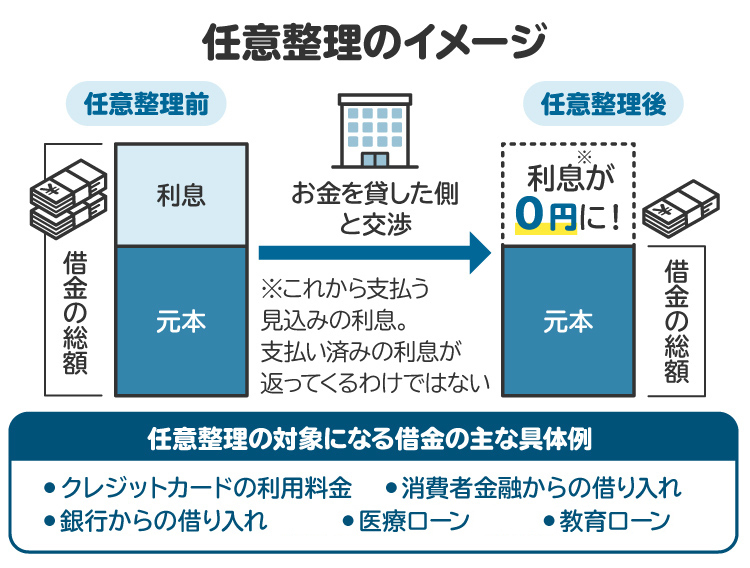

任意整理は、銀行や消費者金融、カード会社などの債権者と個別に交渉し、合意によって借金やカードの支払いといった債務負担を軽減する手続きです。

任意整理に成功すれば、利息のカットや支払いスケジュールの変更などを認めてもらえます。月々の支払額が無理のない範囲まで減るため、安定した収入があれば完済をめざせるでしょう。

3-2. 個人再生

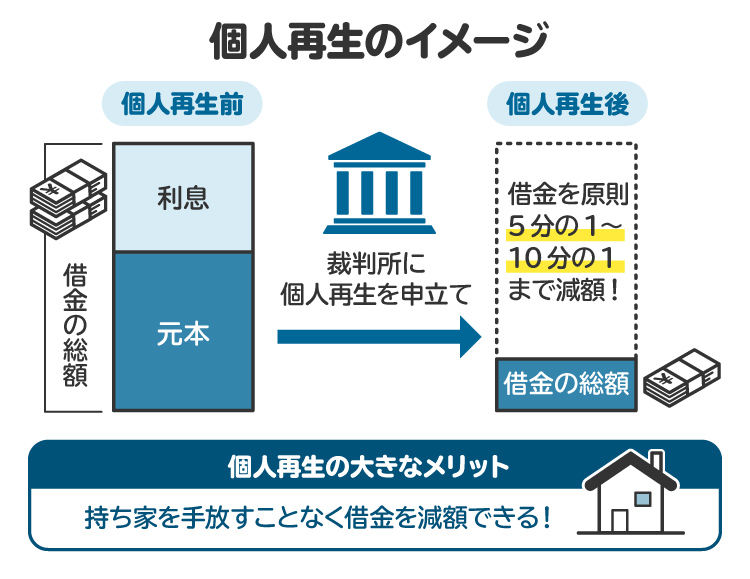

個人再生は、裁判所を通じて借金を減額する手続きです。債権者の決議と裁判所の認可を得た再生計画に基づき、借金の元本や利息などが最大10分の1まで大幅に減額されます。

個人再生の大きな特徴は、自宅の処分を回避できる制度が設けられている点です。安定した収入があり、持ち家を所有している人にとっては、個人再生が有力な選択肢となります。

3-3. 自己破産

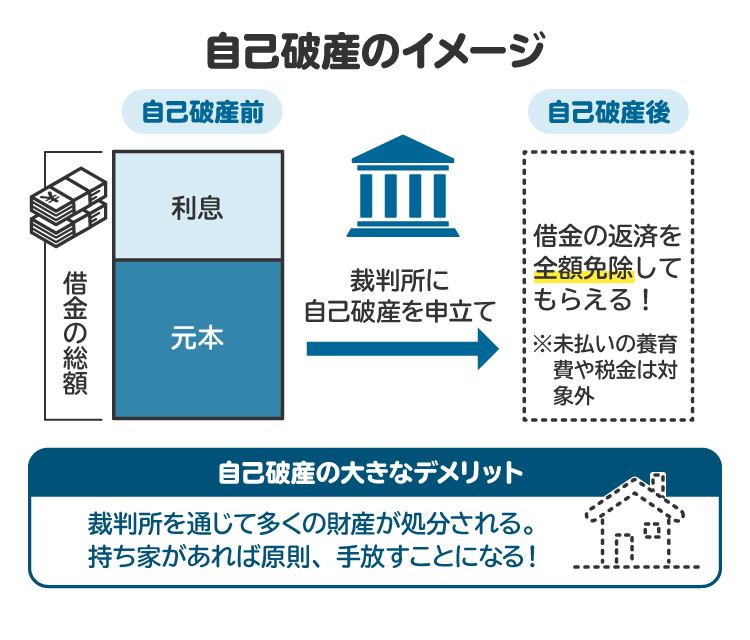

自己破産は、裁判所を通じて借金の支払い義務を免除してもらう手続きです。財産が換金され、債権者に対する配当が行われたあと、原則として残った借金の支払いがすべて免除されます。

不動産など所有する財産が処分されるのはデメリットですが、生活に必要な一定のお金や家財などは手放す必要がありません。自己破産は借金に苦しむ人にとって最後のセーフティーネットとなります。

3-4. 過払い金返還請求

利息制限法では、借金の利息に下表の上限が設けられています。

元本の額 | 上限利率 |

|---|---|

10万円未満 | 年20% |

10万円以上100万円未満 | 年18% |

100万円以上 | 年15% |

上限利率を超えて利息を支払った場合は、超えた部分を過払い金として返してもらう権利があります。この過払い金を返還してもらうよう債権者に求めることを過払い金返還請求と言います。過払い金返還請求も、広い意味では債務整理の一種です。

特に2010年6月に法改正が行われるまでは、利息制限法の上限を超える「グレーゾーン金利」で貸付けを行う業者が多数見られました。そのため、2010年以前に借金をしていた人は、過払い金が発生しているかどうか確認することをお勧めします。

4. 任意整理のメリットとデメリット、向いている人

債務整理の各手続きには、それぞれ異なるメリットとデメリットがあります。自分の状況に応じて、適切な手続きを選択することが大切です。

銀行や消費者金融などの債権者と交渉して借金などを減額してもらう「任意整理」のメリットとデメリット、向いている人の特徴は以下のとおりです。

4-1. 任意整理のメリット

任意整理には、主に次のメリットがあります。

裁判所を通さず行うため、手続きが比較的簡単

財産が処分されない

保証人への迷惑を避けられる

国による公報である「官報」に掲載されない

家族にばれにくい

任意整理する借金を選べるのが特徴で、保証人付きの借金の返済はそのまま続け、保証人が付いていない借金だけを対象とすることで、保証人への迷惑を回避することができます。

4-2. 任意整理のデメリット

任意整理には、主に次のデメリットがあります。

元本のカットは認められにくい

債権者の同意が必要である

信用情報に傷がつく(ブラックリスト入り)

4-3. 任意整理に向いている人

次のような状況にある人は、任意整理に向いていると考えられます。

安定した収入がある

借金の総額が比較的少ない

借入先が1社から2社程度

保証人に迷惑をかけたくない

財産を処分されたくない

簡単な手続きで借金の負担を軽減したい

家族に絶対に知られたくない

借金の金額がそれほど大きくなく、利息さえカットできれば返済できる見込みのある人にとっては、任意整理が選択肢の一つとなります。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

5. 個人再生のメリットとデメリット、向いている人

裁判所を通じて借金を減額してもらう「個人再生」のメリットとデメリット、向いている人の特徴は次のとおりです。

5-1. 個人再生のメリット

個人再生には、主に次のメリットがあります。

借金の元本を減額できる

住宅ローンが残った自宅の処分を回避できる

5-2. 個人再生のデメリット

個人再生には、主に次のデメリットがあります。

安定した収入がなければ利用できない

債権者による決議が必要である

最低でも100万円は返済する必要がある

信用情報に傷がつく(ブラックリスト入り)

官報に掲載される

5-3. 個人再生に向いている人

次のような状況にある人は、個人再生に向いていると考えられます。

安定した収入がある

借金の総額が100万円を大幅に超えている

住宅ローンが残っている自宅がある

借金の額が大きくて任意整理の利息カットだけでは不十分な一方で、安定収入があり、持ち家を所有している人にとっては、個人再生が有力な選択肢となります。

6. 自己破産のメリットとデメリット、向いている人

裁判所を通じて借金を免除してもらう「自己破産」のメリットとデメリット、向いている人の特徴は次のとおりです。

6-1. 自己破産のメリット

自己破産には、主に次のメリットがあります。

借金の支払いがすべて免除される

安定した収入がなくても利用できる

債権者の同意が不要である

6-2. 自己破産のデメリット

自己破産には、主に次のデメリットがあります。

生活に必要な最低限の財産を除き、高価な財産は処分されてしまう

警備員や士業など一部の職業に就くことが制限される

信用情報に傷がつく(ブラックリスト入り)

官報に掲載される

6-3. 自己破産に向いている人

次のような状況にある人は、自己破産に向いていると考えられます。

借金が多すぎる

無職または定職に就いていない

高価な財産や、処分されると困る財産がほとんどない

すべての借金をなくしたい

自宅を所有していない人にとっては、デメリットよりもメリットが非常に大きいため、有力な選択肢となります。もっとも望めば誰でも自己破産を選択できるものではなく、「支払不能である」などの条件を満たす必要はあります。

7. 過払い金返還請求のメリットとデメリット、向いている人

法律の上限を超えて払い過ぎた利息を返してもらう「過払い金返還請求」のメリットとデメリット、向いている人の特徴は次のとおりです。

7-1. 過払い金返還請求のメリット

過払い金返還請求には、主に次のメリットがあります。

残っている借金が減る、またはゼロになる場合がある

払いすぎた利息分のお金が戻ってくる場合がある

財産が処分されない

保証人への迷惑を避けられる

官報に掲載されない

7-2. 過払い金返還請求のデメリット

過払い金返還請求には、主に次のデメリットがあります。

借金が完済にならない場合は信用情報に傷がつく(ブラックリスト入り)

過払い金が発生していなければできない

時効期間が経過すると、請求が認められなくなる

7-3. 過払い金返還請求に向いている人

次のような状況にある人は、過払い金返還請求に向いていると考えられます。

利息制限法の上限を超える利率でお金を借りていた(特に2010年6月以前)

最後の返済日から10年を経過していない

2010年6月以前に消費者金融などからお金を借りていた人は、過払い金返還請求ができるかどうかを調べるため、弁護士や司法書士に相談してみましょう。

8. ネット広告を見て債務整理を依頼した場合のよくあるトラブル

「借金救済制度」などのネット広告を見て、弁護士や司法書士に債務整理を依頼した際、以下のようなトラブルに巻き込まれるケースがまれに見られます。債務整理を依頼する弁護士や司法書士は慎重に選びましょう。

8-1. 債務がほとんど減らず、費用が無駄になる

弁護士や司法書士に債務整理を依頼しても、手続きの選択によっては、借金がほとんど減らずに依頼費用が無駄になってしまうケースがあります。

特に任意整理は元本のカットが認められにくい点、個人再生は最低100万円以上返済しなければならない点に注意が必要です。

弁護士や司法書士から不適切なアドバイスを受けた結果、ふさわしくない手続きを選択してしまっては大変です。たとえば、任意整理では借金問題を解決できる見込みがない人が任意整理をしたとしても、利息カット程度では結局は返済に行き詰まるため、最終的には自己破産せざるえません。信頼できる依頼先を見極めましょう。

8-2. 非弁提携業者が不適切な事務処理をする

弁護士でない者または弁護士法人でない業者が、弁護士の名前を借りて債務整理を行っていたと過去に報道されたことがあります。

無資格の業者が債務整理を取り扱う「非弁行為」や、弁護士または弁護士法人でない業者に対して弁護士が名義を貸す「非弁提携」は違法です。違法業者に債務整理を依頼すると、不適切な事務処理をされて大きな不利益を被るおそれがあります。

債務整理を依頼する弁護士や司法書士を選ぶ際には、有資格者が責任をもって対応してくれるかどうかを必ず確認しましょう。

8-3. 弁護士や司法書士が返還を受けた過払い金を横領する

過払い金返還請求が認められた場合は、弁護士や司法書士の預り金口座にて過払い金の振込を受けるのが一般的です。弁護士や司法書士は、報酬金や実費などを控除したうえで、残額を依頼者の口座へ振り込みます。

しかし、過去には、依頼者に返還すべき過払い金を弁護士や司法書士が横領した事案が報道されたことがあります。

ほとんどの弁護士や司法書士は誠実に業務を行っていますが、ごく一部の悪質な事務所に引っかからないように注意しなければなりません。債務整理を依頼する前に、無料相談などを通じて信頼できるかどうかをよく見極めましょう。

参考:富山県司法書士会会員による債務整理事件の不祥事についての会長声明|日本司法書士会連合会

9. 借金救済制度を活用したい場合、相談先はどこがよい?

借金救済制度(債務整理)を通じて借金問題を解決したいなら、弁護士または認定司法書士に相談しましょう。ただし、弁護士と認定司法書士では、取り扱える業務の範囲が異なる点に注意してください。

9-1. 弁護士

弁護士は、債務整理を幅広く取り扱っています。任意整理、個人再生、自己破産、過払い金返還請求のいずれも、弁護士に依頼すれば手続きや交渉などの対応を全面的に代行してもらえます。

借金が多額に及ぶ場合、個人再生や自己破産の申立てを専門家に任せたい場合などには、弁護士に相談しましょう。

9-2. 認定司法書士

認定司法書士は、簡易裁判所での訴訟代理などに関する研修を修了し、法務大臣の認定を受けた司法書士です。

認定司法書士は、債務整理のうち次の業務を取り扱うことができます。

1社あたり140万円以下の任意整理

個人再生または自己破産に関する裁判所提出書類の作成(代理申立ては不可)

1社あたり140万円以下の過払い金返還請求(訴訟の代理ができるのは簡易裁判所のみ。地方裁判所は不可)

少額の任意整理や過払い金返還請求については、認定司法書士も相談先の候補となります。

10. 債務整理に強く、信頼できる弁護士や司法書士の見分け方

借金問題を根本的に解決するためには、信頼できる弁護士や司法書士に債務整理を依頼することが大切です。

債務整理に強く、信頼できる弁護士や司法書士を見極めるには、次のポイントに注目して依頼先を選びましょう。

債務整理の実績が豊富か

借金の悩みを誠実に聞いてくれるか

説明がわかりやすく具体的か

ネガティブなことも指摘してくれるか

メリットとデメリットをふまえ、状況に合った手続きを提案してくれるか

依頼費用の説明が明確か

11. 債務整理を依頼する弁護士や司法書士を探す方法

債務整理を依頼する弁護士や司法書士を探す際は、インターネットを活用するのが便利です。

たとえば「債務整理 (地域名) 弁護士」「債務整理 (地域名) 司法書士」などと検索すれば、住んでいる地域で相談できる弁護士や司法書士が見つかります。

また、弁護士や司法書士の情報がまとまったポータルサイトの利用も検討しましょう。

「債務整理のとびら」には、借金問題の解決実績が豊富な弁護士と司法書士が多数登録されています。地域や無料相談などの条件を指定して検索できるため、債務整理を依頼するのにふさわしい弁護士や司法書士をスムーズに探せます。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

12. 債務整理の費用はいくらかかる?

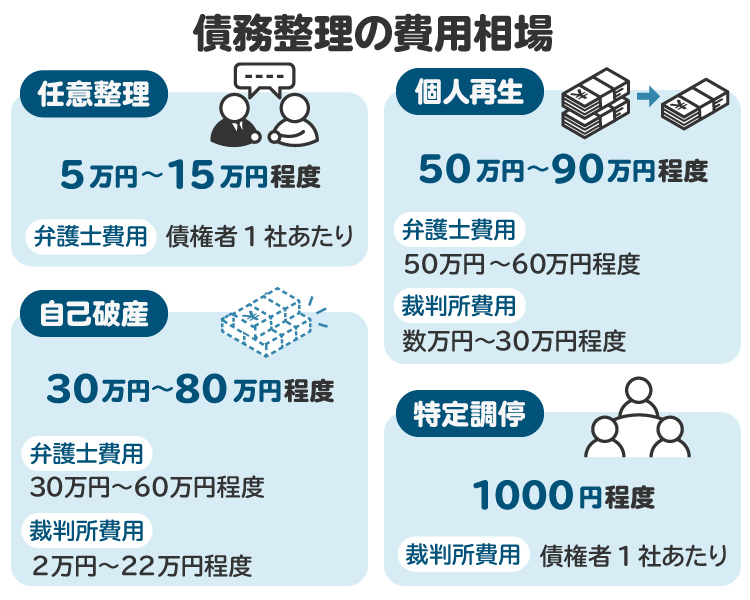

債務整理を弁護士や司法書士に依頼する場合は、依頼費用がかかります。以下は、任意整理、個人再生、自己破産にかかる費用相場をまとめた図なので、参考にしてください。

費用の金額や計算方法は依頼先によって異なるため、無料相談などの際に見積もりを提示してもらいましょう。

さらに、個人再生または自己破産を申し立てる場合や、過払い金返還請求を訴訟によって行う場合は、裁判所に納付する費用が発生する点にも注意しましょう。

それぞれの費用の詳細について説明します。

12-1. 任意整理にかかる費用

任意整理は銀行や消費者金融機関などの債権者との交渉によって行うため、裁判所に納付する費用はありません。

任意整理の弁護士費用および司法書士費用については、日本弁護士連合会および日本司法書士会連合会の内規によって、以下の規制が設けられています。

着手金 | 上限なし ※ただし、受任の内容に応じて適正かつ 妥当な金額としなければなりません。 |

|---|---|

解決報酬金 | 1社あたり2万円以下 ※商工ローンは1社あたり5万円以下 |

減額報酬金 | 減額分の10%以下 |

過払金報酬金 | 回収額の20%以下 ※訴訟による場合は回収額の25%以下 |

送金代行手数料 | 送金1回、債権者1人あたり1000円 ※実費別途 |

その他の報酬金 | 受領禁止 |

定額報酬 | 債権者1人あたり5万円以下 |

|---|---|

減額報酬 | 減額分の10%以下 |

過払金返還報酬 | 回収額の20%以下 ※訴訟による場合は回収額の25%以下 |

支払い代行手数料 | 送金1回、債権者1人当たり1000円 ※実費別途 |

その他の報酬 | 受領禁止 |

12-2. 個人再生にかかる費用

裁判所に個人再生を申し立てる場合は、以下の費用がかかります。

申立手数料 | 1万円 |

|---|---|

官報公告費用 | 1万3744円 ※弁護士が申し立てる場合 |

郵便切手 | 数千円分程度 |

再生委員の報酬 | 15万円程度 ※弁護士が申し立てる場合 ※裁判所によっては、 再生委員が選任されないこともある |

弁護士費用 | 40万円~60万円程度 ※依頼先によって異なるため、 詳しくは弁護士への確認が必要 |

12-3. 自己破産にかかる費用

裁判所に自己破産を申し立てる場合は、以下の費用がかかります。

申立手数料 | 1500円 ※個人の場合 |

|---|---|

官報公告費用 | 管財事件の場合:1万5499円 同時廃止事件の場合:1万1859円 |

郵便切手 | 数千円分程度 |

破産管財人への 引継予納金 | 20万円程度 ※弁護士が申し立てる場合 ※同時廃止事件の場合は不要 |

弁護士費用 | 40万円~60万円程度 ※個人の場合 ※依頼先によって異なるため、 詳しくは弁護士への確認が必要。 |

12-4. 過払い金返還請求にかかる費用

過払い金返還請求を行う際には、以下の費用がかかります。

着手金 | 依頼先によって異なる |

|---|---|

報酬金 | 回収額の20%以下 ※訴訟による場合は回収額の25%以下 |

手数料 | 請求額に応じて異なる (例) 50万円を請求する場合は、5000円 100万円を請求する場合は、1万円 |

|---|---|

郵便切手 | 数千円分程度 |

13. 借金救済制度に関してよくある質問

Q. 借金救済制度について、専門家に相談すると費用がかかる?

相談料がかかるかどうかは相談先によって異なりますが、無料で相談を受け付けている弁護士や司法書士がたくさんいます。「債務整理のとびら」などのポータルサイトで探してみましょう。

Q. 借金救済制度を利用すると、家族にバレる?

任意整理については、弁護士や司法書士に配慮してもらえば、家族に知られる可能性は低いでしょう。

一方、個人再生や自己破産については、家族の協力が必要になる場面があります。今後の生活を協力して立て直していくためにも、家族には正直に事情を話すことをお勧めします。

Q. 借金救済制度を利用すると、ブラックリストに載る?

任意整理、個人再生または自己破産を行うと、個人信用情報機関に「異動情報(事故情報)」と呼ばれるネガティブな情報が登録され、ローンやクレジットカードなどが利用できなくなります。これを「ブラックリスト入り」と呼ぶこともあります。

異動情報の登録期間は、任意整理については5年間、個人再生と自己破産については5年から7年間です。

Q. 借金救済制度を利用すると、住宅ローンはどうなる?

住宅ローンの取り扱いは、債務整理の手続きによって異なります。

任意整理と個人再生の場合は、住宅ローンを整理の対象から外して自宅の処分を回避できます。ただし、個人再生では、再生計画について債権者の決議と裁判所の認可を経なければなりません。

自己破産の場合は、住宅ローンが残った自宅は競売にかけられてしまいます。競売代金は住宅ローンの返済に充てられ、それでもローンが残った場合は支払いが免除されます。

Q. 債務整理を依頼する弁護士や司法書士を探すとき、ネット上の「口コミ」は参考になる?

口コミはある程度参考になりますが、投稿者の主観であるため、うのみにするのは危険です。実際に弁護士や司法書士と会って話をして、信頼できるかどうかを見極めましょう。

14. まとめ 借金救済制度の活用を検討中なら、信頼できる弁護士または司法書士に相談を

「国が認めた借金救済制度」などの広告は、債務整理のメリットばかりを強調する傾向にあります。

確かに債務整理は、借金問題を解決するための有力な選択肢です。しかし、債務整理にはデメリットもある点や、複数の手続きの使い分けが必要となる点などに注意しなければなりません。

「国が認めた借金救済制度」などの誇張された広告をうのみにし、悪質な弁護士事務所や司法書士事務所に依頼してしまうとトラブルに巻き込まれかねません。借金に関する悩みを解決したい場合には、信頼できる弁護士や司法書士にアドバイスを求めましょう。

(記事は2025年4月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す