目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 借金を完済するための段取りとポイント

借金の完済を目指すうえで重要なのは、やみくもに返済を続けることではなく、「把握」「加速」「改善」という段階を踏んで計画的に進めることです。実務上、多くの人がつまずくのは、現状を正確に把握しないまま返済を始めてしまう点です。

まずは借金の全体像を冷静に整理し、そのうえで返済スピードを上げ、最終的に条件そのものを改善するという流れを意識する必要があります。

1-1. 【Step1:把握】まずは借金の全体像を把握する

最初に行うべきは、借入先、残高、金利、返済日をすべて書き出して「見える化」することです。完済までに必要な総額や期間を把握することで、現実的な返済計画が見えてきます。

弁護士として相談を受けていると、「いくら借りているのか正確に分からない」という人は少なくありません。しかし、借金の全体像が分かれば、どこから優先的に返すべきか判断しやすくなり、不安も大きく解消されます。

1-2. 【Step1:把握】支出の見直しや固定費の削減をする

次に、毎月の支出を見直します。サブスクリプション、保険、スマホ代などの固定費は、一度見直すだけで継続的な効果が期待できます。不要な契約を解約し、生活費を圧迫している支出を削ることで、返済に回せるお金を安定して確保できます。

私の経験上、月数千円の削減でも、長期的には返済期間を大きく短縮できるケースが多く見られます。

1-3. 【Step2: 加速】利息の高いものから優先して返済する

返済を加速させるためには、金利の高い借り入れから優先して返すことが重要です。カードローンやリボ払いは利息負担が大きく、放置すると総返済額が膨らみます。一方、金利の低い借り入れは最低返済額に抑え、全体の利息を減らすことを意識します。支払う利息が減れば、結果として完済までの総額も抑えられます。

1-4. 【Step2: 加速】副業や臨時収入で返済に回せるお金を増やす

副業や不用品の売却、ボーナスや給付金などの臨時収入は、生活費に使わず返済に回すことで完済を早められます。毎月の返済ペースが少し上がるだけでも、心理的な負担は軽くなります。

1-5. 【Step2: 加速】繰り上げ返済で返済スピードを上げる

余裕がある月は繰り上げ返済を行い、元本を早めに減らすことが有効です。少額でも継続すれば利息削減効果は大きく、返済期間の短縮にもつながります。結果として、精神的にも「終わりが見える」状態を作ることができます。

1-6. 【Step3: 改善】おまとめローンや借り換えで金利を下げる

最後の段階として、条件そのものを改善する方法があります。おまとめローンや借り換えによって金利を下げられれば、返済負担を軽減できる可能性があります。ただし、審査や条件の見極めが重要であり、安易な判断は禁物です。必要に応じて専門家に相談し、リスクを理解したうえで検討することが大切です。

2. 返済が難しいときに使える債務整理とは?

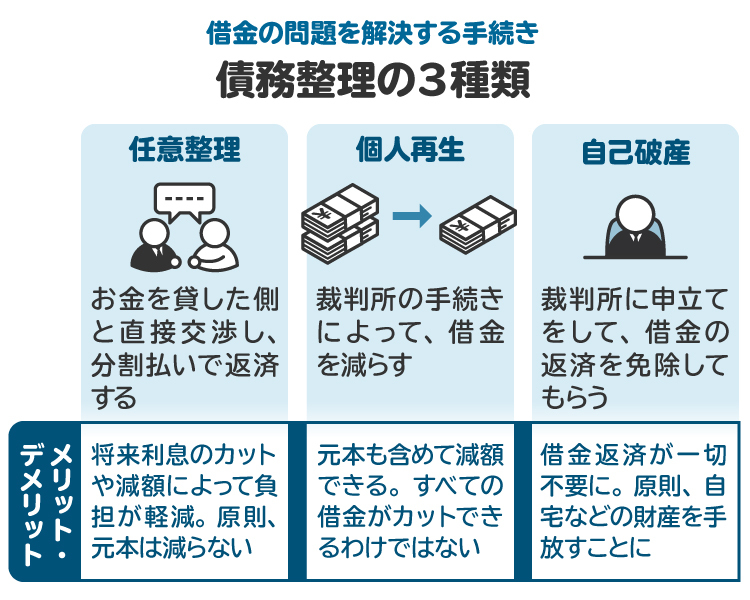

借金の完済を目指して努力しても、収入の減少や予期せぬ支出によって返済が困難になることは珍しくありません。そのような場合に検討されるのが「債務整理」です。債務整理とは、法律に基づいて借金の負担を軽減し、生活の立て直しを図るための手続きの総称です。

返済不能に陥る前に選択肢を知っておくことが重要です。以下、3つの手続きをご紹介します。

2-1. 任意整理:利息や遅延損害金のカット

任意整理は、裁判所を通さずに債権者と直接交渉し、将来利息や遅延損害金をカットしてもらう手続きです。元金は原則として返済しますが、月々の返済額を現実的な水準に調整できる点が特徴です。

比較的手続きが簡便で、財産を処分する必要もありません。一方で、元金そのものは減らないため、安定した収入がある方に向いています。弁護士として相談を受ける中でも、早期に任意整理を選択したことで生活を立て直せたケースは少なくありません。

2-2. 個人再生:借金を元金ごと大幅に減額

個人再生は、裁判所の手続きを利用して借金を大幅に減額し、原則3年で分割返済する制度です。住宅ローン特則を利用すれば、住宅を維持したまま借金整理ができる場合もあります。

借金総額が大きいものの、一定の収入が見込める方に適した手続きです。ただし、手続きが複雑で時間もかかるため、弁護士等のサポートが不可欠です。

2-3. 自己破産:免責許可が出れば借金の返済義務を免除

自己破産は、支払不能と認められた場合に、原則として借金の返済義務を免除してもらう制度です。

生活再建の最終手段と位置づけられますが、すべてを失うわけではありません。一定の財産は手元に残りますし、人生をやり直すための制度でもあるのです。

3. 借金完済までモチベーションを保つコツは?

借金の完済は短距離走ではなく、一定期間続く長期戦になることが多いものです。途中で気持ちが折れてしまえば、計画そのものが頓挫しかねません。

そのため、返済を「根性論」で乗り切ろうとするのではなく、無理なく継続できる仕組みを作ることが重要です。私の弁護士としての経験上も、仕組みづくりをうまくできた人ほど、最終的に完済にたどり着いている印象があります。

3-1. 変動費より固定費を優先して節約する

食費や交際費といった変動費は、節約するたびに我慢や努力が必要となり、ストレスが蓄積しやすい傾向があります。

一方で、通信費や保険料、サブスクリプションなどの固定費は、一度見直せば継続的な節約効果が得られます。精神的な負担を抑えながら返済を続けるためには、まず固定費から手を付け、変動費は無理のない範囲で調整する姿勢が大切です。

3-2. 完済までの道のりを「見える化」する

残高、毎月の返済額、完済予定日を数字で把握し、進捗を可視化することで、モチベーションは維持しやすくなります。返済が進むごとに残高が減っていく様子が分かれば、「確実に前に進んでいる」という実感を得られます。

弁護士として面談する際も、返済計画を数値で共有すると、不安が和らぐ人は少なくありません。

3-3. 節約の度合いを点数化する

節約行動を点数化するのも有効な方法です。例えば、サブスク解約を+1点、格安SIMへの乗り換えを+3点、外食を1回減らすごとに+1点といった具合に、自分なりの基準を設けます。

点数が積み重なることで、「自分はきちんと取り組んでいる」という感覚が生まれ、継続意欲につながります。毎月記録として残すのもよいでしょう。

3-4. 返済を自動化して意志の力を使わない

給料日や毎月決まった日に自動引き落としを設定し、返済を習慣化することも重要です。「今月はどうしよう」と悩む場面を減らすことで、心理的な負担を軽くできます。返済を生活の一部として組み込むことで、完済までの道のりを安定して歩み続けられます。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

4. 借金完済を先延ばしにするリスク

借金の返済は、日々の生活に直結する問題である一方、「今は余裕がないから」「少しずつでいい」と先延ばしにされがちです。しかし、返済を長期化させることには、金銭面だけでなく精神面や生活全体にわたるリスクが伴います。

弁護士として相談を受けていると、「もっと早く対策しておけばよかった」という声を耳にすることも少なくありません。

4-1. 支払う利息の量が増えて損をする

返済期間が長引くほど、支払う利息の総額は確実に増えます。特に高金利の借り入れでは、元金がなかなか減らず、支払いの多くが利息に充てられる状態が続きます。その結果、同じ金額を借りていても、完済時の総支払額には大きな差が生じます。先延ばしは、目に見えにくい形で家計に負担を積み重ねていくのです。

4-2. いつまでも完済が見えてこないことでストレスがたまる

残高が思うように減らない状態が続くと、「この返済は本当に終わるのだろうか」という不安が蓄積されます。返済そのものが心理的な重荷となり、日常生活の中でも常にプレッシャーを感じるようになります。実際、返済の見通しが立たないことが原因で、睡眠や仕事に支障をきたしている人もいます。

4-3. 急な出費がある場合に滞納するリスクがある

返済を優先しすぎるあまり、生活に余裕がなくなると、医療費や家電の故障といった突発的な出費に対応できなくなります。その結果、やむを得ず返済を後回しにし、滞納に陥る可能性が高まります。一度滞納が始まると、遅延損害金や督促が発生し、状況はさらに悪化します。

4-4. 返済がメインになり貯金ができなくなる

返済が生活の中心になると、将来に備えるための貯金をする余裕が失われます。緊急時の備えがない状態では、小さな出来事でも再び借金に頼らざるを得なくなりかねません。返済と同時に一定の余裕を確保する視点が欠かせません。

4-5. 借金に縛られ生活の自由度が下がる

返済を続ける限り、旅行や買い物、引っ越しといった選択肢は制限されます。生活の幅が狭まり、「借金を中心に生活が回っている」と感じる人も多いでしょう。完済を先延ばしにすることは、自由な人生設計を後回しにすることでもあります。

5. 借金を完済できずに滞納した場合に起こること

借金の返済が滞り始めると、状況は段階的に悪化していきます。「少し遅れただけ」「そのうち払える」と考えて放置すると、金銭的負担だけでなく、生活や社会的信用にまで深刻な影響が及びます。弁護士として相談を受ける中でも、滞納の初期段階で適切に対処できていれば、ここまで事態が進まなかったというケースは少なくありません。

5-1. 遅延損害金が発生する

返済期日を過ぎると、通常の利息とは別に遅延損害金が発生します。遅延損害金の年率は、消費者金融やカードローンでは年20%前後に設定されていることが多いです。

例えば、10万円の返済を1カ月滞納した場合でも、数百円から千円単位で負担が増えていきます。滞納期間が長くなるほど支払総額は確実に膨らみ、完済はますます遠のいていきます。

5-2. サービスが停止する

クレジットカードやスマートフォン料金などの滞納では、比較的早い段階でサービス停止という形の不利益が生じます。カードが使えなくなったり、通信回線が止められたりすると、日常生活に直接支障が出ます。これらの制限は、滞納分を完済するまで原則として解除されません。

5-3. ブラックリストに載る

滞納が一定期間続くと、信用情報機関に事故情報が登録されます。一般に「ブラックリストに載る」と呼ばれる状態です。これにより、新たなローンやクレジットカードの審査に通らなくなり、分割払いも利用できなくなります。事故情報は、完済後も一定期間残るため、将来の生活設計に長く影響します。

5-4. 強制解約となり一括請求を受ける

滞納が続くと契約が強制的に解約され、残っている借金の全額を一括で請求される場合があります。一般的には、数カ月の滞納を経てこの段階に進むことが多いです。一括請求は、通常の返済とは比にならない負担となり、支払いが困難な状況に追い込まれます。

5-5. 法的措置をとられる

さらに支払いがなされない場合、債権者は支払督促や訴訟といった法的手続きを取ります。裁判所を通じて返済義務が確定すると、単なる請求とは異なり、強制力を伴う段階に入ります。ここまで進むと、任意の話し合いで解決する余地は小さくなります。

5-6. 財産の差し押さえが行われる

裁判で債務名義が確定すると、給与や預金、車などの財産が差し押さえられる可能性があります。特に給与差し押さえは、勤務先に知られるリスクがあり、精神的なプレッシャーは非常に大きくなります。滞納を放置することが、最終的にここまでの結果を招く可能性があることは、決して軽視できません。

6. 借金が完済できないときに弁護士や司法書士に相談するメリット

借金の返済が難しくなったとき、「専門家に相談するほどではないのでは」と感じる人も少なくありません。しかし、返済が行き詰まりかけている段階こそ、第三者の視点が大きな意味を持ちます。実務上も、早期に相談したことで状況の悪化を防げたケースは多く見られます。

6-1. 現状に応じて最適な解決策を提示してもらえる

弁護士や司法書士に相談すると、債務整理をするかどうかにかかわらず、現在の状況をどう改善できるか、どのような行動が適切かについてアドバイスを受けられます。返済計画の見直しや、今後の見通しを整理してもらうだけでも、不安は大きく解消します。私自身、相談の段階で「やるべきことが分かった」と安心する人を数多く見てきました。

6-2. 債務整理の手続きを依頼できる

債務整理を行う場合、書類の作成や債権者との交渉、裁判所とのやり取りなど、多くの手間がかかります。これらを専門家に任せることで、精神的なプレッシャーを大きく減らせます。実際に債務整理を正式に依頼できるのは、弁護士と司法書士に限られています。なお、司法書士は取り扱える金額に制限がある点など、両者には役割の違いがあります。

6-3. その他の相談先

借金問題については、以下のような窓口も相談先として考えられます。

各地の弁護士会や司法書士会の法律相談

法テラス(日本司法支援センター)

自治体が実施する無料相談窓口

状況に応じて、適切な相談先を選ぶことが大切です。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

7. 借金完済に関してよくある質問

Q. 借金を完済したら信用情報(ブラックリスト)はすぐに消える?

借金を完済しても、信用情報がすぐに消えるわけではありません。延滞や債務整理の事実は、完済後も一定期間、信用情報機関に登録されます。登録期間は内容によって異なりますが、完済すれば将来的に回復するため、そこまで悲観しなくてもよいでしょう。

Q. 借金を完済したらクレジットカードやローンはすぐ作れる?

完済直後は、信用情報の影響により審査が通らないことがあります。特に長期延滞や債務整理があった場合は注意が必要です。ただし、時間の経過とともに信用は回復するので、焦らず実績を積み重ねることが大切です。

Q. 繰り上げ返済のデメリットは?

繰り上げ返済自体に大きなデメリットはありませんが、手元資金を使い切ってしまう点には注意が必要です。生活防衛資金を確保せずに繰り上げ返済をすると、急な出費で再び借金に頼るリスクが生じます。

Q. 借金完済後に「完済証明書」はもらったほうがいい?

完済証明書は、完済した事実を客観的に示す資料として役立ちます。将来トラブルが生じた場合の証拠にもなるため、可能であれば発行を依頼して保管しておくことをおすすめします。

Q. 借金返済のためにリボ払いや他社からの借り入れでしのぐのは危険?

返済のための借り入れは、問題を先送りするだけで、状況を悪化させる可能性が高いです。リボ払いや他社借入は利息負担を増やし、返済不能に陥るリスクがあるため、慎重に判断すべきです。

Q. 債務整理をすると完済より不利になる?

債務整理は不利な制度ではなく、生活再建のための法的手段です。返済不能状態を放置するより合理的な選択となるため、状況に応じて検討することが重要です。

8. まとめ 借金完済には全体把握と早期対応が欠かせない

借金を完済するためには、借入先・残高・金利などを整理して全体像を把握し、固定費削減や高金利からの優先返済、繰り上げ返済で返済を加速させることが重要です。必要に応じて借り換えやおまとめローンで条件改善も検討しましょう。

一方、先延ばしにすると利息増加やストレスの蓄積、滞納・信用情報への影響につながります。返済が難しい場合は、任意整理・個人再生・自己破産などの債務整理も含め、早めに弁護士や司法書士へ相談して最適な解決策を選ぶことが大切です。

(記事は2026年1月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す