目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 任意整理をした後、クレジットカードやローン(借入れ)はいつから利用できる?

「任意整理」は、借金問題を解決できる可能性のある手続きです。銀行や消費者金融などの債権者(支払いを請求する権利を持つ人)と交渉し、利息や遅延損害金のカット、支払いスケジュールの変更などを認めてもらうことで、返済の負担を軽減します。

ただし、任意整理をすると「ブラックリスト入り」の状態となり、クレジットカードやローンなどが利用できなくなります。再び利用できるようになるのは、任意整理をした債務を完済してから5年後です。

1-1. 任意整理をすると「ブラックリスト入り」する

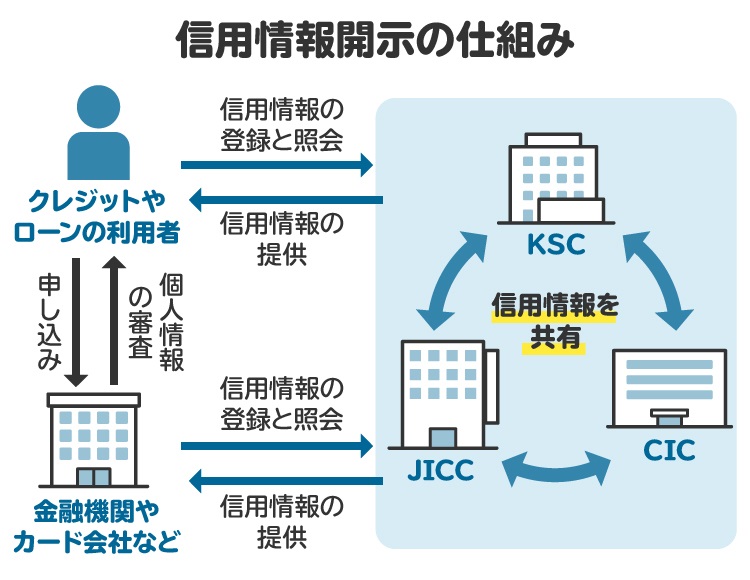

任意整理をすると、その情報は個人信用情報機関に登録されます。個人信用情報機関とは、クレジットカードやローンなどの審査に当たって、カード会社・銀行・消費者金融などが参照する情報を管理している機関です。

任意整理をしたことは、契約どおりに債務を支払えなかったことを意味します。このような情報は個人の信用に悪影響を及ぼすもので、「事故情報」または「異動情報」と呼ばれています。

個人信用情報機関に事故情報が登録された状態は、俗に「ブラックリスト入り」と呼ばれています。任意整理をすると、ブラックリスト入りの状態になってしまいます。

1-2. ブラックリスト入りによる影響|クレジットカードやローンが利用できなくなる

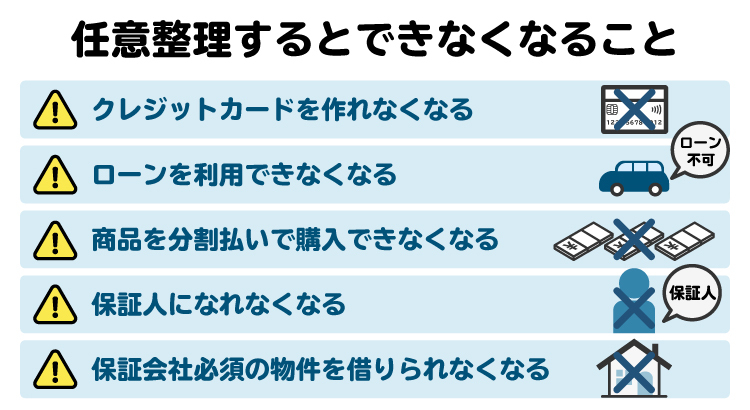

ブラックリスト入りすると、生活に関して以下のような影響が生じます。

クレジットカードが強制的に解約される

新たにクレジットカードを作れなくなる

ローンを借りられなくなる(生活福祉資金貸付制度など、一部の例外を除く)

信販会社を通じて、商品を分割払いで購入できなくなる(例:スマートフォン、自動車、家電など)

他人の債務の保証人になれなくなる(例:子どもの奨学金など)

保証会社による保証が必須の物件を借りられなくなる など

ブラックリスト入りによってよく挙げられる影響は、クレジットカードやローンが利用できなくなることです。クレジットカードについては、デビットカードやQRコード決済などで代用できるので、日常生活でそこまで心配する必要はありません。

一方で、数年以内にマイホームの購入を考えている人や、車を購入予定の人などは、ブラックリスト入りで大きな影響を受ける可能性があるため注意が必要です。

1-3. ブラックリスト入りの期間|任意整理の場合は完済後5年間

ブラックリスト入りの期間は、その原因となる事由ごとに決まっています。

任意整理の事故情報は、対象の債務を完済してから5年が経過すると抹消されます。したがって、再びクレジットカードやローンなどを利用できるようになるのは、早くとも任意整理後の借金などを完済してから5年後です。

1-4. 家族の名義で住宅ローンや車のローンを組むことはできる

任意整理によるブラックリスト入りでローンが組めなくなるのは、本人だけです。夫や妻、子どもなどの家族は、引き続き自らの名義でローンを組むことができます。

たとえば、住宅ローンや車のローンなども、家族名義で組むことは可能です。ただし、実際にローンを借りられるかどうかは、名義人となる人の収入や職業、債務の支払い履歴などが審査されたうえで決まります。

1-5. プリペイド式の電子マネー(キャッシュレス決済)は利用できる

ブラックリスト入りによって利用できなくなるのは、商品の代金を後払いにする「クレジット」や、お金を借りる「ローン」などです。クレジットやローンについては、利用者の信用(きちんと払ってもらえるかどうか)が重要になるので、ブラックリスト入りしている人は利用できません。

一方、プリペイド式の電子マネー(キャッシュレス決済)は、ブラックリスト入りしていても利用できます。事前にお金を支払う必要があるので、利用者の信用が問題にならないためです。

2. 任意整理した借金の完済後、クレジットカードやローンを申し込む際の注意点

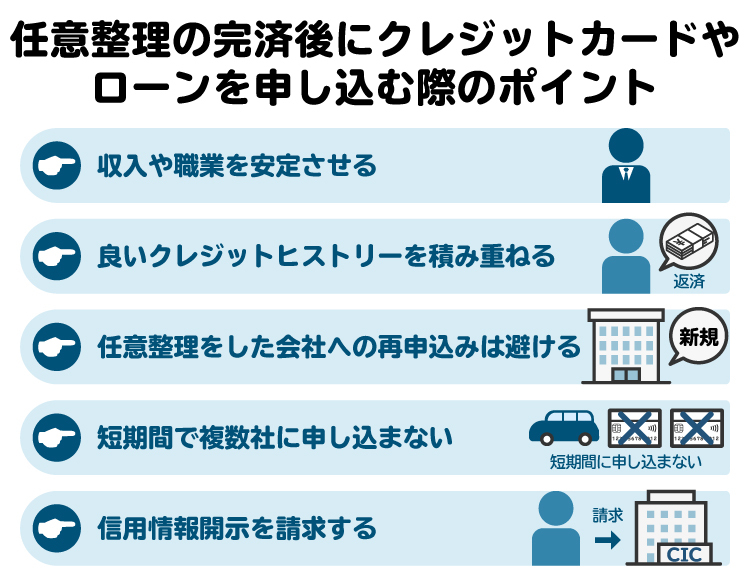

任意整理をした借金の完済後5年が経過すると、クレジットカードやローンの審査に通る可能性が出てきます。審査に通る可能性を高めるためには、以下のポイントに注意しましょう。

2-1. 収入や職業を安定させる

クレジットカードやローンの審査に通りやすいのは、収入や職業が安定している人です。

会社員や公務員として長年同じ職場に勤めていると、クレジットカードやローンの審査で有利に働きます。早めに安定した職業を見つけ、長く勤めることがポイントです。

2-2. 良いクレジットヒストリーを積み重ねる

クレジットカードやローンなどに関する過去の取引情報を「クレジットヒストリー」といいます。悪いクレジットヒストリー(延滞や債務整理など)は信用に悪影響を及ぼしますが、良いクレジットヒストリー(期日どおりに支払いを続けてきたこと)は好影響を及ぼします。

任意整理で借金を完済してから5年が経過すると、クレジットカードを作れるようになります。利用者数が多く、比較的審査が緩やかとされるクレジットカードを選び、期日どおりに支払いを続けましょう。そうすれば、他のクレジットカードやローンの審査に通りやすくなります。

2-3. 任意整理をした会社への再申込みは避ける

過去に任意整理をしたカード会社・銀行・消費者金融などに対しては、クレジットカードやローンの審査を申し込んでも落ちる可能性が高いと考えられます。これは、個人信用情報機関の事故情報の登録とは別に、各社が独自に管理するリストによって不良顧客と認識されているためです。

このような状態は俗に「社内ブラック」と呼ばれています。社内ブラックの会社に審査を申し込むことは避け、別のカード会社・銀行・消費者金融などを探しましょう。

2-4. 短期間で複数社に申し込まない

クレジットカードやローンの審査を短期間で複数社に申し込むと、審査上マイナスに評価されることがあります。同時に申し込むのは1~2社程度に絞りましょう。

2-5. 信用情報開示を請求する

自分では任意整理の事故情報が消えたと思っていても、債権者側で個人信用情報機関への登録が遅れているなどの理由で、まだ事故情報が残っているケースがあります。この場合は、クレジットカードやローンの審査に申し込んでも、審査に落ちてしまう可能性が高いです。

事故情報が消えたかどうかは、個人信用情報機関に信用情報の開示を請求すれば分かります。開示報告書に「異動」という情報が記載されていなければ、ブラックリスト入りの状態は解消されていると判断できます。

個人信用情報機関は以下の3つです。

事故情報が消えたかどうかを確認したい場合、それぞれに対して信用情報開示を請求しましょう。

3. 任意整理をした借金を完済すると、連絡は来る?

任意整理で借金を完済しても、債権者側からは連絡してこないケースが多いです。

借金の契約書を作成し、債権者が原本を保管している場合は、完済後にその返還を請求できます(民法487条)。また、債権者に依頼すれば完済証明書を送ってくれる場合もあります。これらの書面が必要であれば、債権者に連絡してみましょう。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

4. 任意整理をした借金の完済後、生活を送るうえでの注意点

任意整理をした借金を完済すれば、ひとまず借金問題は解決となります。再び借金問題を抱えないようにするためには、以下のポイントに注意しましょう。

4-1. 借金やリボ払いに頼らない

任意整理で借金を完済してから5年間は、ローンやクレジットカードの審査に通りません。その間に、借金やリボ払いに頼らない生活を確立しましょう。

完済後5年間が経過しても、できる限り借金やリボ払いに頼らない生活を続けることをおすすめします。そうすることで、再び借金問題を抱えるリスクを避けることができます。

4-2. 家計の管理を継続する

任意整理で借金を完済した後も、それまでの節約習慣や支出の見直しを継続して、家計管理をおこないましょう。スマートフォンの家計簿アプリなどの活用もおすすめです。

家計の収支を安定させるためには、特に固定費を安く抑えることが大切です。スマートフォンの利用料金を見直す、不要な保険やサブスクリプションサービスに加入しないなどの対策を徹底しましょう。

4-3. 将来的にローンを借りたいなら、それを意識した取り組みをする

家や車などを買うため、将来的にローンを借りたいと考えているなら、審査に通りやすくするための取り組みを行いましょう。特に、安定した職業を見つけて長く勤めると、ローンの審査において有利に働きます。

無職の人や定職に就いていない人は、無理なく長期間働ける勤務先を早めに見つけましょう。また、ローンの借入額を抑えるためには、頭金を確保しておくことが大切です。少しずつ貯蓄をすることを習慣化しましょう。

5. 任意整理後の生活に関する心配を弁護士や司法書士に相談するメリット

任意整理後の生活が不安なら、弁護士や司法書士に相談してアドバイスを求めましょう。

弁護士や司法書士に相談すれば、任意整理の手続きを代行してもらえます。さらに、任意整理による生活への影響や、任意整理後の収支を安定させる方法などについてもアドバイスを受けられます。

借金問題を根本的に解決し、生活を立て直すためには、早期に弁護士や司法書士へ相談することが重要です。借金の返済が苦しいと感じたら、早めに弁護士や司法書士にご相談ください。

6. 任意整理による影響に関連して、よくある質問

Q. 任意整理をすると、保険契約や公共料金の契約に影響はある?

任意整理をしても、保険契約が解約されたり、電気・ガス・水道が止められたりすることはありません。

Q. 任意整理をしたことは、会社や家族にバレる?

自分から話さない限り、会社や家族にバレる可能性は低いと考えられます。

債権者から自宅へ郵便物が届くと、それがきっかけで家族にバレてしまう可能性があります。しかし、弁護士や司法書士に依頼していれば、債権者からの郵便物は代理人宛に送られるようになるため、自宅に郵便物が届くこともなくなります。

Q. 任意整理後に送られてくる「完済証明書」とは?

「完済証明書」とは、借金を完済した旨を債権者が証明する文書です。別の金融機関から借金をする際などに、完済証明書の提出を求められることがあります。

Q. 任意整理すると保証人に迷惑はかかる?

保証人が付いている債務を任意整理すると、保証人に対して請求が行われます。保証人に迷惑をかけたくないなら、保証人が付いている債務を任意整理の対象から外すことも考えられます。

7. まとめ 任意整理の完済後は再び借金を繰り返さないように注意する

任意整理をした借金を完済した後も、クレジットカードやローンを利用できないなど、生活への影響は一定期間残ります。任意整理後の生活に不安があるなら、弁護士や司法書士に相談してアドバイスを求めましょう。

無事に完済した後も、再び借金を繰り返さないように注意が必要です。毎月の収支をしっかりと管理し、マイナスの状況であれば支出の見直しなどを行いましょう。

(記事は2025年9月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す