目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 個人再生とは|自宅を手放さず借金を大幅に減額可能

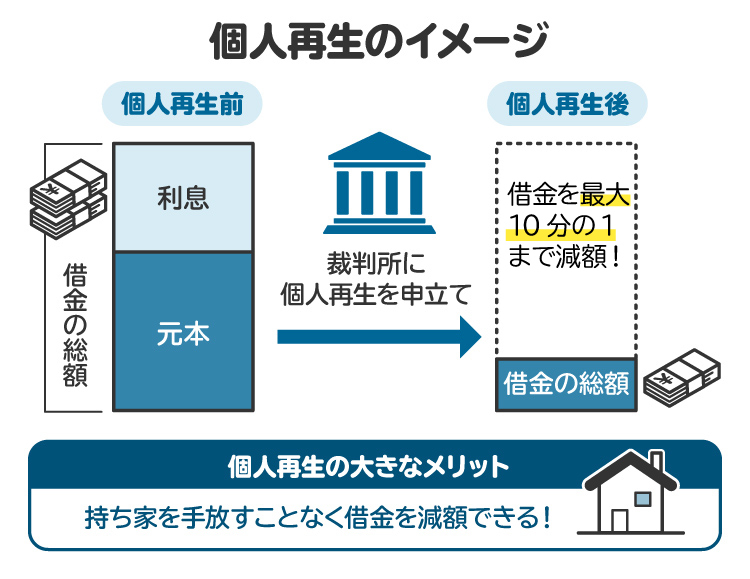

個人再生は、借金を大幅に減額し、分割払いすることで残りの借金(債務)を免除する手続きです。裁判所に再生計画を提出し、原則3年で返済することで、借金は5分の1から10分の1程度にまで減らせる可能性があります。

自己破産と違って、住宅や事業などの財産を手放さずに済むのが特徴です。そのため、持ち家を残したい人や一定の収入がある人に向いています。

2. 個人再生のデメリット

個人再生は自宅を手放さないまま、借金を最大で10分の1まで減額できるメリットがある代わりに、以下のようなデメリットも存在します。デメリットを理解したうえで、個人再生するかどうかを判断しましょう。

個人再生ができないケースがある

借金がゼロになるわけではない

減額する借金を選べない(すべての借金を対象にする必要がある)

費用と時間がかかる

信用情報に傷がつく(ブラックリストに載る)

資産があると返済額が高くなる

官報に氏名・住所が掲載される

家族にバレる可能性が高い

家族の生活に何らかの影響が出る

減額対象にならない債権もある

2-1. 個人再生ができないケースがある

個人再生は誰でも利用できるわけではありません。手続きの条件として、将来的に安定した収入が見込めること、住宅ローンを除いた借金の総額が5000万円以下であることなどが定められています。

サラリーマンや公務員のような給与所得者だけでなく、同じ職場で継続して働いているアルバイトやパートでも利用可能です。ただし、収入がない専業主婦(主夫)や無職の人は対象外です。

2-2. 100万円以下の借金は減額されない

個人再生では借金が100万円以下の場合は、借金を減額することはできません。最低限返済すべき金額とされる「最低弁済額」が決められており、最低でも100万円以上の返済義務が発生するためです。借金額が100万円以下の人にとってはメリットが少なく、手続きを選ぶ意味が薄くなります。

2-3. 借金がゼロになるわけではない

個人再生では借金が大幅に減りますが、全額が帳消しになるわけではありません。減額後の借金は、再生計画に基づき原則3年かけて返済します。

そのため、たとえ借金が5分の1になっても、もともと長期の返済期間を設定して借り入れをしていた場合や収入が少ない場合などでは、返済が困難なケースもあります。返済が難しければ、借金が免除される自己破産の方が現実的です。

2-4. 減額する借金を選べない(すべての借金を対象にする必要がある)

債務整理の一つである任意整理では、特定の借金だけを整理の対象にすることができますが、個人再生ではすべての借金が手続きの対象になります。たとえば、カーローンやバイクローンも対象となるため、車やバイクを手放す必要が生じる場合があります。また、保証人がついている借金も対象になるため、再生手続きを行うと保証人に返済の請求がいくことになります。

一方、住宅ローンについては、法的な条件を満たせば「住宅資金特別条項(住宅ローン特則)」という制度により、住宅を残したまま手続きをすることが可能です。

2-5. 費用と時間がかかる

個人再生は、他の債務整理手続きと比べて準備が煩雑で、時間も費用もかかります。裁判所に提出する再生計画のほか、家計簿や給与明細、資産に関する資料など、さまざまな書類を整える必要があります。

そのため、多くの人が弁護士に依頼して手続きを進めていますが、弁護士費用は一般的に20万円〜50万円ほどかかります。さらに、裁判所に支払う費用が5万円〜20万円程度必要になるため、合計で最大70万円近いコストがかかることもあります。

申立てから再生計画の認可までは、通常6カ月ほどかかるため、すぐに結果が出る手続きではありません。

2-6. 信用情報に傷がつく(ブラックリストに載る)

個人再生手続きをすると、信用情報機関に「事故情報」として登録されます。これはいわゆる「ブラックリスト」に載る状態で、登録期間中はクレジットカードの新規作成や利用、ローンの申込みができなくなります。

事故情報は借金を完済してから5~7年間は消えないため、その間は携帯電話の分割払い、住宅ローンの審査、家の賃貸契約などにも影響する可能性があります。

2-7. 資産があると返済額が高くなる

個人再生では「清算価値保障の原則」により、持っている資産以上の金額を返済する必要があります。資産が多ければ、その分だけ返済額も高くなります。

たとえば、借金が1000万円ある場合、個人再生によって5分の1の200万円程度に減額されることがあります。しかし、個人再生時に査定額2,000万円の自宅を所有しており、住宅ローンの残債が1500万円ある場合には、差額の500万円が資産と見なされます。

この清算価値500万円が最低返済額となるため、たとえ借金が200万円に減額されていたとしても、500万円を返済しなければならないのです。

2-8. 官報に氏名・住所が掲載される

個人再生をすると、「官報」という公的な情報誌に債務者の氏名や住所、手続きの内容が掲載されます。官報は誰でもインターネットで閲覧可能です。

ただし、一般の人が官報を定期的に確認していることはまれなため、周囲に知られるリスクはあまり高くありません。

2-9. 家族にバレる可能性が高い

裁判所や依頼している弁護士から家族宛に直接通知が届くことはありませんが、手続きの過程で間接的に家族に知られるケースがあります。

たとえば、個人再生では配偶者の給与明細や通帳のコピーを提出する必要があるため、配偶者に「なぜ必要なのか」と聞かれて説明せざるを得ない場面も出てきます。また、個人再生をするとクレジットカードは強制解約となり、発行していた家族カードも同時に使えなくなります。家族カードが利用できなくなることで、手続きが明るみに出る可能性もあります。

さらに、家族が保証人・連帯保証人になっている場合は、債権者(貸した側)から直接請求されることになります。

個人再生を家族に隠し通すことは困難です。家族にはあえて伝えて協力してもらうほうが、手続きがスムーズに進むケースがあります。

2-10. 家族の生活に何らかの影響が出る

個人再生を行うと、自分の借金に関して家族が巻き込まれるケースがあります。たとえば、家族が保証人になっていれば、手続きによって債権者から一括請求されることになります。一括返済できない場合は、保証人である家族も債務整理を検討せざるを得なくなります。

また、ローン返済中の車を手放すことになれば、車を利用していた家族にも影響が及びます。日常の買い物などで家族カードを使っていた場合も、利用停止により不便が生じるでしょう。

2-11. 減額対象にならない債権もある

借金以外の支払い義務(債務)は個人再生の対象になりません。たとえば、税金や健康保険料、年金保険料、養育費、罰金、不法行為に基づく損害賠償請求などは「非減額債権(非免責債権)」として扱われ、減額の対象外です。

これらの債務は、再生計画の期間中も通常通り支払い続ける必要があります。

3. 個人再生のメリット

個人再生は借金を大幅に減額できるほか、他にもメリットがあります。主なメリットは以下の通りです。

専門家に依頼すれば取り立てが止まる

借金を最大10分の1まで減額できる

持ち家などの財産を失わずに済む可能性がある

借金の理由を問われない

職業や資格の制限を受けない

3-1. 専門家に依頼すれば取り立てが止まる

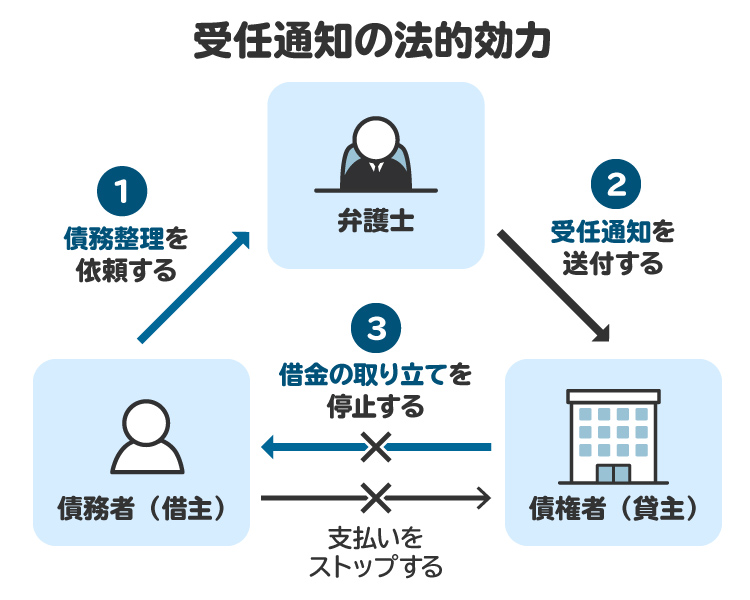

弁護士に依頼して個人再生を申し立てると、各債権者に「受任通知」が送られます。受任通知とは、弁護士が債務者から債務整理の依頼を受けたことを債権者に知らせる文書です。

これにより、貸金業者や債権回収会社からの直接の督促や取り立てが法律上ストップします。ただし、個人からの借金や勤務先からの借り入れなど、貸金業者以外にはこのルールが適用されない点には注意が必要です。

3-2. 借金を最大10分の1まで減額できる

個人再生では、借金の元本を5分の1〜10分の1程度まで減額できる場合があります。これにより、返済の負担を大きく軽減できるのが最大の特徴です。ただし、借金の総額に応じて最低返済額が決まっており、借金額が少ない人ほど減額の幅も小さくなります。

3-3. 持ち家などの財産を失わずに済む可能性がある

自己破産では、原則として住宅が処分されてしまいます。個人再生では「住宅資金特別条項(住宅ローン特則)」という制度を利用すれば、住宅ローンは減額されないものの、家を手放すことなく住み続けられます。ただし、住宅ローン以外の担保が設定されていないことや、自宅が申立人名義であることなど、いくつかの条件を満たす必要があります。

すでに住宅ローンを完済している場合、その自宅は資産として評価されます。たとえば、家の評価額が1000万円あると、その額以上の返済が求められることもあります。

3-4. 借金の理由を問われない

自己破産では、浪費やギャンブルによる借金は「免責不許可事由」にあたり、借金の免除が認められない可能性があります。

一方、個人再生では借金の原因が問われません。たとえ浪費やギャンブルでできた借金であっても、条件を満たせば手続きを進めることができます。

3-5. 職業や資格の制限を受けない

自己破産では、手続き中に一部の職業(士業、金融業、警備業など)が制限されます。しかし、個人再生にはそのような制限がありません。そのため、自己破産で制限対象となる職種に就いている人でも、個人再生を選択すれば収入を維持しながら手続きを進めることが可能です。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

4. 個人再生は自分でできる? デメリットはある?

個人再生は法律上、本人でも手続きができます。本人が手続きを行う場合は、弁護士費用を節約できるのが唯一のメリットです。

ただし、書類作成や提出期限の管理、裁判所とのやり取りなどは非常に煩雑で、不備があれば手続きが認められないおそれがあり、メリットよりもデメリットのほうが大きいでしょう。

また、自分で手続きをすると、貸金業者からの督促は止まりません。取り立てを止めたい場合や確実に手続きを進めたい場合は、弁護士に依頼するのが安心です。

5. 個人再生を弁護士や司法書士に依頼するメリットとデメリットは?

個人再生を専門家に依頼するメリット・デメリットは以下の通りです。

【メリット】

弁護士に依頼すると、債権者への「受任通知」によりすぐに取り立てが止まります。精神的な負担が軽減され、手続きに専念しやすくなります。また、裁判所に提出する書類の作成やスケジュール管理も任せられるため、手間が省けるだけでなく、申立てが認められやすくなります。さらに、裁判所からの通知書類も弁護士事務所宛に届くため、家族に知られたくない場合にも有効です。

【デメリット】

最大のデメリットは費用がかかることです。弁護士費用は一般的に20万円から50万円程度、さらに裁判所費用として5万円から20万円程度が必要になります。自分での申立てと比べると経済的な負担は増えますが、手続きの確実性や安心感を重視する人にとっては、依頼する価値は十分にあると言えるでしょう。

また、まとまったお金が捻出できない人でも、受任通知により返済がストップしている間に、これまで返済に充てていたお金を弁護士費用に回すことができます。

なお、司法書士に依頼する場合、個人再生で対応できるのは、書類作成までとなります。

6. 個人再生のデメリットに関するよくある質問

Q. 個人再生するとクレジットカードはどうなる?

信用情報に「事故情報」が登録される(ブラックリストに載る)ため、クレジットカードの作成・利用はできなくなります。情報は完済から5~7年間残り、その間は新たな借入も制限されます。

Q. 個人再生は会社にバレる?

裁判所から会社に通知が届くことは基本的にありません。ただし、会社からの借り入れがある場合や、官報を確認された場合は知られる可能性があります。

Q. 個人再生にかかる費用は?

弁護士費用は20万円から50万円、裁判所費用は5万円から20万円が相場です。あわせて25万円から70万円程度が必要となります。

Q. 個人再生中にやってはいけないことは?

特定の債権者に優先して返済する「偏頗弁済」や虚偽の申告、新たな借り入れは避けるべきです。再生手続きが無効になるリスクがあります。

7. まとめ 個人再生はデメリット・メリットを比較して判断しよう

個人再生は、裁判所を通じて5分の1から10分の1程度に減額した借金を、原則3年で返済していく手続きです。しかし、すべての借金が減額されるわけではなく、信用情報に傷がついたり、費用や手間がかかったり、家族の生活に影響が出たりするなど、デメリットがあります。

一方、持ち家を手放さずに済む方法がある、自己破産と異なり借金の理由を問われない、職業や資格の制限を受けないといったメリットもあります。手続きの内容や条件を十分に理解し、個人再生が自分にとって本当に適した方法かどうかを判断しましょう。

個人再生について不安がある場合は、債務整理に強い弁護士に早い段階で相談しましょう。

(記事は2025年9月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す