目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 個人間でのお金の貸し借りでも利息は発生する?

個人間の貸し借りで利息が発生するかどうかはケース・バイ・ケースです。発生するケース・しないケースを紹介します。

1-1. 合意がなければ利息は発生しない

個人間でお金を貸し借りする場合、取り決めがなければ、原則として利息は発生しません。民法では、お金を貸す契約(消費貸借契約)は「利息を約束しない限り無利息」とされています。そのため、「友人に100万円を貸したが、返済期日だけ決めて利息の話はしていない」といった場合、相手に利息を請求することはできません。

また、「お礼として少し上乗せして返す」といった口約束があっても、具体的な金額や割合が決まっていなければ利息契約とは認められません。 さらに、返済の約束自体があいまいな場合は「贈与(あげたお金)」とみなされる可能性もあり、その場合は贈与税の対象となることもあります。

1-2. 利息の取り決めがあれば請求は可能

個人間の貸し借りでも、利息の請求は可能です。ただし、請求できるのは「金銭消費貸借契約」に基づき、貸主と借主の双方が利息を支払うことに合意している場合に限られます。口約束だけでは証明が難しいため、契約書や借用書、メール・メッセージなどで合意内容を残しておきましょう。

1-3. 滞納している場合は遅延損害金が発生することもある

返済期限を過ぎると、利息とは別に「遅延損害金」が発生することがあります。これは、約束の期日を守らなかったことへのペナルティのようなもので、法律上も認められています。

遅延損害金の利率は契約で定めがあればその内容が優先されますが、定めがない場合は民法の規定により年3%が適用されます。たとえば100万円の返済が1カ月遅れた場合、遅延損害金は「100万円 × 3% ÷ 12=約2,500円」となります。

一方、契約で「年14%の遅延損害金」と定めている場合は、その範囲内で請求が可能です。ただし、こちらも利息制限法の上限を超える設定は無効になります。以下、利息制限法で定められた、遅延損害金の上限です。

10万円未満:年29.2%まで

10万円以上~100万円未満:年26.28%

100万円以上:年21.9%

返済が遅れたからといって、高額な「罰金のような請求」をされても、法的に支払う義務がない場合があります。

2. 個人間の貸し借りで利息はどこまで認められる?|利息計算の仕方

個人間の利息にも、法で定められた上限があり、それを超えた場合の罰則もありますので、解説します。

2-1. 利息制限法で定められた上限利率を超えると無効になる

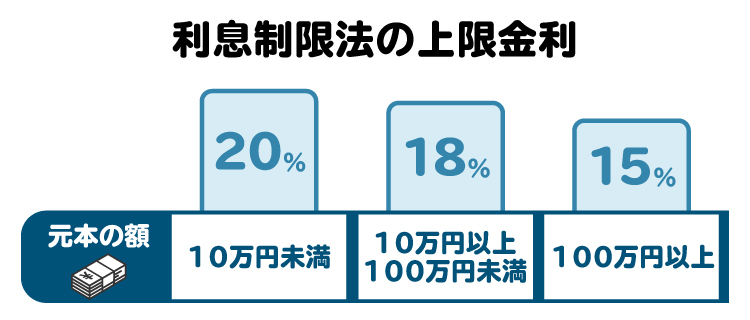

個人間でお金を貸す場合でも、設定できる利息には上限があります。これは「利息制限法」で定められており、上限金利は以下のとおりです。

元本が10万円未満:年20%まで

10万円以上100万円未満:年18%まで

100万円以上:年15%まで

この上限を超えて利息を設定しても、超過した部分は無効となり、支払う義務はありません。たとえば、100万円を年20%で貸した場合、法定上限は15%のため、5%分の利息は無効です。

利息制限法は民事上の効力を定める法律であり、貸主が「相手も同意した」と主張しても、上限を超えた部分は法的に認められません。

2-2. 出資法の上限を超えると刑事罰の対象になる

一方、「出資法」では年20%を超える利息を受け取ること自体が禁止されています(出資法第5条第2項)。この規定は貸金業者だけでなく、個人であっても反復・継続して貸付けを行う場合には適用されます。

違反すると、5年以下の懲役または1,000万円以下の罰金(または併科)という重い刑事罰が科されます。出資法の上限を超える高金利は、利息制限法で無効になるだけでなく犯罪行為にあたるため、個人間の貸し借りでも十分な注意が必要です。

3. 個人間の借金で違法になるケースはある?

個人間の貸し借りでも、取り立て方法などによっては違法となることがあります。お金を貸した側は十分に注意しましょう。

3-1. 本人への取り立ては基本的には違法にならない

個人間の貸し借りでは、貸金業者に適用される「貸金業法」のような厳しい取り立て規制はありません。そのため、貸主が借主本人に直接返済を求める行為は、常識の範囲内であれば違法ではありません。

たとえば、電話やメールで「返済してほしい」と伝えたり、直接会って話をしたりする程度なら問題ありません。しかし、以下のような行為は脅迫罪・強要罪・ストーカー規制法違反などに発展するおそれがあります。

暴言や脅迫を伴う取り立て

夜間や早朝に繰り返し訪問する

勤務先に押しかける

3-2. 親族や第三者への取り立ては原則NG

借主本人以外の人(親族・勤務先・友人など)に返済を求める行為は、原則として違法です。たとえ「本人と連絡が取れない」という理由があっても、第三者に借金の事実を伝えることはプライバシー侵害や名誉毀損にあたる可能性があります。

貸金業者の場合は法律で明確に禁止されていますが、個人間の貸し借りであってもこのような行為は社会通念上許されません。特に次のような行為は問題です。

家族に代わりの返済を迫る

職場に電話して催促する

これらは相手に精神的な苦痛を与え、損害賠償請求の対象となることもあります。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

4. 個人間でお金を貸し借りする際に気をつけるべきこと

個人間の貸し借りは、信頼関係のもとで行われることが多いですが、トラブルも少なくありません。問題を防ぐためには、次のポイントを意識しておくことが大切です。

4-1. 口約束ではなく書面で契約内容を残す

お金を貸すときは、必ず書面で契約内容を残すようにしましょう。口約束だけでは「利息なんて聞いていない」といったトラブルに発展しやすく、証拠も残りません。借用書や金銭消費貸借契約書を作成しておけば、返済額・利息・期限などを明確にでき、万一の紛争時にも有力な証拠になります。

書面には以下の項目を記載しましょう。

貸した金額

返済期限

利息の有無と割合

支払い方法

日付

署名押印

作成した書面は、貸主・借主双方が控えを保管しておくのが理想です。

4-2. 返済期限や支払い方法を具体的に定めておく

返済期限をあいまいにしておくと、貸主にとって不利な状況になることがあります。民法では、期限の定めがない借金について「貸主は相当の期間を定めて返還を請求できる」と定められています。つまり逆にいうと、「今すぐ全額返して」と求めても、すぐに返済を迫ることはできないのです。

このようなトラブルを防ぐためにも、「毎月◯日に◯円を返済する」「返済期限は令和◯年◯月末まで」など、具体的な返済スケジュールを契約書に明記しておくことが大切です。また、支払い方法は現金よりも銀行振込を選ぶのがおすすめです。振込記録が残ることで支払いの証拠になり、トラブル時にも有効です。

4-3. 時効が完成しなくなる行動に注意する

借金にも「時効」があり、返済期限から5年が経過すると返済義務が消滅するのが原則です。ただし、時効が成立する前に「借金を認める発言」や「一部返済」をすると、時効が更新されてリセットされてしまいます。

たとえば、「もう少し待って」などのメールやLINEも、時効を止める証拠とみなされることがあります。不用意な発言や対応によって、時効の成立を妨げてしまわないよう注意が必要です。

4-4. SNSの個人間融資は利用しない

近年、XやInstagram、LINEなどで「個人間融資」を名乗る投稿が増えていますが、これは非常に危険です。その多くは「ソフト闇金」や「無登録の違法業者」であり、年100%以上の法外な利息を請求されるケースもあります。

返済が遅れると、脅迫や個人情報の晒し行為などの被害に発展することも珍しくありません。

SNSでの個人融資は貸金業登録がなく、契約自体が無効となる可能性が高い行為です。

お金を借りる際は、必ず正規の金融機関や公的な相談窓口を利用しましょう。

5. 【ひな型付き】金銭消費貸借契約の借用書・契約書例

個人間でお金を貸し借りする際は、トラブルを防ぐために「金銭消費貸借契約書(借用書)」を作成することが最も重要です。口約束のままお金をやり取りすると、後になって「返した・返していない」や「利息なんて聞いていない」といった争いになりやすいです。

契約書を作成しておけば、返済条件や利息、支払い方法などを明確に示せるため、貸主・借主の双方にとって安心です。書面は専門的な言葉でなくても構いません。内容が明確であれば、簡易な形式でも十分に有効です。

契約書を作る際の主なポイントは次のとおりです。

金額と貸付日を正確に記載する(例:金200万円を2025年10月14日に貸付けた)

返済期限を具体的に定める(例:2026年4月30日までに全額返済)

利息・遅延損害金の有無と利率を明示する(例:利息年15%、遅延損害金年14%)

支払い方法を明記する(銀行振込・分割払いなど)

貸主・借主双方の氏名・住所を記載し、署名押印する

必要に応じて、連帯保証人欄を設ける(※極度額の定めを忘れないように注意)

以下、借用書のサンプルとなります。

借 用 書

私は、下記の条件で○○(貸主)から金銭を借り受けました。

1.借入金額 金〇〇円(¥〇〇〇〇〇〇〇)

2.貸付日 令和〇年〇月〇日

3.返済期限 令和〇年〇月〇日

4.利 息 年〇%

5.遅延損害金 年〇%

6.返済方法 毎月末日限り〇円を○回払いにて、下記口座へ振込むものとする。

〇〇銀行〇〇支店 普通預金〇〇〇〇〇〇〇 名義〇〇〇〇

以上の内容に相違ないことを確認し、本書2通を作成し、貸主・借主が各1通を保管する。令和〇年〇月〇日

(借主)住所:〇〇県〇〇市〇〇町〇丁目〇番地

氏名:〇〇〇〇(署名・押印)(貸主)住所:〇〇県〇〇市〇〇町〇丁目〇番地

氏名:〇〇〇〇(署名・押印)

このような書面を交わしておけば、返済条件や利息の有無が明確になり、後のトラブルを避けられます。特に高額な金銭の貸し借りでは、印紙を貼って法的形式を整えておくとより確実です。

もし内容に不安がある場合や相手との関係がこじれそうな場合は、弁護士に契約内容を確認してもらうことで安全性が高まります。

6. 個人間の借金を返せなくなったときはどうする?

個人間の借金が返済できないからといって、踏み倒そうとしたり、連絡を無視したりしてはいけません。ここでは、個人間の借金を返せなくなった場合の対処法を紹介します。

6-1. 相手に返済猶予や分割払いを申し出る

まずは自分から交渉するのが現実的な第一手です。滞納が続くと裁判や差し押さえにつながるため、支払不能になる前に「いつまでにいくら払えるか」を提示して分割や猶予を求めます。感情的なやり取りは避け、振込予定や収支を明確に伝えたうえで書面(メールでも可)に残すようにします。

相手が合意すれば履行計画が証拠になります。相手が感情的で応じない場合は弁護士を窓口にすると話が早くなります。

6-2. 債務整理を検討して借金問題を根本から解決する

返済が困難なら債務整理を検討すべきです。任意整理・個人再生・自己破産それぞれにメリット・デメリットがあります。任意整理は交渉で利息のカット・減額や返済方法の調整が可能、個人再生は住宅を残して借金を大幅に減額、自己破産は免責で借金が帳消しになる可能性があります。

司法書士で取り扱える案件もありますが、問題が複雑なら弁護士へ相談しましょう。無料相談を活用すれば、自分の状況にあった手続きについてアドバイスをもらえます。

6-3. 違法な貸し付けであれば返済義務がない場合もある

相手が設定した利息が利息制限法や出資法の上限を超えている場合、その超過分は無効になります。

特に、年20%を超える利息は出資法違反となり、刑事罰の対象になることもあります。

また、脅迫・暴言・職場への嫌がらせなど、違法な取り立て行為があった場合は、警察や弁護士に相談して法的に対応することができます。

違法の可能性がある場合は、契約書・振込履歴・メッセージなどの証拠を必ず保存し、支払いを続ける前に弁護士へ相談しましょう。自分の状況を把握してから行動することが、トラブル回避の第一歩です。

7. 個人間の借金返済トラブルを弁護士に相談するメリット

専門家へ相談することで、対立を避けながら、冷静かつ法的に適切な解決を図ることができます。個人間の借金トラブルは、感情のもつれや誤解が生じやすく、当事者同士だけで解決を進めるのは容易ではありません。

弁護士に依頼すれば、利息や返済義務の有無を法的観点から明確に判断したうえで、相手方との交渉を代理してもらえます。相手の請求内容に違法性がある場合は、支払い拒否や返還請求など、法的手段による対応も可能です。

また、返済が困難なケースでは、任意整理・個人再生などの債務整理手続を通じ、生活の再建を目指す道を提案できます。弁護士を介して進めることで、精神的な負担が軽減され、法的にも確実性の高い解決を期待できるでしょう。

8. 個人間の借金に関するよくある質問

Q. 個人間での貸し借りで最低利息はいくら?

法律上、最低利息の定めはありません。つまり、利息を取らない「無利息」での貸し借りも可能です。利息の取り決めをしていない場合は無利息となります。

Q. 借用書がなかったり、借用書に金利が書かれていなかったりしたらどうなる?

借用書がなくても、実際にお金を貸した事実が証明できれば契約自体は成立します。ただし、金利についての合意がない場合は、無利息扱いになります。証拠があいまいな場合、貸主・借主いずれの主張も通りにくいため、トラブルを避けるには書面で明確にしておくことが重要です。

Q. 親族間の貸し借りでも利息は必要?

原則として、親族間でも合意があれば利息を設定できます。ただし、親族間では「利息を取ると角が立つ」として無利息で行うことも多いです。利息を取らないと贈与とみなされることは通常ありませんが、返済を免除したり、極端に有利な条件で貸したりした場合には贈与税の対象になるおそれもあります。

Q. 週ごとに利息がつくのは違法?

週単位で高額な利息を取るのは出資法違反の可能性があります。個人であっても反復・継続して貸付けを行う場合、年20%を超える利息を取ることは刑事罰の対象(5年以下の懲役または1000万円以下の罰金)です。

Q. まず利息だけ返すことはできる?

原則として、支払いは元本から充当されます。ただし契約で「まず利息を支払う」と定めていればその順に充当可能です。明記がない場合は民法の規定により、まず費用→利息→元本の順に充当されます。費用とは、回収のためにかかった郵送代や手数料などを指します。

Q. 闇金と合法な個人間融資の見分け方は?

年20%を超える利息、SNSでの勧誘、保証金要求、個人情報の過剰収集などがあれば闇金である可能性が高いです。正規の貸金業者は金融庁の登録があり、契約書や利率説明を行います。登録番号がない場合や、LINE・DM(ダイレクトメール)などで融資を勧める業者は違法と考えてください。

9. まとめ 個人間の金銭トラブルは早めに専門家に相談を

個人間のお金の貸し借りは、信頼関係のもとで行われる一方、利息や返済条件をめぐるトラブルも多く見られます。利息を請求できるのは合意がある場合に限られ、上限を超える金利は無効または違法となる点に注意が必要です。

また、返済期限をあいまいにしたり、書面を交わさなかったりすると、証拠が残らず紛争に発展するおそれがあります。金銭消費貸借契約書を作成し、返済条件を明確にしておくことが重要です。

もし、返済が難しくなった場合や違法な取り立てを受けた場合は早めに弁護士へ相談し、法的に適切な対応を取りましょう。

(記事は2026年1月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す