目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. モビットとは

モビットは、もともとプロミスなどの出資によって設立された消費者金融会社です。その後、金融機関の再編を経て、三井住友フィナンシャルグループの一員となり、社名も「株式会社SMBCモビット」に変更されました。

さらに2023年7月には三井住友カードと合併し、現在は「三井住友カード株式会社」が存続会社となっています。名称や組織形態は変わりましたが、モビットのサービス自体は継続されています。

2. モビットの借金は債務整理ができる

モビットからの借り入れも、他の消費者金融と同様に債務整理の対象となります。任意整理・個人再生・自己破産のいずれかを選択することで、借金の減額や免除が可能です。

とくに任意整理では、相手業者の対応により結果が変わるため、モビットの特徴を理解しておくことが大切です。

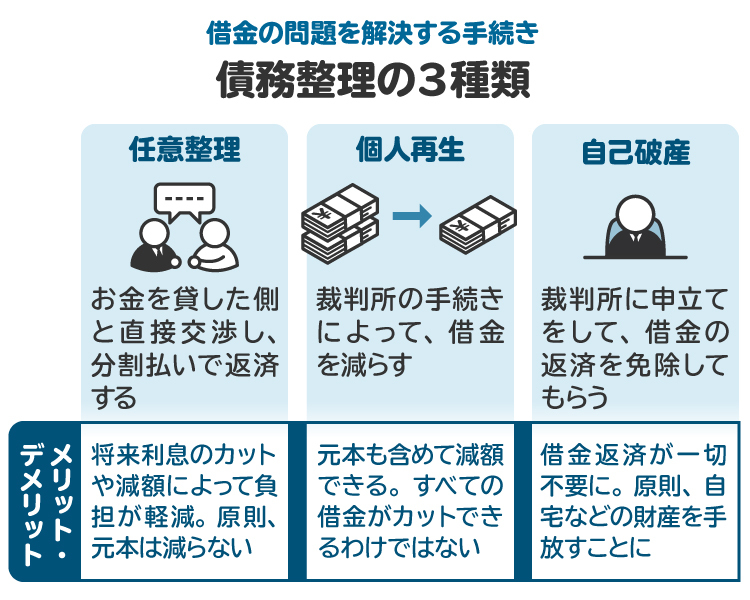

2-1. 債務整理の主な3種類

債務整理は主に下記の3種類があります。

【任意整理】

裁判所を通さずに債権者と協議し、返済のスケジュールの見直しや利息の減額を目指す方法です。相手が応じてくれれば柔軟な対応が可能ですが、必ずしもすべての条件を受け入れてもらえるとは限りません。

【個人再生】

裁判所の手続きを通じて借金を大幅に減額し、原則3〜5年で分割返済していく方法です。自己破産とは異なり収入の安定などが要件ですが、ギャンブルなどの借金でも利用可能で、自宅を手放さずに済むこともあります。

【自己破産】

税金など一部の例外を除き、借金をすべて免除してもらう制度です。原則として財産は処分されますが、自由財産として残せるものもあります。借金を返す見通しが立たない場合、生活再建のために使われます。

自身の借入や収支の状況、問題の深刻度によって、選択する手続きが変わります。

2-2. 任意整理におけるモビットの特徴

三井住友カードの消費者金融系カードローンブランドであるモビットでは、ほかの業者と同じように任意整理に応じてくれる傾向にあります。極端な対応をすることもないので、弁護士や司法書士に依頼すれば交渉が成立する可能性が高まります。

なお、任意整理の過程で、それまでに発生していた過払い金を清算するケースもありますが、モビットは創業当初から利息制限法の範囲内で貸し付けを行っているため、過払い金は発生しない可能性が高いです。

3. モビットの借金を債務整理するメリット

モビットを含む借金の返済が厳しい場合には、債務整理で毎月の返済負担を軽くすることで、生活の立て直しができます。ここでは、債務整理をするメリットを紹介します。

3-1. 毎月の返済額を減らせる可能性がある

債務整理は、借金の返済条件を見直し、生活に無理のない形に整える制度です。利息をカットまたは減額したり、手続きによっては元本を減額できたりすることもあります。返済が困難な状態でも、債務整理によって現実的な計画のもと返済を進められ、延滞のリスクを減らして生活再建につなげられます。

3-2. モビットだけでなく借金全体を整理できる

債務整理は、モビットだけでなく、すべての借り入れの見直しが前提です。弁護士や司法書士は借り入れ全体を把握し、最適な方法を一緒に考えます。

なお、任意整理では相談者の意向に応じて一部の業者を対象から外せます。

3-3. 生活を立て直して将来への影響を最小限にできる

弁護士や司法書士に相談し、債務整理の手続きに入れば、債権者からの督促や取り立ては原則として止まります。差し押さえが始まっていても、破産や個人再生を申し立てると中断・回避できる場合もあります。

信用情報機関には事故情報が一定期間登録されますが、一度借金をきれいにすれば約5~7年で記録も消えます。何もせずに延滞を続けるよりも、早めに整理を進めるほうが将来的な影響を抑えることができます。

4. モビットで債務整理ができないケース

モビットからの借金も、基本的には債務整理の対象になりますが、すべてのケースで手続きが可能とは限りません。よくある注意点を確認しておきましょう。

4-1. 嘘の申告をしてお金を借りていた場合

借入時に収入・勤務先・住所などを偽っていた場合、「正当な借り入れ」とみなされず、破産手続きで免責が認められない可能性があります。破産直前に特定の相手だけに返済したり、ギャンブルで借金を作ったりした場合も悪質と判断されやすく、同様に免責が難しくなります。

また、虚偽申告がバレると「今後の返済もしてくれないのではないか」と疑われてしまい、任意整理の交渉にも悪影響が出る可能性があります。

ただし、裁判所の判断で「裁量免責」(免責不許可事由があるような場合でも、裁判所が例外的に諸事情を鑑みて免責の許可を出す制度)が認められることもあります。

4-2. お金を借りてからほとんど返済していない場合

借入直後にすぐ債務整理を申し出ると、「返す意思がないまま借りたのではないか」と疑われ、債権者であるモビット側が不信感を持ち、交渉に応じないケースもあります。

ただし、複数の業者から借金を重ねてしまい、その結果としてモビットには一度も返済できなかったという状況であれば、事情によっては任意整理が可能な場合もあります。

4-3. すでにモビットに差し押さえを受けている場合

モビットから差し押さえを受けてしまっている場合、任意整理による交渉は難しくなります。すでに回収手続きに入っていてモビット側が和解に応じないことがあるためです。このような場合は、裁判所を通じて差し押さえを中断・取消できる、個人再生や自己破産の検討が必要です。

差し押さえ準備に入った後でも差し押さえ可能な財産や収入がなければ、任意整理に応じてもらえる可能性もありますが、いずれにしても、差し押さえの危険が生じる前に早期対応する方がさまざまなリスクを避けられます。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

5. 債務整理以外でモビットの借金を解決する方法

債務整理は借金問題の有力な解決策ですが、必ずしもすぐに手続きを取らなければならないわけではありません。状況によっては、家計の見直しやローンの借り換え、家族から援助を受けることで返済できる場合もあります。

5-1. 家計を見直し無駄な出費を減らす

日々の支出を見直すことで返済の負担を軽減できます。特に電話代・サブスクリプション代(定額利用サービス料金)・保険料・家賃などの固定費は、一度見直せば継続的な節約につながります。浮いた分を返済に回せば、利息や遅延損害金の負担軽減にもつながります。

5-2. ローンの借り換え・おまとめローンを検討する

安定収入がある場合は、金利の低いローンへの借り換えやおまとめローンが選択肢になります。毎月の返済額を抑えたり、返済管理を一本化したりできます。ただし、いずれも審査があるため、利用できるかは状況次第です。

5-3. 公的融資や家族からの援助を受ける

頼れる親族がいれば家族や親族に相談し、援助を受けて返済資金を確保することも一つの方法です。

また、生活が苦しい場合には、住民税の減免や、国民健康保険料・国民年金保険料の免除申請ができる可能性もあります。たとえば、「失業中」「収入が基準以下」「災害や病気などで生活が困難」といった事情があれば、自治体によっては減免の対象になります。詳細はお住まいの市区町村の窓口で確認できます。

ただし、借金を返済するための資金をまかなう目的で行う場合、問題になる可能性があるため注意が必要です。

6. モビットの借金を滞納したときに起こること

返済を滞納したからといってすぐに法的措置が取られるわけではありませんが、放置すれば状況は悪化します。

6-1. 遅延損害金が発生する

借り入れをする場合、通常利息とは別に「遅延損害金」が定められており、返済日の翌日から発生します。通常の利息よりも高い利率で、法律上は最大で年利20%の1.46倍(=29.2%)まで認められています。

返済が長引けば、支払っても利息や遅延損害金に充てられて元本が減らず、完済が遠のきます。

6-2. 支払いの督促を受ける

滞納が続くと、モビットから電話や郵送での督促が始まります。貸金業法によって夜間の連絡や勤務先への訪問は禁止されていますが、それでも通知が届くと精神的な負担は大きくなります。電話が鳴るたびに不安になり、生活への影響も無視できません。

6-3. 強制解約になる

支払いが一定期間滞ると、モビットのカードは強制的に解約となり、利用できなくなります。さらに延滞情報が信用情報機関に登録されると、他社のカードやローン契約にも影響が出て、新たな借り入れが難しくなります。

6-4. 一括請求を受ける

契約書には「期限の利益の喪失」という条項があり、支払いが滞ると残りの借金を一括で請求されることがあります。これは「分割で返してもらう予定だったが、信用できないので残額を一括で払ってください」というものです。実際に支払えない場合、訴訟などに発展するリスクがあります。

6-5. ブラックリストに載る

滞納が一定期間続くと、CIC・JICC・KSCなどの信用情報機関に延滞情報が登録されます。いわゆるブラックリスト入りで、クレジットやローン審査が通らなくなります。事故情報は5〜7年程度残り、生活に長期的な影響を及ぼします。

6-6. 裁判を起こされる

督促や一括請求にも応じなければ、モビットから裁判を起こされることがあります。訴訟では、モビット側は契約書などの証拠を揃えているため、借主が勝訴するのは難しいです。遠方の裁判所に呼び出されることもあり、対応の負担も大きくなります。

裁判を起こされると交渉での解決が難しくなるので、取り返しがつかなくなる前に行動することが重要です。

6-7. 財産を差し押さえられる

裁判で敗訴し判決が確定すれば、預金口座や給料を差し押さえられる可能性があります。とくに給与の差し押さえは、勤務先にも知られることになるため大きな不利益です。

動産の差し押さえは少ないですが、場合によっては高価な貴金属や現金、車などを差し押さえられる可能性もあります。「生活が苦しい」という理由だけでは差し押さえを止めることはできないので、早期の法的対応が不可欠です。

7. モビットの借金が返済できないときのNG行動

返済が難しくなったとき、焦って間違った対応をすると状況がさらに悪化します。特に次の行動は避けましょう。

7-1. 取り立ての連絡を無視する

返済の催促を無視しても、借金がなくなることはありません。連絡を無視し続けると、遅延損害金が増え、やがて訴訟を起こされる可能性があります。裁判で敗訴すると、給料や銀行口座が差し押さえられ、会社に知られてしまうことになります。そうなる前に、早めに事情を説明し、返済や債務整理の相談をするほうが現実的です。

7-2. 他の業者から借りたお金で返済する

借金を返すために新たな借金をすると、負債が膨らむ一方です。一時的にはしのげても、別の業者への返済が必要になり、結局は多重債務に陥りやすくなります。ボーナスなど、確実な収入の見込みがあるとき以外は、安易に借りて返す選択は避けましょう。

7-3. クレジットカードを現金化する

ショッピング枠で商品券などを購入・転売して現金を得る行為は、カード会社の規約違反であり、場合によっては詐欺とみなされるリスクもあります。破産手続きでは「不当な債務増加行為」とされ、免責が認められない可能性も高まります。得られる現金は額面より少なく、メリットはほとんどありません。

8. モビットの債務整理を弁護士や司法書士に相談するメリット

モビットの返済が難しいときは、早めに弁護士や司法書士へ相談しましょう。依頼すれば、精神的に負担の大きい督促が止まり、落ち着いて今後のことを考えられます。

収入や生活状況に合わせて、自己破産・個人再生・任意整理などから最適な方法を一緒に検討できます。放置すると裁判や差し押さえに発展することもありますが、早く動けば利息の増加を防ぎ、取れる対応の幅を広げられます。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

9. モビットの借金に関するよくある質問

Q. モビットの借金に時効はある?

「支払い期日」または「支払い期日後の最後の支払日・最後の借入日」の翌日から5年で時効になります。消費者金融側が回収を放置していたことで、実際に時効が成立するケースもあります。ただし、モビットなど消費者金融側がその前に訴訟を起こすケースがあるので、実際に時効が成立するケースは多くありません。

Q. モビットの借金を返さないとどうなる?

最終的に、訴訟や支払督促が行われ、判決が確定すれば給与や銀行口座の差し押さえに至る可能性があります。早めに専門家へ相談することで、こうした法的措置を回避できることもあります。

Q. 債務整理後にモビットと再契約して借り入れできる?

債務整理をすると、モビットを運営する三井住友カード社内に事故情報(いわゆる社内ブラック)が残るため、基本的に再契約は難しいでしょう。

Q. モビットで債務整理ができるまでどのくらいかかる?

任意整理であれば3〜6カ月、自己破産や個人再生の場合は半年〜1年程度が一般的です。ただし、財産の処理や調査が必要なケースでは、2年近くかかる場合もあります。状況に応じて変わるため、早めの相談が大切です。

10. まとめ モビットの返済が難しいと感じたら、早めに専門家へ相談を

モビットの返済が苦しくなったとき、放置することは最も避けるべき対応です。滞納が続けば法的措置に移行する可能性も高まりますが、弁護士や司法書士に相談することで状況が変わることもあります。

債務整理をすれば、取り立てのストップや返済負担の軽減が期待でき、生活の立て直しにもつながります。モビットへの返済を滞納していると最終的に裁判や差し押さえに至る可能性も高まるため、できるだけ早く行動に移すことが大切です。一人で抱え込まず、専門家の力を借りて解決への一歩を踏み出しましょう。

(記事は2025年10月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す