目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 借金100万円は大したことない?やばい?

借金100万円が「大きい」と感じるかどうかは、人によって異なります。生活費や税金、社会保険料などを差し引いた後に、どれだけ手元に残るかによって、負担の重さは変わるからです。

収入が安定していて生活に余裕がある人にとっては、100万円の借金は大きな問題にならないこともあります。

しかし、次のような状況に当てはまる場合は、金額にかかわらず何らかの対処が必要です。

滞納がある

元本が減らない

生活を切り詰めても返済が苦しい

返済のために新たな借金をしている

精神的に強いストレスを感じている

このような場合は、借金の金額に関係なく、放置せず早めに専門家へ相談することが大切です。

2. 【返済期間別】借金100万円の返済シミュレーション

借金100万円を年15%の利率で借りた場合、返済期間によって月々の返済額や総支払額には大きな差が出てきます。以下は、返済期間を3年・4年・5年とした場合のシミュレーションです。

金利 | 返済回数(期間) | 返済額(月額) | 総支払額(利息総額) |

|---|---|---|---|

年15% | 3年(36回) | 34,611円 | 約124万6000円(約24万6000円) |

年15% | 4年(48回) | 27,841円 | 約133万6000円(約33万6000円) |

年15% | 5年(60回) | 23,790円 | 約142万7000円(約42万7000円) |

同じ100万円の借金でも、返済期間が長くなるほど利息の負担が増え、総支払額は大きくなります。たとえば、5年で返済した場合の利息は約43万円と、借りた金額の4割以上にもなります。

無理なく返済を続けるためには、月々の返済額と利息のバランスを見ながら、返済計画を立てることが大切です。

3. 借金100万円を自力で完済するコツは?

借金100万円の返済に悩んでいる場合、収支の見直しや返済計画の調整など、自力で完済を目指すための工夫が必要です。ここでは代表的な方法を紹介します。

3-1. 収入アップ、支出削減を検討する

借金を返済していくうえで重要なのは、「毎月どれだけ返済に回せるお金があるか」です。返済に充てられる金額が多いほど、負担は軽くなります。ただし、生活をそのまま続けていては返済に回せるお金が増える可能性は低いため、収入を増やすか支出を減らす工夫が必要です。

たとえば、副業で収入を少しでも上乗せする、不要なサブスクリプションを解約する、外食や買い物の回数を見直すなど、日常の中で取り組める工夫があります。無理なく続けられる方法を選び、少しずつ改善していくことが大切です。

3-2. 無理のない返済計画を立てる

現実的で無理のない返済計画を立てることも大切です。月々の収入と支出を洗い出し、どの程度の金額を返済に充てられるかを確認します。思っているよりも返済できる金額が少ない場合は、副業で収入を増やしたり、生活費等を見直して支出を抑えるなどの検討が必要です。

返済計画を立てることで、完済までの道のりが明確になり、精神的な不安も軽減されるでしょう。

3-3. 金利の低いローンに借り換える(おまとめローン)

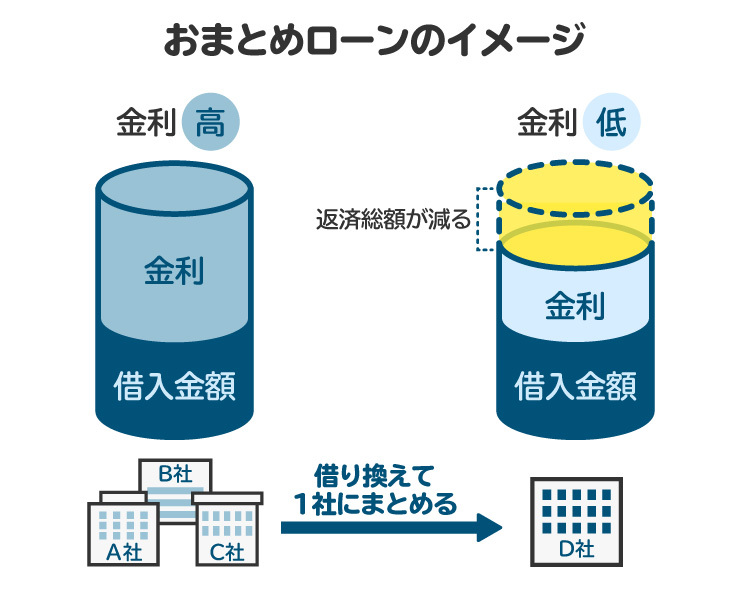

複数の消費者金融から借り入れをしている場合には、銀行などの金利の低いローンに借り換えることで、利息の負担が小さくなり、完済しやすくなるケースもあります。

「おまとめローン」といった名称で案内されている商品もあります。審査はありますが、条件が合えば検討の余地はあるでしょう。

3-4. 繰り上げ返済をする

繰り上げ返済で元金を減らすことで、将来支払う利息の負担が減り、完済までの期間を短縮できます。たとえば、会社からボーナスが支給された際など、まとまったお金ができたときには繰り上げ返済も視野に入れましょう。無理のない範囲で繰り上げ返済を行うことで、借金の完済に大きく近づきます。

3-5. 過払い金請求をする

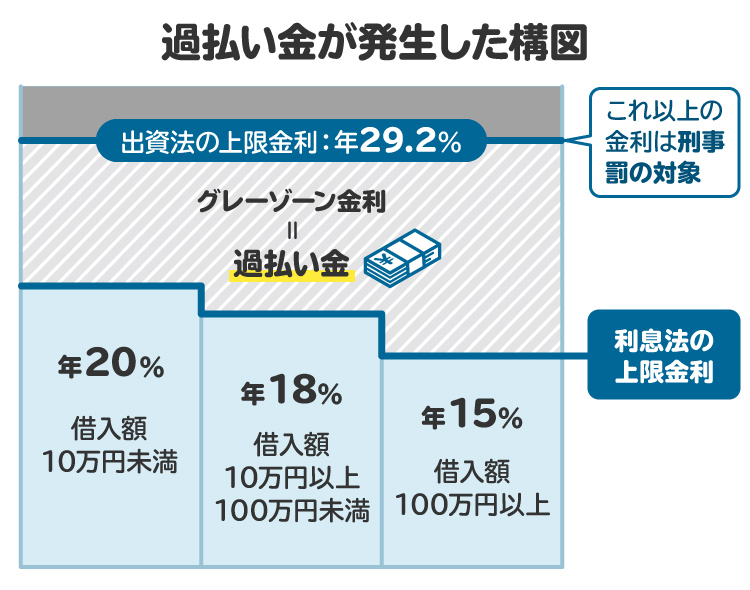

過払い金請求とは、かつて法律で定められた上限よりも高い利息を支払っていた場合に、その「払い過ぎた利息」を返してもらえる制度です。

以前は、利息制限法で上限金利が15~20%とされていた一方で、出資法の上限金利は29.2%でした。その間の金利(いわゆるグレーゾーン金利)で貸し付けていた業者が多く、こうした利息が後に無効とされ、返還請求ができるようになりました。

ただし、2010年(平成22年)の法改正以降は、グレーゾーン金利の貸し付けは基本的になくなっています。さらに、過払い金は完済から10年で時効を迎えるため、現在でもなお請求できるケースはかなり限られます。

過去に長期間借り入れをしていた場合や、高金利で返済していた記憶がある人は、弁護士や司法書士に一度相談してみるとよいでしょう。場合によっては、借金が減るだけでなく、払い戻しを受けられる可能性もあります。

4. 借金100万円の返済を滞納するとどうなる?

100万円を借り入れたものの、返済が苦しくなり、支払いが滞ってしまった場合にはどのような影響があるのか、段階的に整理して見ていきます。

4-1. 【滞納即日】遅延損害金が発生する

返済期日を過ぎると、契約で定められた遅延損害金が翌日から発生します。遅延損害金は「未払い元金 × 年利率 × 遅延日数 ÷ 365」で計算されます。

例えば、未払い元金を100万円、遅延損害金を年20%、遅延日数を30日とすると、「100万円 × 0.20 × 30/365 = 16438円」となります。返済が遅れるほど遅延損害金が膨らみ、最終的に支払う金額が大きくなってしまうので注意が必要です。

4-2. 【滞納1週間~】債権者から督促を受ける

返済期日を過ぎて1週間ほど経つと、貸金業者などの債権者から電話やメール、郵便などで督促の連絡が届くようになります。最初の段階では比較的ソフトな内容ですが、「返済の意思があるかどうか」を確認するための重要な対応です。

この段階で無視を続けると、さらに厳しい取り立てに進むおそれがあるため、早めの対応が求められます。

4-3. 【滞納2~3カ月】信用情報に傷が付く(ブラックリスト入り)

2〜3カ月以上返済を滞納すると、個人信用情報機関に「事故情報」として登録されるおそれがあります。いわゆる「ブラックリストに載る」と呼ばれる状態です。

実際に「ブラックリスト」という名称のリストが存在するわけではありませんが、事故情報が登録されると、以下のような影響が生じます。

新たなローンやクレジットカードの審査に通らなくなる

携帯電話の分割払いができなくなる場合がある

賃貸契約や保証人審査に影響するケースがある

このように、信用情報に傷がつくと、日常生活にも思わぬ支障が出ることがあります。信用情報に事故情報が一度記録されると、最低5年程度は消えません。この期間は、クレジットカードが使えなかったり、家や車をローンで購入できなかったりするため、ライフプランにも大きな影響を与える可能性があります。

4-4. 【滞納3カ月~】一括返済を請求される

期限の利益を喪失すると、残っている借金の全額を一括請求されます。期限の利益とは、簡単に言えば「返済期限が来るまでは、返済をしなくてもよい権利」のことをいいます。この権利を失うと、残額の一括返済を求められることになります。期限の利益は、契約で一定の条件にあてはまると喪失する旨が定められています。

その条件の多くは滞納に関するもので、支払いの遅れが続くと期限の利益を失い、一括返済を求められることになります。

4-5. 【支払督促や訴訟の後】強制執行で財産が差し押さえられる

返済がないままの状態が続くと、債権者は「支払督促」や「訴訟」といった法的手続きをとる場合があります。どちらも裁判所を通じて行われる手続きで、最終的に強制執行で債務者(お金を借りている人)の財産を回収するために必要な「債務名義」が得られます。

支払督促の場合は「仮執行宣言付き支払督促」、訴訟の場合は「確定判決」などが該当し、これにより債権者は強制執行の申立てができるようになります。

強制執行では、次のような財産が差し押さえの対象になります。

預貯金(銀行口座など)

不動産(土地・建物)

貴金属・車などの動産

給与(原則、手取りの4分の1まで)

なお、給与については例外もあり、手取り月額が44万円を超える場合は、33万円を超える部分について全額差し押さえが可能とされています。

4-6. 借金問題を抱えていることが家族にバレる

債権者からの連絡が携帯電話やメールで済んでいるうちは、家族に借金が知られることは少ないかもしれません。

しかし、督促状などの郵便物が自宅に届くようになると、滞納や借金の存在が家族に知られる可能性があります。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

5. 借金100万円を返せない場合は債務整理の検討を

収支を見直しても返済が厳しい場合には、債務整理も検討する必要があります。債務整理とは、債権者との交渉や裁判所を通じて、借金の負担を軽減するための手続きです。主に、任意整理、個人再生、自己破産の3つがあります。

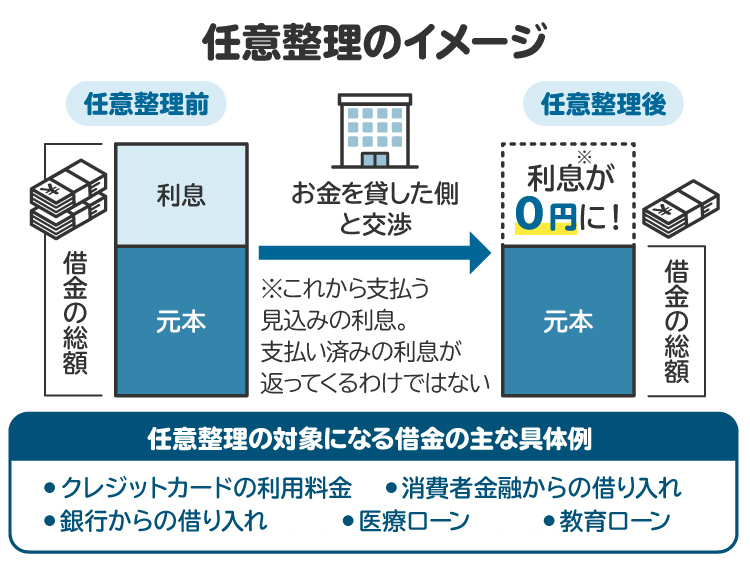

5-1. 任意整理|利息をカット

任意整理は、将来発生する利息のカット、返済スケジュールの見直しを債権者と交渉・合意する手続きです。任意整理後は、残った元本を3年〜5年(36回〜60回)で分割返済していくのが一般的です。利息がなくなることで、完済の見通しが立ちやすくなり、月々の負担も軽減されるのがメリットです。

たとえば、年利15%の借金100万円を36回(3年)で返済するケースで、任意整理をする場合と任意整理をしない場合では、毎月の返済額や総返済額は以下のように変わります。

任意整理しない | 任意整理する | |

|---|---|---|

借金額 | 100万円 | 100万円 |

利息 | 24万7934円 | 0円 |

月々の返済額 | 3万4665円 | 2万7777円 |

返済総額 | 124万7940円 | 100万円 |

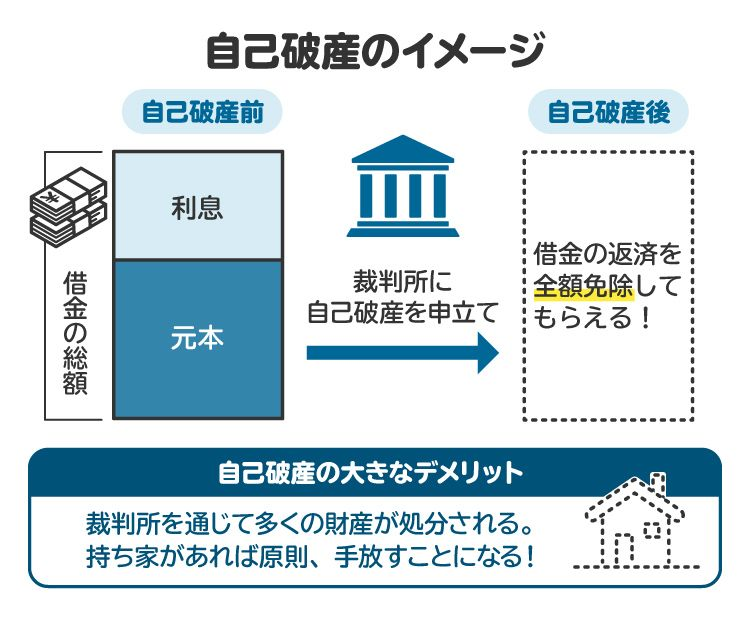

5-2. 自己破産|借金がゼロに

任意整理では、将来の利息をカットできますが、元金そのものは減りません。収入が少ない場合や、返済の見通しが立たない場合は、根本的な解決にならないこともあります。

そんなときの選択肢の一つが「自己破産」です。自己破産は、原則すべての借金を免除してもらえる手続きで、返済が難しい人が生活を立て直すための制度です。

ただし、一定以上の財産がある場合は、破産手続きが始まった時点で処分され、債権者への支払いに充てられるというデメリットがあります。つまり、不動産や車、貴金属など資産価値の高い財産は原則手放すことになります。

一方で、処分される財産がなく、生活が苦しい状況の人であれば、借金が100万円でも自己破産を検討する余地はあります。自己破産にはマイナスイメージがあるかもしれませんが、借金をゼロにして生活を再建できるという点では、大きなメリットのある制度です。

5-3. 個人再生はできない?

個人再生は、裁判所を通じて借金を大幅に減額できる手続きです。減額後の借金は、原則3年(最長5年)で返済していきます。しかし、借金が100万円程度である場合、個人再生をするメリットはありません。

個人再生では、最低弁済額(最低限返済が必要な金額)が設定されます。この金額は、借金の額や財産の状況によって異なりますが、100万円を下回ることは原則ありません。そのため、借金100万円の人が個人再生をしても減額はされないため、任意整理か自己破産を検討することになります。

6. 借金100万円の返済に悩んだら弁護士や司法書士に相談するメリット

借金100万円の返済に不安を感じている場合は、弁護士や司法書士に相談することで、解決の糸口が見つかる可能性があります。

相談時には、現在の収支状況や滞納の有無などを踏まえたうえで、適切な対処方法や手続きについてアドバイスを受けることができます。

また、対応内容に納得できれば、そのまま正式に手続きの依頼も可能です。依頼後は、事務手続きや交渉をすべて任せられるため、精神的な負担は大きく軽減されます。

とくに、すでに返済が滞っており、債権者からの督促にどう対応すればよいかわからないという状況では、早めの相談が重要です。

弁護士や司法書士が「受任」した後は、債権者に対して受任通知が送られ、それ以降は債務者本人への取り立てが止まります。取り立てが止まっている間に、生活や返済計画を見直す時間を確保できるのは大きなメリットといえるでしょう。

なお、債務整理に関する初回相談を無料で受け付けている事務所も多くあります。費用が不安な人も、まずは一度相談してみることをおすすめします。

7. 100万円の借金を債務整理で解決した事例

私が担当した中では、100万円前後の借金を抱えている方の多くが、任意整理で将来の利息をカットし、分割で返済する方法を選んでいます。定職に就いており、安定した収入がある場合には、無理のない範囲で返済を続けられるケースが多いです。

一方で、同じような金額でも、精神的な病気により働けず、返済のめどが立たない方もいます。ある依頼者は、精神疾患によって収入がなく、借金の返済ができない状況でした。その方については返済不能と判断し、自己破産を申し立てました。

借金の重圧が精神状態を悪化させていたようですが、自己破産により免責が認められたことで、精神的にも落ち着きを取り戻し、通院を続けながら少しずつ仕事を始められるようになりました。

生活の立て直しを支える手段として、債務整理が有効だった事例のひとつです。

8. 借金100万円に関してよくある質問

Q. パチンコやギャンブルで借金100万円を負った場合も、自己破産はできる?

ギャンブルが原因の借金は、原則として自己破産での免責が認められにくいケースに該当します。(免責不許可事由)。ただし、反省や生活の立て直しに向けた意思があれば、裁判所の判断で認められることもあります。状況によって判断が分かれるため、まずは弁護士に相談してみましょう。

Q. 借金100万円は1年で返済できる?

金利が年15%の場合、1年(12回払い)で完済するためには、毎月9万円程度の返済が必要になります。毎月安定して10万円以上の自由になるお金が捻出できるのであれば、1年で完済することは不可能ではありません。

Q. 借金100万円は信用情報にどう影響する?

借金100万円という額が信用情報に影響するわけではありません。滞納せずに完済すれば、なんら問題はありません。しかし、滞納があった場合や債務整理をした場合には信用情報機関に事故情報として記録されます。それによりローンやクレジットカードの審査に通らなくなるなどの影響が出てきます。

Q. 借金100万円で自己破産は大げさ?

自己破産は、借金の額で判断するわけではなく、返済不能で将来的にも返済の見込みが立たないのであれば可能です。必ずしも大げさということにはなりません。

Q. 借金100万円で結婚・住宅ローンに影響は?

借金100万円をしたからといって必ずしも結婚に影響があるわけではありません。もちろん、借金をしている人との結婚に抵抗がある相手であれば別です。

住宅ローンは、借金の返済が滞ったり、債務整理をしたりして信用情報機関に事故情報として記録されると、一定期間住宅ローンを含むローンやクレジットカードの審査に通らなくなることがあるため、影響があるといえます。

Q. 借金100万円で転職・就職に不利になる?

一般的に、借金していることが転職先や就職先に知られることはありません。したがって、転職活動や就職活動に不利になることは原則としてありません。ただし、信用情報をチェックするような一部の職業や給与が差し押さえられた場合には、知られることがあるため、影響が出る可能性もあります。

9. まとめ 借金100万円の返済が難しいと感じたら、弁護士に相談を

100万円の借金は、収入や生活状況によっては返済が難しくなることがあります。返済が滞ると、遅延損害金を含めた借金全額を一括請求されるだけでなく、最終的には財産を差し押さえられるリスクがあります。

返済の見通しが立たないと感じたら、早めに弁護士に相談し、任意整理や自己破産など適切な対応を検討することが大切です。

借金問題は一人で抱え込まず、専門家のサポートを受けることで、生活を立て直すための道筋が見えてきます。まずは現状を冷静に把握することが、解決への第一歩です。

(記事は2025年9月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す