目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 学生ローンとは?

「学生ローン」とは、大学生や専門学校生などの学生本人を対象にしたローンです。消費者金融や銀行などが取り扱う学生向けの融資サービスを含めて「学生ローン」と呼ぶこともありますが、一般的には、学生に対する融資に特化した消費者金融を「学生ローン」といいます。この記事でも、後者の意味で「学生ローン」という言葉を用います。

学生ローンは、銀行や一般の消費者金融とは融資スピードや借り入れ方法、返済方法などサービス内容が異なります。学生向けのため審査は比較的通りやすいようですが、「学生ローン」という名称から安易に考えて十分な返済の見込みがないまま借り入れをしてしまい、返済に困るケースは少なくありません。

2. 奨学金や教育ローンとの違いとは?

学生向けの融資制度は学生ローン以外にもいくつかあり、その代表例が奨学金や教育ローンです。それぞれの特徴や学生ローンとの違いを紹介します。

2-1. 奨学金

奨学金とは、日本学生支援機構などが、学生の学費や生活費を助成する制度です。

奨学金には貸与型と給付型があり、貸与型は返済する必要がありますが、給付型は返済不要となっています。給付型を利用できる条件はかなり限定されているため、貸与型を利用する学生のほうが多くなっています。

貸与型は学生ローンと同様、学生本人が借り入れて返済をします。ただし、学生ローンとは違って返済開始は学校の卒業後となるため、就職後の給料で返済が可能です。

返済する際には、借りた総額に一定の割合で金額を上乗せして返さなければなりません。この上乗せ分を「利息」と言い、どのぐらいの割合で利息が発生するかを示すのが「金利」です。金利が高ければ高いほど、多い金額を返済しなければなりませんが、奨学金は金利がかなり低く設定されているため、金利の負担や月々の返済額が少ない点も特徴です。

これらの理由から、学生ローンに比べると、経済的な負担はかなり小さいと言えます。

2-2. 教育ローン

教育ローンとは、子どもの教育にかかる費用を工面するためのローンです。学生本人を対象とする学生ローンと異なり、保護者が借り入れや返済をします。借りたお金は、子どもの入学金や授業料、教科書代など、教育に関する幅広い費用に充てられます。

教育ローンは、大きく分けて、日本政策金融公庫などによる国の教育ローンと、銀行など金融機関による教育ローンがあります。金利はおおむね3%から4%程度で、学生ローンよりも低金利です。たとえば日本政策金融公庫の場合、2025年5月時点の固定金利は年3.15%です。

3. 学生ローンが「やめたほうがいい」「やばい」と言われるのはなぜ?

学生ローンも貸金業者から借り入れをする「借金」であることに変わりはなく、借りたお金は必ず返済しなければなりません。

学生ローンは「学生」向けのローンです。審査は通過しやすく、借り入れが比較的容易であるものの、金利は一般の消費者金融と同程度である場合が多く、返済しやすい借金とは言えません。安定した収入が少ない学生にとっては、返済が困難になる可能性も低くはないでしょう。

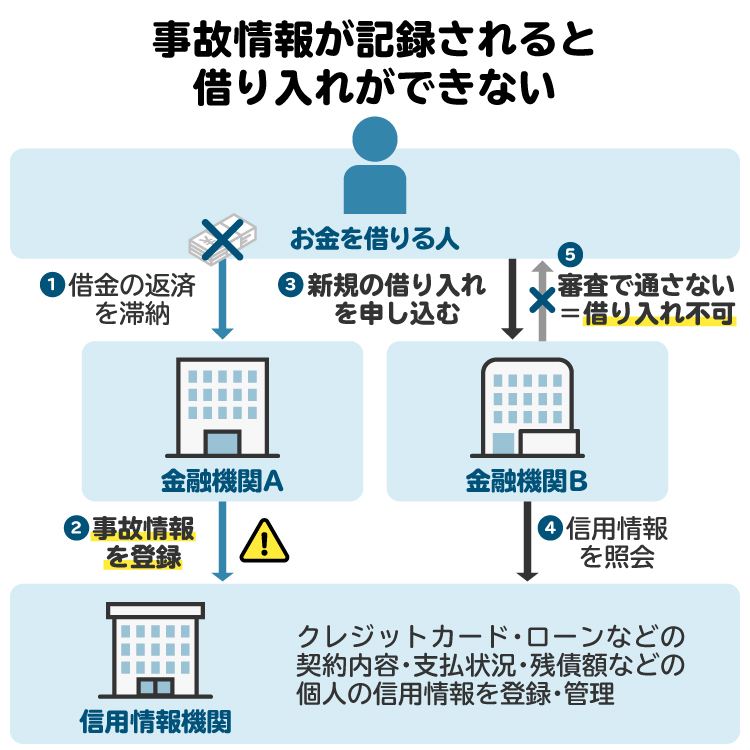

学生の主な収入源はアルバイトによるものが一般的ですが、たとえば体調不良でアルバイトを休んだ、授業や試験で忙しくてシフトを入れられなくなった、アルバイト先の人間関係が嫌で辞めた、といった理由で収入が減るケースは珍しくないでしょう。その結果として学生ローンの返済が滞れば、訴訟を起こされる可能性があります。最終的には預貯金などの差し押さえを受ける、信用情報機関に滞納の記録が登録されるなど、さまざまなデメリットが生じます。

以上のように、学生の立場での借金にはそれなりのリスクがあるため、「やめたほうがいい」「やばい」と言われがちだと考えられます。

4. 学生ローンのメリットとは?

学生ローンには以下のようなメリットがあります。

18歳、19歳でも利用できる場合がある

学生という身分が審査で不利にならない

家族にバレないローンがある

4-1. 18歳、19歳でも利用できる場合がある

2022年4月1日から、成人年齢が20歳から18歳に引き下げられました。そのため、18歳以上の学生であれば自身での借り入れも可能となっています。

しかし、若いうちにお金を借りられるのは良い面だけではなく、リスクが大きい点には注意が必要です。返済の難しさなど、金銭感覚がまだ十分に培われていないなかで無計画な借り入れをすると、返済が難しくなったときに後悔する可能性があります。学生ローンを利用するなら、しっかり返済計画を立てたうえで利用しましょう。

4-2. 学生という身分が審査で不利にならない

学生は一般的に収入が少なかったり不安定であったりするため、返済能力が低いと判断され、審査で不利になりがちです。これに対し、学生ローンは学生向けのローンであるため、学生という身分が理由で審査で不利になる可能性は低いでしょう。

4-3. 家族にバレないローンがある

成人年齢の引き下げによって、18歳や19歳でも保護者の同意なく自身での借り入れが可能になりました。家族に知られずに借金をしたいという学生の希望に配慮してくれるケースがあり、家族に気づかれずに借り入れできる場合も少なくないようです。

5. 学生ローンのデメリットとは?

学生ローンには次のようなデメリットもあります。

利用可能額が少ない

金利が高い、無利息期間がない

自動引き落としで返済できない

信用情報にローン利用履歴が残る

違法な業者が交じっている可能性がある

5-1. 利用可能額が少ない

借り入れ限度額は最大でも50万円といったように、利用可能額は一般的な消費者金融に比べて低く設定されています。

また、貸金業者は利用者の年収の3分の1を超えて貸し付けてはならないと定めている「総量規制」は、学生ローンにも適用されます。そのため、年収によっては非常に少ない額しか借りられません。

留学費用や学費などのまとまった金額が必要な場合には、学生ローンからの借り入れだけでは足りない場合もあるでしょう。

5-2. 金利が高い、無利息期間がない

学生ローンの金利は、おおむね12%から17%に設定されています。これは大手消費者金融の3%から18%と同程度であり、決して低い数字ではありません。

また、消費者金融では返済に利息がかからない「無利息期間」が設定されていることも多いですが、学生ローンでは無利息期間がないケースも多いです。そのため、ローンの審査は通過しやすかったとしても、利息の支払いで返済負担が重くなることもあるでしょう。

5-3. 自動引き落としで返済できない

学生ローンの返済は多くの場合、自動引き落しではなく、銀行振り込みやATMからの入金によって行う必要があります。

授業やアルバイトで日々忙しくしていると、返済を忘れてしまいがちになります。うっかり返済を忘れてしまうと、遅延損害金が発生する、信用情報機関に滞納の履歴が登録されるなどの不利益が生じます。

5-4. 信用情報にローン利用履歴が残る

借り入れをすると、本人の情報や契約内容、支払い状況などが信用情報として信用情報機関に記録されます。そして、信用情報機関に滞納などのマイナスの情報が登録されると、俗に「ブラックリストに載っている」と言われる状態になります。

信用情報は、銀行やカード会社などが融資をする際に参照します。支払いの滞納などのマイナスな情報が登録されると、クレジットカードが使えなくなる、住宅や自動車のローンが組めなくなる、携帯電話の機種代の分割払いができなくなる、などの不利益が生じる可能性があります。ブラックリスト入りは、特に債務整理のデメリットとして挙げられることがあります。

5-5. 違法な業者が交じっている可能性がある

貸金業者のなかには、貸金業の登録をしていない業者や、法外な金利で貸し付けをしている違法な金融業者も存在します。こうした貸金業者は一般的に「闇金」と呼ばれています。そして、この闇金が「学生ローン」という名前で融資をしている場合もあるようです。

闇金から借り入れをしてしまうと、法外な利息を請求されたり、違法な取り立てを受けたりするおそれがあります。闇金から借り入れをしないよう、金融庁の「登録貸金業者情報検索サービス」で正しく登録している業者かどうかを確認することが大切です。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

6. 学生ローンの代わりとなるものとは?

学生ローン以外でお金を工面する方法の一例は下記のとおりです。いずれも借金である点に変わりはないので、計画的な利用が大切です。

6-1. 親に借りる

親に事情を説明して理解してもらい、お金を借りる方法です。金額や返済方法、金利などの条件を話し合いで柔軟に決められるのがメリットです。

6-2. 奨学金

奨学金は、日本学生支援機構などが学生の学費や生活費を助成する制度です。在学中は返済が猶予されるうえ、金利もかなり低いため、学生ローンよりも有利な条件での借り入れが可能です。

ただし、申し込みができるのは決められた時期に限られるうえ、お金の受け取り方は毎月定額となります。そのため、急な出費などでまとまったお金を用立てたい場合には適しません。

6-3. 銀行カードローン

銀行カードローンとは、銀行などの金融機関が提供する個人向けの融資サービスです。ローン専用のカードや銀行のキャッシュカードを使って、契約時に決めた限度額の範囲内で必要な金額の借り入れができます。消費者金融のカードローンやクレジットカードのキャッシングに比べて金利が低く設定されているケースが多いようです。

ただし、原則として19歳以下には貸し付けをしておらず、20歳以上であっても学生には貸し付けをしていない場合もあります。また、学生ローンと比べて審査が厳しいとされています。

6-4. クレジットカードを利用する

クレジットカードには、ショッピングとキャッシングの2つの機能があります。

ショッピング機能は、商品を購入した際に、その支払いを後払いにできる機能です。また、キャッシング機能はお金を借りる機能です。どうしても急ぎでお金が必要な場合には、クレジットカードのこれらの機能も活用できるでしょう。

ただし、クレジットカードには利用上限額が設定されているため、いくらでも自由に使えるわけではありません。また、契約内容によってはキャッシング機能が付帯していないケースもあるので、注意しましょう。

6-5. 質屋

質屋とは、腕時計やバッグ、宝石など一定の価値がある品物を担保として預け、お金を貸してもらえるお店です。借りたお金を期限内に返済すれば、預けた品物は返してもらえます。

しかし、期限内に返済できなければ預けた品物は返してもらえなくなるので、注意が必要です。

6-6. 定期預金の自動貸し付け

定期預金の自動貸し付けとは、普通預金の残高が不足した場合、不足額について定期預金を担保にして借り入れができる制度です。借り入れ可能額は定期預金の90%を上限とするのが一般的で、借りた金額に利子を上乗せして普通預金の口座に入金すれば返済できます。

たとえば、定期預金が20万円ある場合、普通預金の残高が5万円しかなくても10万円の出金が可能で、不足額の5万円は定期預金を担保にして借り入れるかたちになります。収入などの審査はないので、学生でも借り入れが可能です。定期預金を解約したくない場合などは選択肢の一つになるでしょう。

7. 学生ローンを利用する場合の注意点

「学生」ローンという名称だけを見て、安易に借り入れをしないように注意してください。

学生ローンは、審査も比較的緩やかで気軽に借り入れやすい仕組みになっているため、お金に困った学生は、つい借り入れをしてしまうかもしれません。しかし、学生ローンも借金の一種であることに変わりはなく、借り入れた全額に利子を上乗せして返済しなければなりません。

返済ができなければ、借入先から督促を受けるうえ、最終的には訴訟を起こされ、預貯金などの財産を差し押さえられる事態にも発展しかねません。どうしても借り入れをしたい場合は、しっかりと返済計画を立てたうえで借りるようにしましょう。

また、学生ローンに扮している「闇金」から借り入れをしないよう、くれぐれも注意してください。

8. 学生ローンの返済に困ったときの対処法

返済ができなくなると、督促や差し押さえを受ける、ブラックリストに載るなどのさまざまなデメリットがあります。デメリットを最小限に抑えるためには、早めの対処が重要です。

8-1. 無駄な支出を減らす

まずは、自分の生活で無駄な支出をしていないかを見直す必要があります。家計簿をつける、レシートを整理するなどの方法で支出を記録し、内容を把握したうえで、削減できそうな支出を探してみましょう。

8-2. 収入を増やす手立てを考える

学業に支障をきたさない程度にアルバイトを増やすなどして、収入を増やす手立てを考えましょう。

ただし、あまりに高額な報酬を提示するアルバイト、SNS上の怪しいアルバイトには、絶対に手を出さないようにしてください。特殊詐欺や強盗などの犯罪行為に加担させられ、逮捕されたり刑罰が下されたりするケースもあります。

また、ほかの貸金業者からの借り入れを借金の返済に充てる「自転車操業」もしないようにしましょう。「自転車操業」を続けていると、いくら返済しても借金が減るどころかふくれ上がってしまい、やがて行き詰まってしまいます。

8-3. 親や家族にお金を借りる

現状を正直に話し、親や家族から返済に充てるお金を借りる方法です。親や家族からお金を借りる場合、話し合いによって返済期限や金利を柔軟に決められます。学生ローンよりも、無理のない条件での借り入れがしやすいと言えます。

8-4. 弁護士に相談する

返済が滞って自分では解決の道筋が立てられない場合は、弁護士に相談しましょう。弁護士への相談を先延ばしにしていて事態が悪化してしまうケースは少なくありません。できる限り早めの相談がお勧めです。

借金に関する相談は初回無料で応じている事務所も多いので、まずは現状を説明してアドバイスを聞いてみてください。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

9. 学生が借金の返済に困った際に弁護士や司法書士に相談するメリット

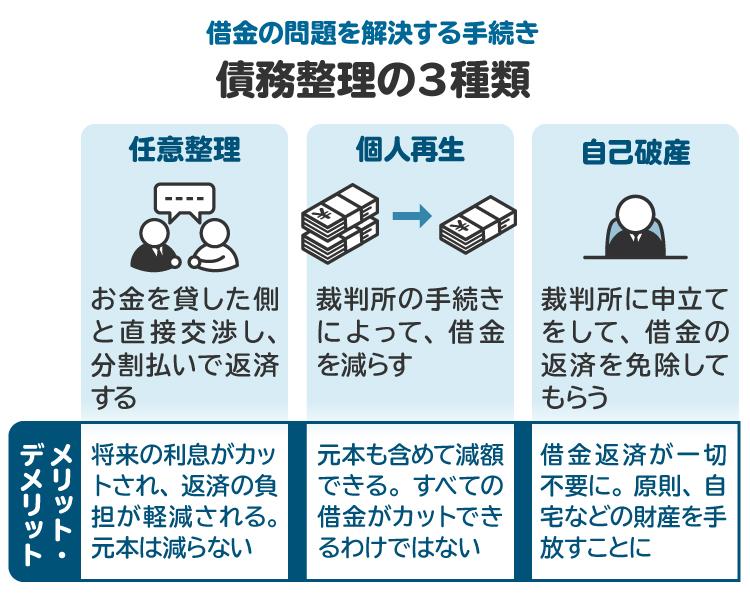

借金問題を解決する代表的な方法が「債務整理」です。そして、その債務整理を取り扱えるのが弁護士や司法書士です。

債務整理の方法は「任意整理」「個人再生」「自己破産」と複数あり、それぞれメリットやデメリットが異なります。そもそも債務整理が必要なのか、必要であるとしてどの債務整理がふさわしいのか、学生の立場では適切な判断は難しいでしょう。弁護士や司法書士に相談すれば、個別の事情に合った適切な対応策を教えてもらえます。

また、弁護士や司法書士に依頼した場合は、その弁護士や司法書士が貸金業者などの債権者との窓口になるため、学生本人は債権者とやりとりをせずに済みます。債権者からの督促は精神的な負担になるため、督促から解放されるメリットは大きいでしょう。

筆者も弁護士としてこれまで多くの債務整理の相談を受けていますが、債権者からの督促で精神的に疲弊している人は少なくありません。弁護士が窓口になることで、安心を提供できます。

10. 学生ローンに関連してよくある質問

Q. 学生ローンで借りられる金額はいくらまで?

借入先や自分自身の収入状況によって異なりますが、最大でも50万円程度のところが多いです。

Q. 奨学金を受給している状態で学生ローンの利用はできる?

それぞれの審査を通過すれば併用は可能です。奨学金を受給している事実が学生ローンの審査に影響を与える可能性は低いでしょう。

しかし、両者を併用した場合、それだけ返済しなければならないお金が増えます。両方とも確実に返済できるかどうかを十分に検討したうえで利用するようにしてください。

Q. 親にバレずにお金を借りたいがどうすればいい?

親にバレずにお金を借りたいと考える学生は一定数います。学生ローンの業者側もできる限り配慮をしており、親に知られずに借り入れできるケースも多いようです。

Q. 学生の身分で自己破産など債務整理をするとどうなる? 就職に影響は出る?

個人再生や自己破産をした場合、官報に名前が掲載されます。官報は国の機関紙で、誰でもインターネットで閲覧したり、販売店で購入したりして内容を確認できます。ただし、官報を見る人はほとんどいないので、債務整理をした事実を知人や就職先に知られるかもしれないと過度に心配する必要はないかもしれません。

一方で、任意整理をした場合は官報に名前は載らないため、知人や就職先に知られる可能性は限りなく低いと言えます。

また、就職の面接の際、自己破産をしたかどうかはまず聞かれないと考えてよいでしょう。聞かれなかった場合に申告する義務はありませんし、履歴書に記載する必要もありません。

Q. 学生ローンも滞納していると差し押さえが行われる?

差し押さえとは、借金や税金、保険料などの支払いを怠っている人に対し、債権者が給料や預貯金、自動車、不動産などの財産を強制的に取り上げて処分し、支払い金を回収する手続きを指します。

学生ローンも借金の一種なので、返済ができなければ財産を差し押さえられる可能性は否定できません。

11. まとめ 学生ローンの返済に困った際は弁護士に相談を

学生ローンは学生本人を対象としたローンで、審査は比較的通りやすく、18歳や19歳でも保護者の同意なく借り入れができます。

ただし、学生ローンも「借金」の一つであることに変わりはないので、必ず返済しなければなりません。金利は大手消費者金融と同程度に設定されていますし、無利息期間もないケースが一般的です。返済が滞った場合は財産を差し押さえられる可能性もあるうえ、経済状況によっては自己破産などの債務整理をしなければならないケースも出てきます。

学生ローンからの借り入れを検討する際には、安易に利用せず、借金の必要性や返済計画、ほかの手段の有無などを十分検討したうえで利用するようにしましょう。また、返済に困った場合は、早めに家族をはじめ、弁護士や司法書士などの専門家に相談するのがお勧めです。

一人で抱え込むと、思い悩んで堂々めぐりになってしまいがちです。早めに第三者に助けを求め、解決に向けて動くようにしましょう。

(記事は2025年6月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す