目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 借金50万円の返済は余裕? やばい?

借金50万円が「やばい」かどうかは、収入や支出のバランスによって異なります。給料の手取りが25万円ほどあり、毎月5万円を返済に充てられる人にとっては十分返済可能な金額です。しかし、手取り15万円で生活費にほとんど使ってしまっている人にとっては、50万円でも重い負担になります。

私は弁護士として、50万円の借金を軽視して状況を悪化させたケースを何度も見てきました。返済が滞ると遅延損害金が膨らみ、信用情報にも傷がつきます。金額の大小よりも「返済を継続できるか」が重要であり、不安を感じた時点で早めに専門家へ相談することが何よりも大切です。

2. 借金50万円が「やばい」となる事例

「50万円くらいならなんとかなる」と考える人もいますが、状況によっては十分に危険な金額です。

たとえば、大学生がブランド品や娯楽費のために消費者金融を利用し、気づけば50万円の借金を抱えていたケースです。親の扶養内で働くように言われているため収入を増やせず、返済が滞るおそれがあります。

また、無職の人が生活費の補填で借りた場合も、返済のめどが立ちません。さらに、専業主婦・主夫が家計のやりくりのためにリボ払いを利用し、気づけば50万円の残高に膨らんでいるケースも少なくありません。配偶者に相談できず、子育てで働くことも難しい場合、精神的にも大きな負担となります。

上記のような状況では、利息だけが積み重なり、完済の見通しが立たなくなることも多いです。放置すれば生活費を切り詰めても追いつかず、家族関係や健康にも悪影響を及ぼすおそれがあります。状況によっては、50万円でも十分に「やばい」借金といえます。

3. 借金50万円がやばいかどうか判断する方法

借金50万円という金額は、少額に見えても家計の状況によっては危険です。数字そのものよりも、「返済を継続できるか」「生活を維持できるか」という観点で判断する必要があります。以下の項目に当てはまる場合、早めに対策をとるべきでしょう。

3-1. すでに延滞している

返済が一時的に遅れた程度であれば問題ありませんが、延滞が2カ月以上続く場合は危険信号です。信用情報に延滞が記録され、クレジットカードの更新や新たなローン審査が通らなくなるおそれがあります。いわゆる「ブラックリスト入り」と呼ばれる状態です。

督促の電話やはがきが届くようなら、すでに返済能力の限界が近いと考えましょう。また、借金を返すために、別の業者から新しい借金をすると、自転車操業の悪循環に陥るので注意が必要です。

3-2. 月々の収支が赤字

毎月の収入よりも支出が多い状態では、借金がさらに膨らみ、いずれ返済が立ち行かなくなります。特にリボ払いや分割払いを多用している場合、支出の総額が見えにくく、気づかないうちに赤字が拡大します。

まずは家計簿アプリなどを活用して、毎月の支出を把握することが大切です。支出を把握すれば、おのずと節約できる部分も見えてきます。無駄な出費を少しでも減らして、家計に余裕を持たせながら、借金の返済を進めていきましょう。

3-3. 貯金がない

貯金があれば急な出費にも対応できますが、貯金がない場合、病気や失業などで一気に生活が崩れます。返済に追われて貯金を使い果たすと、次のトラブル時には新たな借金に頼るしかなくなり、悪循環が始まります。

完済を目指す途中でも、少額でいいので「緊急用の貯金」を意識的に確保することが重要です。

3-4. 借金総額が年収の3分の1を超えている

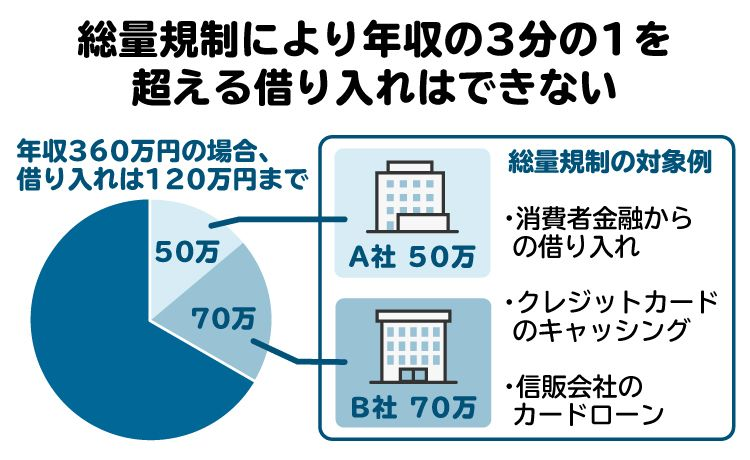

借入額が年収の3分の1を超えると、貸金業法の「総量規制」に抵触します。総量規制とは、消費者を「過度な借り入れ」から守るために設けられた制度です。借金が50万円の場合は、年収150万円以下ならすでに危険水準です。なお、銀行カードローンは規制の対象外です。

総量規制によって基本的には年収の3分の1以上を超える借金はできないですが、複数の業者を利用している場合、知らぬ間に上限を超えているケースもあります。借入額を整理し、年収の3分の1以上を超えている場合は、危機感を持ったほうがよい状況でしょう。

3-5. 利息返済に追われ、元本が減らない

金利の高いキャッシングやリボ払いでは、返済額の多くが利息に充てられ、元本がなかなか減っていかないこともあります。年利18%で50万円を借りると、年間約9万円が利息です。

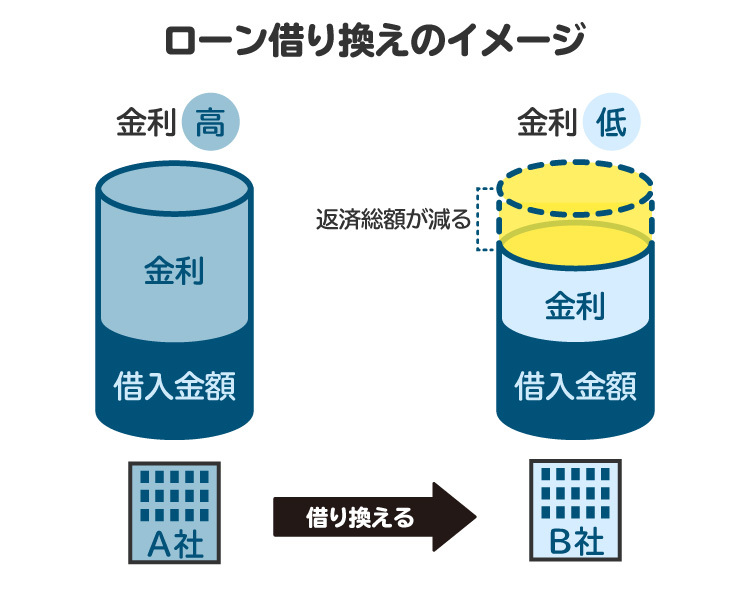

月1万円返しても、半分近くが利息に消える計算になります。こうした状態では、返しても減らないという無力感が生まれ、精神的にも追い詰められます。金利が高い場合は、低金利のローンなどへの借り換えも選択肢の一つです。

3-6. 借金の目的(一時的か、常習か)

医療費や引っ越し費用など一時的な支出であれば、計画的な返済で完済も可能です。しかし、ギャンブルや娯楽など浪費目的の借金は常習化しやすく、再び借りる癖がついてしまいます。

「今月だけ」と思って借りたお金が、翌月も必要になる、そう感じた時点で危険です。借金の理由を冷静に振り返ることが、再建への第一歩です。

3-7. 複数から借り入れている

借入先が1社なら管理しやすいですが、2社・3社と増えると返済日や金利の管理が難しくなります。複数社への返済が重なれば、利息の負担も増加します。返済しても元本が減らない「多重債務」は、生活破綻の典型例です。

借金を新たな借金で返す「自転車操業」になっている場合は、すでに危険な状態にあると考えるべきです。返済の目途が立たないと感じた時点で、必要に応じて専門家に相談しましょう。

4. 借金50万円の返済シミュレーション

借金50万円の返済額は、返済期間と金利によって大きく変わります。ここでは、年利14%と18%の2パターンで、1年・3年・5年で完済する場合の目安を比較します。

4-1. 1年で完済する場合

50万円の借金を1年で返済する場合、支払い総額や利息は以下のようになります。

年利14% | 年利18% | |

|---|---|---|

毎月の返済額 | 約4万4,800円 | 約4万5,800円 |

支払い総額 | 約53万8,000円 | 約54万9,000円 |

利息 | 約3万8,000円 | 約4万9,000円 |

1年という比較的短い期間で返済すれば、利息の負担は軽くなりますが、月々の返済額は多くなります。毎月約4万5,000円の返済をするためには、ある程度の手取りと安定した収入が必要です。

4-2. 3年で完済する場合

50万円の借金を3年で返済する場合、支払い総額や利息は以下のようになります。

年利14% | 年利18% | |

|---|---|---|

毎月の返済額 | 約1万7,686円 | 約1万8,743円 |

支払い総額 | 約61万8,984円 | 約65万6,002円 |

利息 | 約11万8,984円 | 約15万6,002円 |

返済期間を3年に延ばすと、月々の負担は軽くなりますが、利息が増えます。返済期間1年と比べると、利息の金額も約3倍です。しかし、毎月約1万8,000円ほどの返済であれば、多くの人が無理なく返済を続けられる水準といえます。

4-3. 5年で完済する場合

50万円の借金を5年で返済する場合、支払い総額や利息は以下のようになります。

年利14% | 年利18% | |

|---|---|---|

毎月の返済額 | 約11,600円 | 約12,700円 |

支払い総額 | 約69万6,000円 | 約76万円 |

利息 | 約19万6,000円 | 約26万円 |

5年返済にすると月々の返済額はさらに下がりますが、利息の負担はかなり大きいです。年利18%だと、50万円の借金を返すために、最終的には約76万円を返済しないといけません。

このように、返済期間が長引くほど利息の負担は増えるため、無理のない範囲で短期完済を目指すのが望ましいです。返済プランを立てる際は、「月々の負担」と「最終的な支払総額」のバランスを冷静に比較することが重要です。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

5. 借金50万円がやばいと感じたときにすべきこと、返済のコツ

借金の返済では冷静に現状を整理し、できる対策から始めることが重要です。以下の手順を踏むことで、無理なく返済を続ける道が見えてきます。

5-1. 借金の現状を把握する

まずは、すべての借入状況を一覧化します。借入先、残高、金利、返済日を整理し、リボ払いやキャッシング、後払いサービス(ペイディ・バンドルカードなど)も漏れなく記載します。

利息分だけで毎月どの程度支払っているかを試算すると、負担の実態が明確になります。現状を数値で把握することが、最初の一歩です。

5-2. 返済計画を立てる

自分の手取り収入と生活費、返済額を比較し、「現実的に返せるのか」を判断します。毎月の手取りから無理なく返済できる額や最終的な返済総額はいくらか、などを確認しましょう。

通常の返済計画では完済が困難な場合、返済期間を見直す、または借入先に返済条件の変更を相談するなど、早めの調整が必要です。

5-3. 収入を増やし、無駄な出費を見直す

借金50万円であれば、休日に少しアルバイトをするだけで、毎月の返済額は確保できます。本業の収入だけでは返済が難しい場合、副業なども検討するとよいでしょう。

また、支出の見直しも欠かせません。サブスク、携帯料金、保険料、食費、交際費など、削れる部分を検討しましょう。たとえばスマートフォンを格安SIMに変えるだけで、年間数万円の節約につながることもあります。

5-4. 借金の一本化や借り換え

複数の借り入れがある場合、金利の低い金融機関へ一本化することで返済負担を軽減できます。金利や返済日が統一されることで管理もしやすくなり、延滞のリスクも下がります。条件が合えば「おまとめローン」や「低金利カードローン」の利用も検討に値します。

5-5. 延滞する前に専門家に相談する

「今月の支払いが難しい」「返済後の生活が不安」という段階で、早めに司法書士や弁護士などの専門家へ相談しましょう。任意整理や分割交渉など、状況に応じた現実的な対処法を提案してもらえます。最近では無料相談を受け付けている事務所も多いため、早期の相談をおすすめします。

6. 借金50万円が返済できないときは任意整理がおすすめ

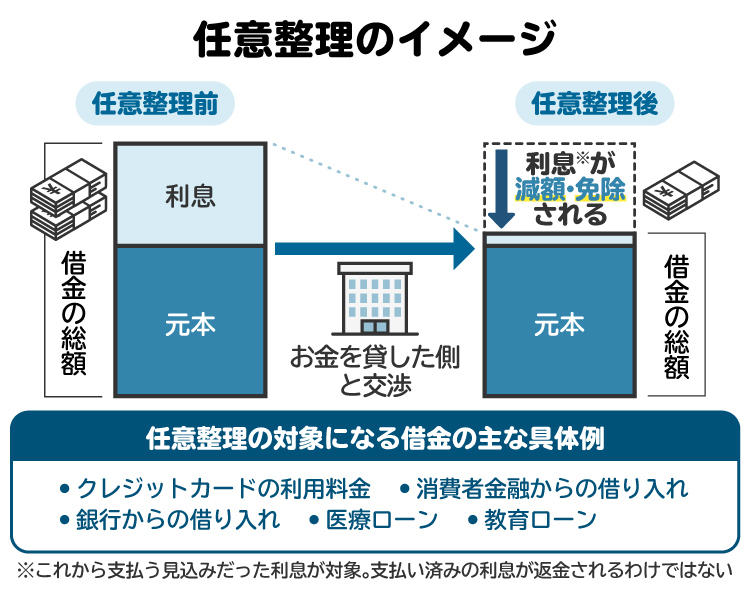

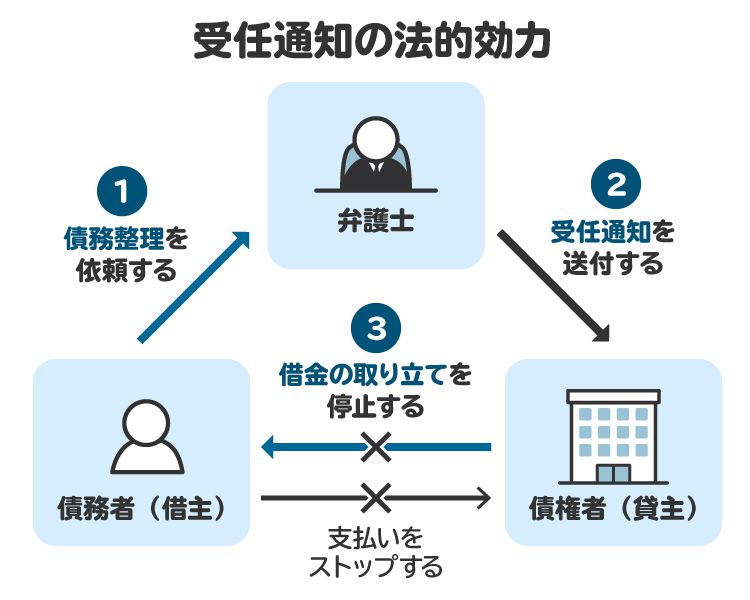

返済が滞り始め今後の見通しが立たない場合には、「任意整理」を検討するのが現実的です。任意整理とは、弁護士や司法書士が債権者と交渉し、利息や将来利息をカットしたうえで、無理のない分割返済に変更してもらうことを交渉する手続きです。

裁判所を通さずに進められるため、自己破産や個人再生と比べて手続きが簡易で、仕事や家族への影響も限定的です。借金50万円程度であっても、複数の業者から借りている場合や、リボ払いで元本が減らない状況では任意整理が有効です。

返済総額を減らし、月々の支払いを現実的な範囲に抑えることができます。もし収入を得られない事情があって任意整理でも返済が難しい場合は、自己破産など、より踏み込んだ法的手段を検討する必要があります。

7. 借金50万円を弁護士や司法書士に相談・依頼するメリット

借金問題を一人で抱え込むよりも、早い段階で弁護士や司法書士に相談することで、的確な判断と安心を得られます。まず、自力で返済できるのか、それとも債務整理を行うべきかを、収入・支出・借入状況をもとに専門家が客観的に分析してくれます。返済方法やどの債務整理手続きが最も現実的かについても、具体的なアドバイスを受けられます。

また、任意整理を依頼した場合には、債権者との交渉をすべて専門家に任せられます。交渉力が高いため、利息のカットや分割返済への変更が認められる可能性が高まります。さらに、受任通知が発送されると督促や取り立てが止まり、精神的な負担が大幅に軽減される点も大きなメリットです。

8. 任意整理を弁護士や司法書士に依頼したときの費用相場

任意整理を専門家に依頼する場合、費用はおおむね「着手金」と「報酬金」に分かれます。一般的な相場は、1社あたり着手金が2万〜5万円、報酬金が1万〜2万円ほどです。たとえば3社の借り入れを整理する場合、合計で10万円前後が目安となります。利息の減額交渉や分割回数の調整が含まれており、費用対効果は高いといえます。

費用の支払いが難しい場合でも、多くの事務所では分割払いや後払いに対応しています。受任通知が送られると取り立てが止まるため、その間に返済分を専門家に支払う費用に充てることも可能です。相談料を無料としている法律事務所も多いため、費用面を理由に諦めず、早めに相談することが大切です。

9. 借金50万円に関連して、よくある質問

Q. 借金50万円を返済できずに延滞、さらに放置したらどうなる?

延滞を放置すると、まず督促の電話や書面が届きます。それを無視し続けると、信用情報に「延滞」として登録され、約5年間は新たなローンやクレジットカードの審査に通りにくくなります。さらに放置すれば、裁判を起こされて、給与や預金が差し押さえられる可能性もあります。早めに債権者や専門家へ相談し、任意整理などの対処を検討することが大切です。

Q. 借金50万円は債務整理の対象になる?

はい、50万円でも債務整理の対象になります。収入が少ない、利息ばかり払って元本が減らない、複数社から借りているといった状況では、早期に任意整理を検討することで負担を軽減できます。

Q. 借金50万円でも債務整理をすると信用情報に影響がある?

任意整理などの債務整理を行うと、手続き開始から5〜7年ほどは信用情報機関に登録されます。この期間はクレジットカードの新規発行やローンの利用が難しくなりますが、登録が消えれば再び利用可能です。長期的に見れば、無理な返済を続けて延滞を繰り返すよりも、債務整理によって早期に生活を立て直す方が有利です。

Q. 主婦やパート収入でも借金50万円の返済は可能?

重要なのは「安定した収入があるかどうか」です。専業主婦の場合でも、配偶者の収入が返済原資となる見込みがあれば、返済は十分に可能です。パートやアルバイトでも、支出を管理して毎月の返済額を固定すれば完済は現実的です。返済が厳しい場合は、家計の見直しや専門家への相談をためらわないことが重要です。

10. まとめ 50万円の借金でも甘く考えず、現実的な返済計画を立てる

会社員や公務員など、毎月安定した収入があれば、借金50万円の返済は現実的に可能なことが多いでしょう。しかし、収入がない人や、浪費などで支出が多い場合には、返済が進まず、借金がさらに膨らんでいく可能性も十分に考えられます。

借金の利息は、返済期間が長引くほど負担が大きくなります。50万円の借金でも甘く見ず、できるだけ早く完済を目指すのが望ましいです。

自分一人で借金を返すのが難しい場合は、遠慮なく専門家に相談してください。借金の問題は他人に言いづらい部分もありますが、客観的な立場からの助言は非常に有益です。借金問題は精神的にも大きな負担となる場合があるので、周囲の人や専門家を頼りながら完済を目指しましょう。

(記事は2025年12月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す