目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 消費者金融で借金をするのは危険?

消費者金融とは、個人向けにお金を貸す営業を行っている事業者です。大手の消費者金融業者としては、アイフル・アコム・プロミス・レイク・SMBCモビットなどが挙げられます。

消費者金融に対して「危険」などのネガティブなイメージを持っている人は少なくありません。しかし、金融庁長官や都道府県知事の登録を受けた正規の貸金業者であれば、貸金業法のルールを守りながら営業しているので、基本的には安全です。利用を考えている消費者金融が貸金業の登録を受けているかどうかは、金融庁のウェブサイトで確認できます。

2. 「消費者金融はやばい」と思ってしまうのはなぜ?

消費者金融自体は怪しい事業者ではないものの、社会的に悪いイメージが払拭されない背景には、以下のような理由があると考えられます。

貸金業者の規制が整備されていなかった昭和時代には、暴力的な取り立てなどが行われていた

2010年ごろまでは、高すぎる金利(グレーゾーン金利)で貸付けが行われていた

ドラマや漫画などの表現によって、悪いイメージが植え付けられている など

現在では、貸金業者に対する規制の整備が進んでいるので、消費者金融を利用することに大きな危険はありません。ただし、収入に見合わないほど多額のお金を借りると、返済困難になってしまうリスクがあります。

特に消費者金融から借りたお金には、銀行のローンなどに比べると高い金利が設定されているケースが多いです。消費者金融からお金を借りる際は、無理のない範囲に抑えましょう。

3. 消費者金融でお金を借りるリスクやデメリットは?

消費者金融は、審査が比較的緩やかですぐにお金を借りられるので、お金に困っている人には便利な側面があります。その一方で、消費者金融には以下のようなリスクやデメリットがあることに注意しなければなりません。

3-1. 銀行融資よりも金利が高い|元本がなかなか減らないケースも

消費者金融のローンは、銀行などのローンよりも金利が高い傾向にあります。審査が緩やかである分、返せなくなってしまう人も多いため、金利が高めになることはやむを得ません。

利息制限法では、借入れの上限金利が下表のとおり定められています。

元本の額 | 上限金利 |

|---|---|

10万円未満 | 年20% |

10万円以上100万円未満 | 年18% |

100万円以上 | 年15% |

実際の金利は消費者金融側の審査を経て決まりますが、年18%(元本が100万円以上の場合は年15%)に近い高金利が設定されるケースも多いです。金利が高い場合は、毎月の返済額に占める利息の割合が大きくなります。

返済期間が長期に及ぶ場合は、さらにその傾向が強まります。収入に見合わない金額を借りると、返済を続けても思うように元本が減っていかず、次第に苦しくなってしまうおそれがあります。

3-2. 総量規制がある|原則として年収の3分の1までしか借りられない

消費者金融を含む貸金業者からは、原則として総額で年収の3分の1を超えるお金を借りることができません。これは「総量規制」と呼ばれるもので、借り過ぎを防ぎ、利用者を保護することを目的としています。

総量規制を超える金額を借りたい場合は、銀行などのローンを利用しましょう。ただし、返済が苦しくなり過ぎないように、無理なく返済できる範囲内に抑えるべきです。

3-3. 審査が緩く手続きが簡単なので、必要以上のお金を借りてしまいがち

消費者金融の融資審査は比較的緩やかで、即日で完了するケースもあります。お金を借りる際の手続きも、アプリやATMを操作するだけの簡単なもので、スムーズにお金を借りることができます。

利用者にとっては便利ですが、その手軽さが影響して、必要以上のお金を借りてしまう人もいます。借り過ぎは返済不能の原因になるので、毎月の収支に見合った水準に借入額を抑えましょう。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

4. 消費者金融からお金を一度でも借りると、住宅ローンが組めずに借りられなくなる?

将来的に住宅ローンを組もうと考えている人の中には、「消費者金融からお金を借りたことがマイナスに評価されるのでは」と心配している人もいるかもしれません。

消費者金融からお金を借りたこと自体は、住宅ローンの審査においてマイナスに評価される事実ではありません。むしろ期日に遅れず返済していれば、「お金をきちんと返す人だな」とプラスに評価されることもあります。

しかし、消費者金融から借りたお金の返済を滞納すると、そのことは住宅ローンの審査においてもマイナスに評価されます。収支に見合わない多額の借入れをせず、予定どおりにきちんと返済することが大切です。

5. 消費者金融でお金を借りる人の特徴は?

消費者金融でお金を借りる人は、20代から30代の若者の割合が高くなっています。たとえばアコムでは、20代の利用者が60%前後、30代の利用者が20%前後で推移しています(いずれも新規)。アイフルでも、20代の利用者が45%前後、30代が20%前後です。

利用者の性別比では、男性の方が女性よりも多くなっています。アコム・アイフルのいずれも、男性の利用者が70%前後、女性の利用者が30%程度です。

年収別では、200万円から500万円以下のボリュームゾーンの利用者が多いです(アコムでは60~65%程度)。また、年収200万円以下の人の利用も比較的多い傾向にあります(アコムでは20~25%程度)。

出典:2024年3月期決算 データブック|アコム株式会社

出典:こんなお客様にご利用いただいています|アイフル株式会社

6. 消費者金融の借金返済を滞納するとどうなる?

消費者金融から借りたお金を期日どおりに返さないと、以下のような不利益を受けてしまいます。

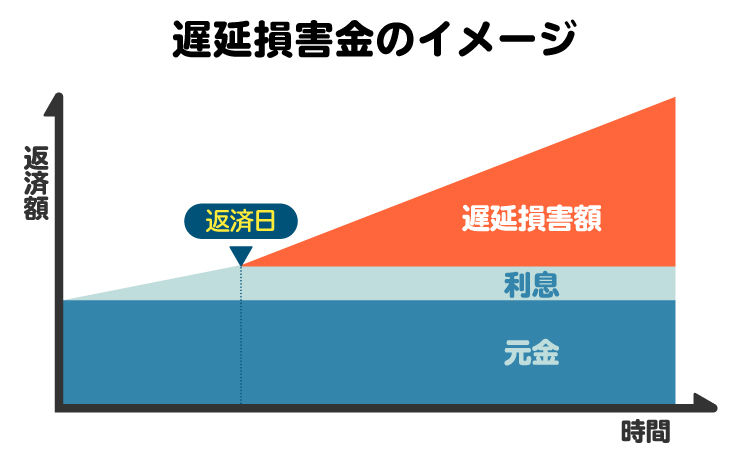

6-1. 遅延損害金が発生する

「遅延損害金」とは、返済が遅れたことに対するペナルティとして支払うお金です。返済が遅れた日数分、遅延損害金が発生します。

遅延損害金の利率は契約によりますが、年14.6%の利率が設定されているケースが多いです。遅延損害金は、元本とは別に支払う必要があるので、返済に遅れるほど支払う総額が増えてしまいます。

6-2. 消費者金融から督促を受ける|一括返済を求められることも

借金の返済が滞っていると、消費者金融から電話・メール・郵便などによって督促を受けます。頻繁に督促を受けていると、日常生活における大きなストレスになってしまうでしょう。

滞納が2~3カ月以上続くと、まだ返済期日が来ていない分まで、一括での返済を請求されてしまうおそれもあります。一括返済ができない場合は、自己破産などを選択せざるを得ません。

6-3. 信用情報に傷が付く(ブラックリスト入り)

消費者金融への返済を滞納すると、滞納の事実が個人信用情報機関に事故情報として登録されます。これは俗に「ブラックリスト入り」と呼ばれるものです。

ブラックリスト入りしている間は、新たにお金を借りたり、クレジットカードを作ったりすることができなくなります。利用中のクレジットカードも、強制的に解約されてしまいます。

借金の返済滞納によるブラックリスト入りの期間は、5年間です。長期間にわたって借入れやクレジットカードの利用ができなくなる点に十分ご注意ください。

6-4. 消費者金融に訴訟を提起される

返済の督促にいつまでも応じないと、消費者金融は裁判所に対して、未納分の返済を求める訴訟を提起します。訴訟は、裁判所の法廷で行われる手続きです。消費者金融側は、契約書や返済履歴などの資料を提出し、滞納中の貸付金があることを立証します。

利用者側も反論はできますが、返済を拒否できる正当な理由がなければ、返済を命ずる判決が言い渡されます。また、裁判所から届く訴状を無視し続けると、消費者金融の言い分に沿った判決になります。裁判所から訴状が届いたら、速やかに弁護士や司法書士に相談し、対応のアドバイスを受けましょう。

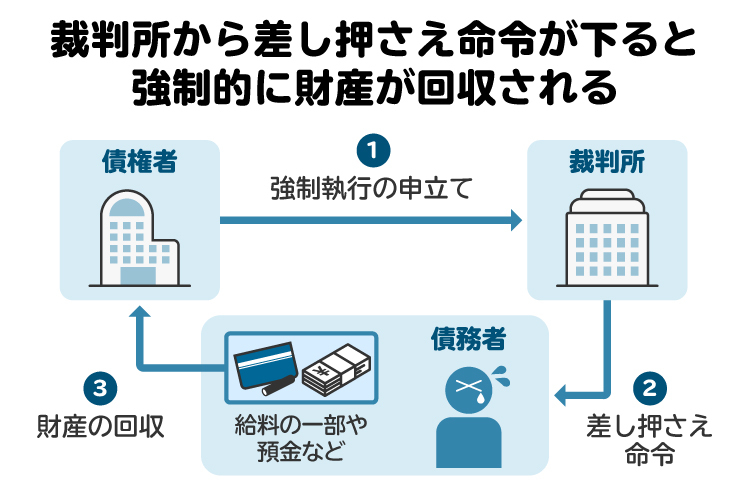

6-5. 財産を差し押さえられる

訴訟によって借金の返済を命ずる判決が確定すると、消費者金融は裁判所に強制執行を申し立てることができます。強制執行の手続きでは、債務者(=返済義務を負う人)の財産を差し押さえたうえで換金し、強制的に借金の返済に充てます。

預貯金や給与などの財産が差押えの対象になると、生活に大きな影響が出てしまいます。財産の差し押さえを回避するには、強制執行の段階に至る前に、早い段階で弁護士や司法書士に相談しましょう。

7. 消費者金融で安全にお金を借りるためのポイント

消費者金融で安全にお金を借り、なおかつ期日どおりにきちんと返済するためには、以下のポイントに注意しましょう。

7-1. 返済計画をしっかり立てる

消費者金融の借金を滞納しないためには、返済計画をしっかり立てることが大切です。

具体的には、まず月々の収入と支出をリストアップし、借金の返済に充てられる金額を把握します。そして、その金額の範囲内で、無理なく返済できる借入額と返済期間を設定しましょう。

7-2. 正規の貸金業者を利用する

消費者金融からお金を借りる際には、金融庁長官または都道府県知事の登録を受けた正規の貸金業者を利用しましょう。登録貸金業者の情報は、金融庁のウェブサイトで確認できます。

登録の違法業者は「闇金(ヤミ金)」と呼ばれています。闇金を利用すると、法外な高金利を請求されたり、暴力的な取り立てを受けたりするおそれがあるので要注意です。闇金は絶対に利用せず、正規の貸金業者からお金を借りましょう。

7-3. 無利息期間を利用する

消費者金融のサービスの一環として、「○○日間無利息(金利0円)」という無利息期間を利用できることがあります。無利息期間は、主に初めての利用者を対象としたサービスです。

無利息期間のうちに借金を完済すれば、利息を支払う必要がありません。可能であれば、無利息期間中の完済を目指しましょう。

7-4. 必要最低限の金額だけ借りる

消費者金融の金利は高いことが多いので、借りる額が多いと利息の負担が重くなります。

上限いっぱいまで借りると、返済困難になってしまうリスクが高いです。消費者金融を利用するなら、必要最低限の借入れに抑えることをおすすめします。

7-5. 余裕があるときは繰り上げ返済をする

消費者金融から借りたお金は、利用者の判断により繰り上げ返済ができます。

繰り上げ返済をすると、その分の利息はかからなくなり、返済総額が減ります。会社からボーナスを支給されたときなど、手元のお金に余裕がある場合は、繰り上げ返済を検討しましょう。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

8. 消費者金融でお金を借りる時に必要なものは?

消費者金融からお金を借りる際には、本人確認書類の提出が必要です。運転免許証・マイナンバーカード・住民基本台帳カード・特別永住者証明書・在留カードなどを提出しましょう。

また、以下のいずれかに該当する場合には収入証明書類の提出も必要です。

・申し込もうとする消費者金融の利用限度額が50万円を超える場合

・申し込もうとする消費者金融の利用限度額と、他の貸金業者の借入総額の合計が100万円を超える場合

該当する場合は、源泉徴収票・給与明細・課税証明書・確定申告書の写しなどを提出しましょう。

9. 消費者金融以外にお金を借りる主な方法

消費者金融以外にも、お金を借りる方法はあります。消費者金融を利用できない場合は、以下の借入方法を検討しましょう。ただし、借り過ぎには十分ご注意ください。

9-1. カードローン

カードローンは、銀行などの金融機関が提供している個人向けのローンです。発行されるカードを用いて、利用限度額に達するまでATMでお金を借りることができます。資金使途に制限はありません。

カードローンの審査は、消費者金融よりもやや厳しい傾向にあります。その反面、カードローンの金利は消費者金融よりも低めです。

9-2. フリーローン

フリーローンも、銀行などの金融機関が提供しているローンです。「フリー」とは、資金使途が自由であるという意味です。

利用限度額まで何度もお金を借りられるカードローンとは異なり、フリーローンは借入れのたびに審査が行われます。手軽さではカードローンに劣りますが、まとまった金額を借りられたり、金利が低めであったりなどがフリーローンのメリットです。

9-3. 目的別ローン|住宅ローンなど

目的別ローンは、資金使途が限定されているローンです。住宅ローンや自動車ローン、教育ローンなどが挙げられます。

目的別ローンは使い道が限られていますが、フリーローンよりも金利が低く設定されています。

9-4. クレジットカードのキャッシング

クレジットカードの「キャッシング」という機能を利用すると、お金を借りることができます。コンビニや銀行などのATMにクレジットカードを入れると、利用限度額に達するまでお金を借りられます。

ただし、クレジットカードのキャッシングの金利は、銀行のローンなどに比べて高い傾向にあるので注意が必要です。また、キャッシング機能が付いていないクレジットカードもあるので、利用できるかどうかはカード会社にご確認ください。

10. 消費者金融の借金は、いつ時効消滅する?

消費者金融からの借金は、以下の期間が経過すると時効により消滅し、返さなくてもよくなります。

【2020年3月31日以前に借りた場合】

最後の返済日(一度も返済していない場合は借入日)から10年

【2020年4月1日以降に借りた場合】

最後の返済日(一度も返済していない場合は借入日)から5年

ただし、内容証明郵便による催告(督促)や訴訟の提起が行われると、上記の期間が経過しても時効が完成せず、返済義務が消滅しません。

消費者金融は貸付けの時効を厳しく管理しています。時効完成は現実的に期待できないので、返済が難しいなら別の方法で対処しましょう。

11. 消費者金融の借金を返せない場合はどうすべき?

消費者金融からの借金が返せないときは、以下の方法によって対処しましょう。

11-1. 消費者金融に相談する

消費者金融の窓口に連絡して相談すれば、返済を待ってもらえることがあります。無断で返済を滞納することなく、まずは消費者金融の窓口に相談してみましょう。

ただし、現実的な返済の見込みを示せないと、訴訟などの法的な手段による取り立てに移行されてしまうことがあります。自分で連絡するのが不安なら、弁護士や司法書士に相談しましょう。

11-2. おまとめローンに借り換える

複数の消費者金融から借金をしている場合は、「おまとめローン」に一本化することを検討しましょう。借入先が1社になることで借金の管理がしやすくなり、金利の負担も抑えられる可能性があります。

おまとめローンは、銀行や消費者金融などが提供しているので、最寄りの窓口などに相談してみましょう。

11-3. 多重債務の相談窓口に相談する

以下の窓口では、消費者金融からの借金を返せなくなった人の相談を受け付けています。借金問題を解決するためのアドバイスを受けられるので、返済に困ったら相談してみましょう。

参考:貸金業相談・紛争解決センター 相談窓口のご案内|日本貸金業協会

参考:センター・相談室一覧|日本クレジットカウンセリング協会

参考:無料法律相談・弁護士等費用の立替|法テラス

参考:全国の消費生活センター等|国民生活センター

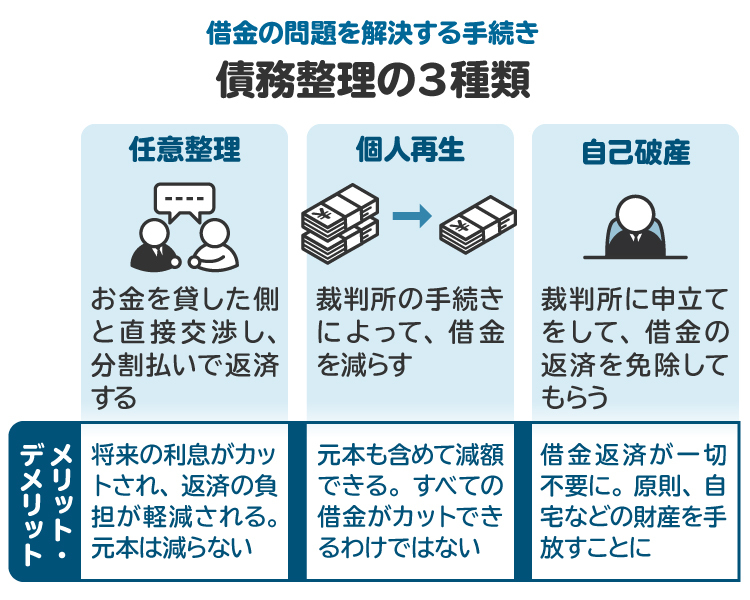

11-4. 債務整理をする|弁護士や司法書士に相談を

消費者金融の借金をどうしても返せないなら、債務整理を検討しましょう。債務整理は、借金問題の解決に繋がる手続きです。消費者金融との交渉(話し合い)や裁判所の手続きを通じて、借金の減額や免除を認めてもらいます。

債務整理の適切な進め方は、弁護士や司法書士に相談すればアドバイスを受けられます。正式に依頼すれば、消費者金融との交渉や手続きなどを一任できます。借金の返済が苦しくなったら、弁護士や司法書士と協力して債務整理を進めましょう。

12. 消費者金融の借金に関するよくある質問

Q. 消費者金融の借金がやばい(危ない)ラインはいくら?

借金のやばいラインがいくらかは、その人の収入や支出の状況によって異なります。月々の収支を踏まえて無理なく返済できる額を、毎月の返済額が超えている場合には、将来的に返済困難となってしまうリスクが高いです。事前に返済シミュレーションを行い、無理なく返済できる範囲内に借入額を抑えましょう。

Q. 任意整理中でも、消費者金融からお金は借りられる?

任意整理中、または過去5年以内に任意整理をしたことがある場合は、その情報(=事故情報)が個人信用情報機関に登録されます。事故情報が登録されている間は、消費者金融からお金を借りることはできません。

Q. 債務整理が終わった後、消費者金融からお金を借りられる?

債務整理をしたことは、個人信用情報機関に事故情報として登録されます。事故情報の登録期間は、任意整理については5年、個人再生と自己破産については5年または7年です。この期間は、消費者金融からお金を借りることはできません。

Q. 生活保護受給者は、消費者金融からお金を借りられる?

収入証明書類の提出が不要な範囲内でお金を借りる場合には、過去に借金の滞納や債務整理をしたことがある場合を除いて、消費者金融の審査に通る可能性はあります。

ただし、生活保護費を借金の返済に充てることは禁止されており、違反すると支給停止となるおそれがあります。生活保護受給者が消費者金融を利用することは避けた方が賢明です。

Q. 消費者金融からお金を借りると、いくら返しても返済が終わらない?

そんなことはありません。期日どおりにきちんと返済していれば、契約に定められた期間内で完済となります。

ただし、借入額が多すぎる場合や、返済期間が長すぎる場合は、元本がなかなか減らないと感じるかもしれません。無理なく返済できる範囲内で、計画的に借入れをしましょう。

Q. 消費者金融の借金は、自分が死んだらどうなる?

利用者が亡くなった場合、消費者金融の借金は相続人が引き継ぎます。たとえば、夫や妻、子どもが代わりに返済することになります。

ただし、相続放棄(遺産を一切引き継がないこと)をすれば、借金も引き継がずに済みます。相続放棄の期間は原則として、相続の開始(≒利用者が亡くなったこと)を知った時から3カ月です。

13. まとめ 消費者金融の借金は利息が高いため、無理のない範囲にとどめる

消費者金融は、正規の登録を受けた貸金業者なら怪しいものではなく、安全にお金を借りることができます。ただし、借り過ぎると返済困難となり、最終的に財産を差し押さえられてしまうおそれがあるので要注意です。消費者金融は計画的に利用しましょう。

消費者金融の借金が返せなくなったら、弁護士や司法書士に相談して債務整理を行いましょう。適切な方法で債務整理を行えば、借金問題を根本的に解決することができます。

(記事は2025年7月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す