目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 自己破産の依頼を弁護士に断られることはある?

借金があるからといって、必ず自己破産の依頼を引き受けてもらえるわけではありません。自己破産には、裁判所が認めるための条件があり、支払い不能の状態にあることや、免責を受けられる見込みがあることなどが必要です。

弁護士が依頼を受けるかどうかは、そうした条件を満たしているかを判断したうえで、個別に決められます。弁護士事務所ごとに受任の方針や判断基準が異なるため、最初に断られたからといって、自己破産そのものが不可能というわけではありません。

裁判所で免責が認められる見通しがあれば、別の弁護士に相談すれば受任してもらえる可能性もあります。

2. 弁護士に自己破産の依頼を断られる理由と対処法

ここでは、弁護士に自己破産を断られる代表的な理由と、それぞれの対処法について解説します。

2-1. 借金が少額で完済の可能性が高い

自己破産が認められるには、返済不能であることが前提です。借金が少額で、自力でも完済できそうな場合は、裁判所が破産を認めない可能性があります。弁護士も「破産手続きの見込みが立たない」として受任を見送ることがあります。

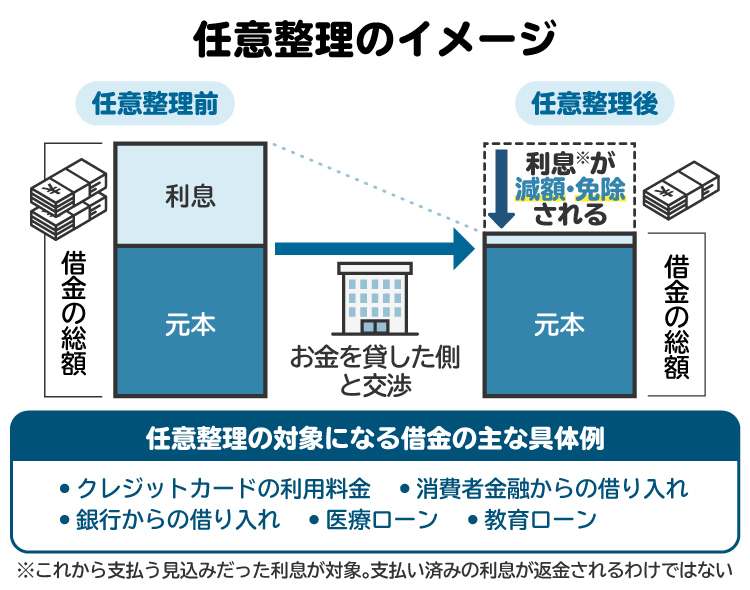

このような場合は、任意整理や個人再生を検討するのが現実的です。家計簿をもとに返済可能かどうかを可視化し、無理のない返済計画を立て直す方法もあります。

2-2. 十分な支払い能力があるとみられる

収入や財産の状況から、自己破産をするほど困窮していないと判断されるケースもあります。借金額が大きくても、安定した収入や十分な資産がある場合は、自己破産ではなく任意整理や個人再生をすすめられる可能性があります。

弁護士は、依頼者にとって最も現実的な解決策を提案する立場にあるため、支払い能力があるとみなされた場合は、他の手続きへの切り替えも視野に入れて検討します。

2-3. 免責不許可事由への該当が濃厚

自己破産が認められても、裁判所が「免責」を許可しなければ借金は免除されません。一定の条件に該当すると「免責不許可事由」として扱われ、弁護士が「手続きをしても目的が達成できない」と依頼を断る可能性があります。

免責不許可事由には、以下のような行為が含まれます。

債権者を害する目的で財産を隠す・壊す

破産手続を遅らせるため不利な条件で借り入れを行う

特定の債権者にだけ返済する(偏頗(へんぱ)弁済)

浪費やギャンブルで借金をつくる

財産状況を偽る・書類を偽造する

過去7年以内に免責を受けている

調査に非協力的である

ただし、こうした事由に該当しても、裁判所の判断によっては「裁量免責」が認められるケースもあります。たとえば、ギャンブルによる借金であっても、本人が反省し、生活の再建に向けて誠実に努力していると認められれば、免責が許可される余地があります。

裁量免責を得るには、以下のような対応が有効です。

ギャンブル依存の相談・治療履歴の提出

支出が改善されたことを示す通帳や家計簿(目安:半年分)

反省文や家族からの協力書の提出

偏頗弁済があった場合の事情説明資料の用意

誠実な姿勢と十分な準備をもって臨めば、免責の可能性は残されています。弁護士とよく相談のうえ、裁判所に伝えるべき情報を丁寧に整理しましょう。

2-4. 虚偽申告・資料改ざんの意思がある

弁護士に対して借金や財産を隠したり、資料の改ざんを求めたりすると、信用を失い依頼を断られてしまいます。手続き中に発覚した場合、委任契約が解除されることもあります。

弁護士には、たとえ不利な情報であっても、すべて正直に伝えることが大前提です。虚偽の申告は、免責不許可につながるだけでなく、刑事責任を問われる可能性もあるため注意が必要です。

2-5. 弁護士費用を用意できない

自己破産を弁護士に依頼するには、裁判所に納付する費用と、弁護士への報酬の両方が必要です。これらの費用を用意できない場合、弁護士から依頼を断られてしまうことがあります。

そのようなときは、法テラス(日本司法支援センター)の民事法律扶助制度の利用を検討しましょう。経済的に困窮している人を対象に、無料の法律相談や弁護士費用の立替えなどを行っている制度です。立て替えてもらった費用は、原則として分割払いで返済していくことになります。

なお、この制度を利用するには、以下のような収入・資産に関する基準を満たす必要があります。

家族人数 | 収入基準 | 家賃・住宅ローン | 資産基準 |

|---|---|---|---|

1人 | 200,200円 | 53,000円 | 180万円 |

2人 | 276,100円 | 68,000円 | 250万円 |

3人 | 299,200円 | 85,000円 | 270万円 |

4人 | 328,900円 | 92,000円 | 300万円 |

家族人数 | 収入基準 | 家賃・住宅ローン | 資産基準 |

|---|---|---|---|

1人 | 182,000円 | 41,000円 | 180万円 |

2人 | 251,000円 | 53,000円 | 250万円 |

3人 | 272,000円 | 66,000円 | 270万円 |

4人 | 299,000円 | 71,000円 | 300万円 |

また、制度の利用には以下のような流れで手続きを進めます。

【法テラス利用の基本的な流れ】

①電話やWebで無料相談を予約する

②弁護士と相談し、受任依頼をする

③必要書類を法テラスに提出して扶助申請を行う

④法テラスが審査を実施し、問題なければ援助開始決定が出る

⑤依頼者・弁護士・法テラスの三者間で契約を締結する

⑥弁護士が業務を開始する

⑦弁護士費用の分割払いを開始する

⑧債務整理手続きなどが終了する

制度を利用するには、収入・資産の基準に加えて、勝訴の見込みがないとはいえないことや制度の趣旨に合致することなどの条件もあります。まずは法テラスの無料相談を活用して、利用可能かどうかを確認してみましょう。

2-6. 非免責債権が中心だった

自己破産をしても、すべての借金が免除されるわけではありません。税金、養育費、罰金、損害賠償の一部(悪意で加えた不法行為によるものなど)は「非免責債務」に該当し、支払い義務が残ります。このような債務が中心の場合、自己破産による効果が薄く、弁護士に依頼を断られることがあります。

対処法としては、税金の分割納付を税務署に相談する、養育費の減額調停を家庭裁判所に申し立てる、損害賠償については支払条件を被害者と交渉するなど、個別に対応する必要があります。

2-7. 信頼関係が築けない

弁護士との信頼関係が築けない場合も、依頼を断られる原因となります。たとえば、連絡に応じない、資料を提出しない、高圧的な態度を取るなどの行動があると、継続的な対応が難しいと判断されることがあります。

すでに依頼を受けてもらっている場合でも、こうした行動が続けば、契約解除につながるおそれがあります。弁護士とのやり取りでは、丁寧な態度と誠実な対応を心がけ、求められた資料は期限内に提出するなど、信頼構築に努めることが大切です。

2-8. その他

受任を断られる理由は、他にもいくつかあります。たとえば、弁護士が金融機関の代理人であるなど利益相反に該当する場合や、すでに他の案件で手がいっぱいで対応が難しいといったケースです。

このような場合に備えて、複数の法律事務所に相談することも有効です。セカンドオピニオンを得ることで、より自分に合った解決策が見つかるかもしれません。

3. 自己破産をしない方がよいケース

自己破産はすべての債務者にとって最適な選択肢とは限りません。分割返済が可能な場合や、財産や仕事に大きな影響が出る場合などでは、ほかの債務整理手続を選ぶほうが望ましいこともあります。

3-1. 安定した収入があって分割返済が現実的な場合

借金の額に対して収入が安定しており、毎月一定額を返済していけば完済の見込みがある場合、自己破産は避けたほうがよいでしょう。自己破産には信用情報への登録や資格制限などの影響があり、生活に大きな支障をきたすおそれもあるからです。

3-2. どうしても守りたい財産がある場合

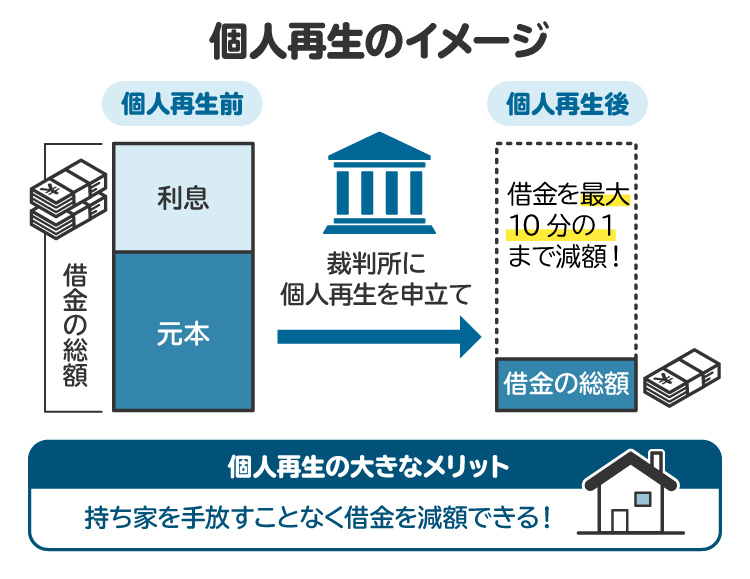

自己破産を選ぶと、原則として一定以上の財産は処分されます。たとえば、自宅や自家用車、高額な保険の解約返戻金、退職金の一部などが該当します。そうした財産を手放したくない場合は、自己破産ではなく個人再生を検討するほうが現実的でしょう。

3-3. 保証人・連帯保証人への影響を避けたい場合

保証人や連帯保証人がついている借金について自己破産をすると、その債務が保証人に請求されることになります。家族や親しい人に迷惑をかけたくない場合は、任意整理や個人再生など、保証人への影響を最小限に抑えられる手続きが適しています。

3-4. 資格制限に該当する仕事をしている場合

警備員や保険募集人、弁護士など、一部の職業では、自己破産の手続き中にその仕事に就けなくなる「資格制限」がかかる場合があります。手続きには目安として2カ月から6カ月程度かかるため、資格制限に該当する仕事に就いている人は、自己破産ではなく、任意整理や個人再生など他の債務整理手続の選択を検討しましょう。

3-5. 非免責債権が中心になっている場合

税金、養育費、罰金などの「非免責債権」は、自己破産をしても免除されません。こうした債務が借金の大部分を占めている場合、自己破産をしてもあまり意味がない可能性があります。まずは、役所や家庭裁判所、検察庁などに支払猶予や減額を相談することが先決です。

4. 弁護士に自己破産の依頼を断られないための準備と選び方

自己破産を確実に進めるには、依頼前の準備や弁護士選びも重要です。適切な資料と姿勢で臨むことで、受任を断られるリスクを下げられます。

4-1. 書類や伝えるべき情報を準備しておく

限られた相談時間のなか、口頭だけの説明では事情を十分に伝えきれず、弁護士に断られてしまうこともあります。相談前に自分の状況を整理し、書面にまとめたうえで、以下のような資料をそろえておくとよいでしょう。

借り入れの経緯・債権者一覧と残高

家計簿(3カ月分以上)

通帳コピー(6〜12カ月分)

給与明細(直近3カ月)・源泉徴収票・課税証明書

クレジットカード明細

保険証券、車検証、不動産登記事項証明書

退職金見込証明書、年金・社会保険の納付状況

家族構成・扶養関係のメモ

こうした情報をもとに説明すれば、支払能力の有無や財産状況を適切に判断してもらいやすくなります。

4-2. 費用と質のバランスの取れた弁護士を探す

費用倒れを防ぐには、料金体系が明確で、無理のない範囲で依頼できる弁護士事務所を選ぶことが大切です。ただし、費用の安さだけで選ぶと、対応が十分でないこともあるため注意が必要です。料金とサポート内容のバランスを見極めましょう。

債務整理の一般的な費用相場は以下の通りです。

自己破産(同時廃止):40〜50万円+予納金約1万2000円

自己破産(少額管財):60〜70万円+予納金20万円程度

個人再生:50〜90万円+予納金15万円程度

任意整理:1社あたり5〜15万円

費用に不安がある場合は、法テラスの利用も検討しましょう。

4-3. 自己破産に強い弁護士を選ぶ

自己破産の取り扱い実績が多い弁護士事務所であれば、手続きの流れや注意点にも精通しており、複雑な事情があっても柔軟に対応してもらえる可能性が高まります。相談前に公式サイトや口コミ、実績ページなどを確認し、専門性を見極めましょう。

4-4. 相談時の態度や誠実さに注意する

弁護士に「この人の依頼は受けたくない」と思われてしまうと、手続きを進められません。相談時は丁寧な態度を心がけ、質問には正直に答えることが大切です。アドバイスには素直に耳を傾け、協力的な姿勢を示すことが信頼関係の第一歩になります。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

5. 弁護士に自己破産の依頼を断られた後にすべきこと

弁護士に自己破産を断られたからといって、借金問題の解決手段が完全に閉ざされるわけではありません。自己破産以外の選択肢や、他の相談先を検討することで、再び解決の道が見えてくることもあります。

5-1. 任意整理や個人再生など他の債務整理方法を検討する

自己破産が難しいとされた場合でも、任意整理や個人再生という手続きであれば、借金の負担を軽減できる可能性があります。

任意整理は、裁判所を介さずに債権者と直接交渉し、利息のカットや分割返済の合意を目指す方法です。交渉する相手を選べるため、保証人がついている債務を避けるなど柔軟な対応がしやすい特徴があります。

個人再生は、裁判所に申し立てることで、借金総額を大幅に減額し(原則5分の1程度)、3~5年かけて分割返済する制度です。住宅ローンがある場合でも、条件を満たせば自宅を手放さずに済む可能性があります(住宅資金特別条項)。

いずれの方法も、収入や資産状況によって適否が異なります。専門家と相談しながら、自分にとって最適な手段を検討しましょう。

5-2. 別の弁護士・事務所に相談する

弁護士は、各自の判断に基づいて依頼を受けるかどうかを決めています。同じ内容でも、ある弁護士は断り、別の弁護士は受任するということもあります。最初に断られても諦めず、複数の事務所に相談してみましょう。

また、司法書士に相談する選択肢もあります。自己破産では代理人にはなれませんが、裁判所に提出する書類の作成は可能です。さらに、1社あたり140万円以下の任意整理であれば、司法書士が代理人となって債権者と交渉できます。

ただし、浪費やギャンブルが原因の借金で管財事件になる見込みがある場合は、対応経験のある弁護士に依頼した方がよいでしょう。

5-3. 断られた理由を聞いて改善する

弁護士に依頼を断られた際は、その理由を丁寧に尋ねてみましょう。改善可能な点があれば、それを整えて別の事務所に相談することで、受任してもらえる可能性が高まります。連絡の取りやすさや資料提出のスムーズさなど、信頼を得られる対応を意識しましょう。

5-4. 法テラスに相談する(費用が原因の場合)

弁護士費用を用意できないことが断られた理由であれば、法テラス(日本司法支援センター)の利用も検討できます。収入や資産が一定の基準を満たしていれば、弁護士費用を立て替えてもらい、分割で返済することが可能です。まずは無料の法律相談を予約し、手続きの適用が可能か確認しましょう。

5-5. 行政窓口や公的相談を活用する

各自治体の多重債務相談窓口や消費生活センター、弁護士会などでも無料相談が受けられます。たとえば東京では、以下のような機関があります。

法テラス東京

東京都消費生活総合センター

弁護士会の法律相談センター(東京・第一東京・第二東京弁護士会)

各区役所の債務相談窓口

地域の公的機関を活用し、信頼できる相談先を見つけることが大切です。

6. 自己破産に関してよくある誤解やNG行動

自己破産は生活再建を図るための法的手続きですが、誤解や思い込みによって、かえって問題をこじらせてしまうケースもあります。ここでは、よくある誤解や避けるべき行動を整理します。

6-1. 少額ならすぐ通る?

「借金が少なければ自己破産は通りやすい」と思われがちですが、実際にはそうとは限りません。破産手続きが認められるかどうかは、「支払不能」にあたるかどうかが判断基準となります。

これは、弁済期にある借金について、一般的かつ継続的に返済できない状態にあるかという点から判断されます。借金が少額でも、収入や支援の状況によっては支払可能とみなされ、破産が認められない場合もあります。

6-2. 収入が少ないと通りやすい?

収入が低いからといって、必ずしも自己破産が認められるわけではありません。あくまで支払不能であるかどうかが基準です。たとえば、収入が少なくても借金の額も小さく、毎月少しずつ返済できると判断される場合は、破産が認められない可能性もあります。借金額や家計全体のバランスが重要です。

6-3. ギャンブルは絶対に無理?

ギャンブルによる借金は、免責不許可事由にあたります。しかし、本人が反省し、生活再建に取り組んでいることが明らかであれば、「裁量免責」が認められる可能性もあります。実際に、家計簿や反省文、ギャンブル依存の治療記録などを提出し、裁判所の判断で免責が認められたケースもあります。準備を怠らず、誠実に取り組むことが重要です。

6-4. NG行動は?

自己破産の過程でやってはいけない行動もあります。たとえば、財産を隠したり、親族など特定の債権者にだけ返済したりする行為は、免責不許可事由に該当するおそれがあります。その他にも、うその説明や資料の改ざん、破産管財人への妨害行為なども厳禁です。

また、弁護士からの連絡を無視したり、求められた資料を提出しないなどの対応は、信頼関係を損ねる原因になります。すべて正直に、誠実に対応する姿勢が求められます。

7. 弁護士への自己破産の相談・依頼に関するよくある質問

Q. 免責が認められない確率は?

免責が認められない割合は、実際にはごくわずかです。全国的に見ても、自己破産の申立て全体の3%程度にとどまっています。

これは、免責不許可事由がある場合でも「裁量免責」が認められることが多いこと、また免責が見込めないような事案では、そもそも弁護士が受任を断っているケースも多いためです。

ただし、免責が認められない確率が低いとはいえ「どんな内容でも通る」わけではないことには注意が必要です。

Q. 自己破産の手続きでうそをつくとどうなる?

手続きの中で虚偽の説明をしたり、財産を隠したりすると、免責不許可とされるリスクが高まります。さらに悪質と判断されれば、破産法に定められた「詐欺破産罪」に問われる可能性もあり、刑事罰の対象になるおそれもあります。

弁護士との信頼関係も損なわれ、委任契約を解除されることにもなりかねません。たとえ不利な事情があっても、早めに正直に伝えることが大切です。

Q. 法テラスでも自己破産できないケースはある?

法テラスを利用するには、一定の条件があります。主に以下の3点です。

・資力要件(収入や資産が一定額以下であること)

・免責が認められる可能性がないとはいえないこと(全く免責が見込めないと判断される場合は対象外)

・法テラスの支援趣旨に適していること

このため、資力を超えていたり、免責が難しいと判断されたりする案件では、利用できないこともあります。

Q. 自己破産できないと言われた人はどうなる?

自己破産を選べない場合でも、任意整理や個人再生といった他の債務整理手続きが検討できます。税金や養育費などの非免責債務については、役所や相手方に対して、分割払いや支払猶予を相談する方法もあります。

また、別の弁護士に相談してみた結果、方針が異なり自己破産が可能になることもあります。

Q. 自己破産はパチンコなどギャンブルが理由によるものでも可能?

ギャンブルは免責不許可事由にあたりますが、状況次第では裁量免責が認められることもあります。実務では、反省文の提出や家計の改善、通帳や家計簿による生活再建の証明、ギャンブル依存症の通院記録などが判断材料です。誠実に対応し、改善努力を示せるかがカギとなります。

Q. 自己破産は2回目以降もできる?

1回目の免責から7年以内の場合、再度の免責は原則として認められません(免責不許可事由に該当)。7年を超えていれば申し立ては可能ですが、特に再度の原因が浪費やギャンブルだった場合は、裁判所の判断も厳しくなります。再度の免責を目指す場合は、弁護士に慎重な対応を相談する必要があります。

Q. 自己破産の本人申立は可能?

本人でも自己破産の申し立てはできます。ただし、必要な書類や手続きが煩雑で、手続きの途中で問題が起きると対応が難しい場合もあります。特に、免責不許可事由があるケースや管財事件になる場合には、弁護士に依頼して進めるほうが安全です。

8. まとめ 自己破産を断られたら別の専門家に相談を

自己破産は誰でも必ずできる手続きではなく、場合によっては弁護士から依頼を断られることもあります。ただし、断られたからといって解決手段が途絶えるわけではありません。理由を確認し、別の手続きや事務所を検討することで、道が開けることもあります。

借金の状況に応じて、任意整理や個人再生といった他の選択肢も有効です。まずは一人で抱え込まず、早めに専門家に相談してみてください。

(記事は2025年12月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す