目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 銀行系カードローンも債務整理の対象になる?

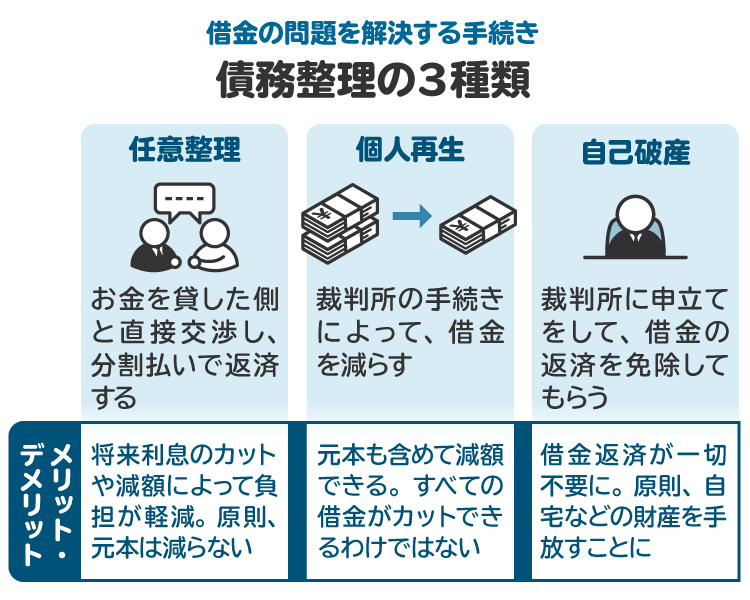

銀行系のカードローンも、債務整理の対象になります。債務整理には、任意整理・個人再生・自己破産の3種類があり、いずれの手続きでもカードローンを整理対象に含めることが可能です。

自己破産では借金を免除(免責)してもらえますが、一定の要件があり、財産の処分などの制限もあります。

個人再生は借金が大幅に減額される制度で、破産より緩やかな要件で利用できるケースもあります。任意整理は、裁判所を通さず弁護士が貸主と直接交渉する方法です。返済額や分割回数を見直せますが、大幅な減額は難しい傾向があります。

また、銀行系カードローンでは、受任通知を送った後に債権が保証会社へ移ることがあり、交渉相手が変わる点にも注意が必要です。

2. 銀行系と消費者金融系カードローンの違い

カードローンには、大きく分けて「銀行系」と「消費者金融系」があります。どちらも借り入れができる点は同じですが、審査の厳しさや金利、借り入れまでのスピードなどに違いがあります。

2-1. 銀行系カードローンは金利が低く審査が厳しい

銀行系カードローンでは、申込者の年収・職業・勤務年数など、安定性を重視した厳格な審査が行われます。審査には時間がかかることが多く、即日融資に対応していないケースも一般的です。

その分、審査を通過すれば比較的低めの金利が設定される傾向があります。銀行側としては貸し倒れのリスクが少ないと判断できるため、利率を抑えて融資できるという背景があります。

2-2. 消費者金融系カードローンは柔軟だが金利が高い

消費者金融系は、銀行系に比べて審査が緩やかで、即日融資に対応している会社も多くあります。申し込みから借り入れまでのスピードを重視したい人には利用しやすい選択肢といえます。

ただし、審査が柔軟である分、貸し倒れのリスクも高くなるため、金利は銀行系よりも高く設定される傾向があります。融資のしやすさと引き換えに、返済総額が増える可能性もあるため注意しましょう。

3. カードローンを債務整理するメリット

カードローンの返済が困難になった場合、債務整理を行うことで精神的な負担や経済的な圧迫を軽減できる可能性があります。ここでは、弁護士に依頼して債務整理を進めた場合の主なメリットをご紹介します。

3-1. 督促を止めて精神的な負担を軽減できる

弁護士に依頼して債務整理を開始すると、金融機関などの債権者からの取り立てや督促はすぐに止まります。借金の返済に追われ、日々の請求に苦しんでいる人にとって、これは大きな救いです。

取り立てが止まることで、気持ちに余裕が生まれ、今後の返済方法や生活の立て直しについて冷静に考えられるようになります。債務整理は、単に借金を減らす手段というだけでなく、精神的な安定を取り戻すためにも有効な方法と言えるでしょう。

3-2. 借金の減額や免除で返済負担が軽くなる

債務整理には「任意整理」「個人再生」「自己破産」の3つの方法があります。それぞれに特徴があり、弁護士は借金の総額や家計の状況、生活の希望などを踏まえて適切な方法を提案してくれます。

たとえば、任意整理では将来利息のカット・減額や分割払いの見直しによって、返済の負担を軽減することが可能です。個人再生では借金の元本を大きく減額できるケースもあります(5分の1程度に圧縮される例も)。自己破産は一定の要件のもとで借金が免除される制度ですが、財産の処分が伴います。

どの制度も一定の要件があり、メリット・デメリットは異なりますが、収入に見合った返済計画を立て直しやすくなるという点で、完済を現実的な目標に近づける手段となります。

3-3. 差し押さえを回避して生活を立て直せる

借金の返済が滞り続けると、債権者から訴訟を起こされ、給与や預金口座を差し押さえられるリスクが高まります。特に給与の差し押さえが行われると、手取りの最大4分の1程度が差し引かれることもあり、生活への影響は大きくなります。

債務整理を弁護士に依頼すれば、こうした強制執行の手続きが取られる前に対応できる可能性があります。また、すでに差し押さえられている場合でも、破産などを申し立てることで解消が図れるケースもあります。

4. カードローンを債務整理するデメリット

カードローンの債務整理には多くのメリットがありますが、注意すべきデメリットも存在します。制度の内容を正しく理解したうえで、自身の状況に合った対応を検討することが大切です。

4-1. 信用情報への登録で新たな借り入れが難しくなる

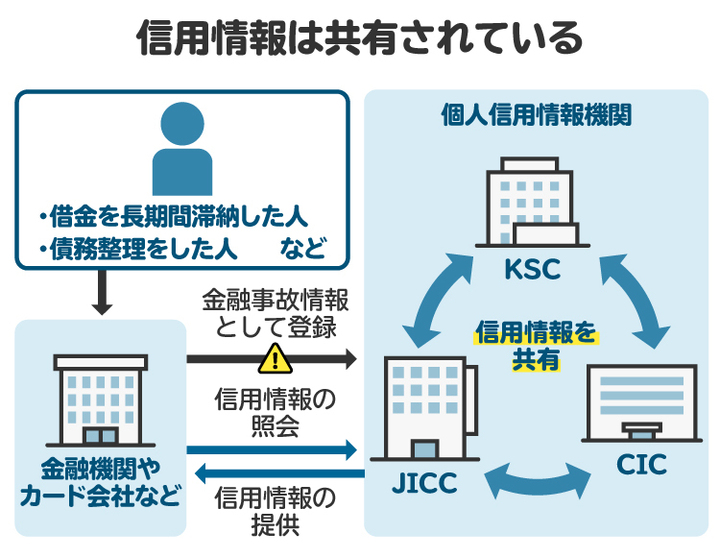

債務整理を行うと、信用情報機関に「事故情報」が登録されます。いわゆる「ブラックリストに載る」とされる状態で、これにより新たなローン契約やクレジットカードの作成、更新が難しくなります。

ただし、信用情報への登録は返済の遅延が繰り返された場合にも行われるため、債務整理をしていなくても、返済状況によっては同様の不利益を受けることがあります。支払いが滞っている状態が続いている場合、すでに事故情報が登録されている可能性もあるため、債務整理の影響を正しく見極めることが重要です。

4-2. 預金口座が凍結される可能性がある

銀行系カードローンを債務整理の対象とした場合、同じ銀行に預金口座があると、その口座が凍結されることがあります。残高があれば、カードローンの債務と相殺されることもあります。これらは裁判などを経ず、弁護士からの受任通知が届いた段階で行われることがあります。

特に給与や年金などの振込口座として使っている場合は、急な口座凍結により生活費が引き出せなくなるおそれもあります。水道・電気などの生活インフラの引き落としができなくなる可能性もあるため、あらかじめ別の口座への切り替えを検討しておくと安心です。

なお、生活費に限って一部の引き出しが認められるケースもありますが、あくまで銀行側との協議によるため、確実とは言えません。

4-3. 交渉条件によっては返済額があまり減らない場合がある

任意整理では、将来利息のカットや分割払いへの変更が中心となります。そのため、もともと金利が低めに設定されている銀行系カードローンの場合、大きな返済額の減少が見込めないこともあります。

また、債務整理はあくまで債権者との交渉に基づくものであるため、返済履歴が悪かったり、長期の滞納があったりした場合には、希望通りの条件が得られない可能性もあります。銀行が保証会社に債権を移すタイミングによっては、交渉が一時的に中断し、再開までに時間がかかることもあります。

4-4. 債務整理した銀行でのローン利用が困難になる

銀行や金融機関は、信用情報機関とは別に独自の与信情報を保持していることがあります。この内部記録は、一定期間で自動的に削除されるとは限らず、債務整理を行った銀行やそのグループ会社では、将来的にローンやクレジットカードなどの審査に通らない可能性があります。

社内での情報共有によって、グループ企業のサービスにも影響が出る場合があるため、今後の金融取引への影響も踏まえておく必要があります。

4-5. 個人再生・自己破産では官報に名前が掲載される

個人再生や自己破産など、裁判所を通じて行う債務整理手続きでは、氏名や住所などが官報に掲載されます。官報は法令上の公告手段として使われており、掲載を避けることはできません。

一般の人が官報を日常的に閲覧することは少ないですが、官報の電子化で、比較的閲覧が容易になっています。また、官報の情報を収集して掲載している民間のウェブサイトも存在し、そこから知られるリスクも否定できません。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

5. 銀行系カードローンを債務整理するときの注意点

銀行系カードローンを債務整理の対象とする場合、手続きの流れや交渉相手が途中で変わるケースがあります。また、預金口座の扱いや過払い金の有無にも注意が必要です。ここでは、手続きを進めるうえで事前に知っておきたいポイントを整理します。

5-1. 債務整理後の交渉相手は保証会社になる

銀行系カードローンの場合、弁護士が受任通知を送ると、保証会社が代位弁済を行うのが一般的です。銀行は保証会社から代わりに弁済を受けた時点で、債権を保証会社に移転します。これにより、交渉の相手も銀行から保証会社へと変わることになります。保証会社は銀行とグループ関係にある消費者金融会社であることが多く、そうした業者との交渉になります。

弁護士に依頼している場合は、保証会社とのやり取りもスムーズに引き継がれます。債務整理の経験が豊富な弁護士であれば、債権移転後も問題なく対応してくれます。和解条件(分割回数や利息の免除など)は保証会社の方針により異なるため、交渉の柔軟さもケース・バイ・ケースです。

代位弁済が完了すれば、銀行に対する債務は消滅します。そのため、凍結されていた銀行口座が解除される可能性もありますが、すでに預金がカードローンの債務と相殺されている場合、その分が戻ってくることはありません。

5-2. 必要な生活費を別の口座に移す

債務整理の対象とした銀行口座は凍結される可能性が高いです。そして、口座は使えなくなり、預金の残金は債務と相殺されることがあります。

生活費などが入金された口座が凍結されると生活できませんので、給与振込や生活に必須の引き落としは、別の口座にしておくのが安心です。

5-3. 過払い金は基本的に発生しない

過払い金とは、利息制限法で定められた上限金利を超えて支払った利息を返還請求できる制度です。

しかし、銀行系カードローンについては、当初から利息制限法の範囲内で貸し付けが行われていることがほとんどです。そのため、消費者金融との取引で見られるような、いわゆる「過払い金」が発生する可能性は極めて低いと言えます。

したがって、銀行系カードローンに関しては「過払い金の返還を求める目的」での債務整理は現実的ではありません。あくまで返済負担の軽減や、生活再建を目的とした手段として検討することが大切です。

6. 銀行系カードローンの債務整理を弁護士に相談するメリットは?

銀行系カードローンの返済が難しくなった場合、弁護士に相談することで、状況に応じた最適な債務整理手続きを選択することができます。自己破産は、借金をゼロにできる手続きですが、一定の財産を手放す必要があり、ギャンブルや浪費による債務では免責が認められにくいケースもあります。個人再生は、借金を大幅に減額したうえで返済していく制度で、住宅資金特別条項を使えば持ち家を残すことも可能です。任意整理は裁判所を通さず、弁護士が債権者と直接交渉し、分割払いや利息の減免などを調整します。

どの方法が適しているかは、借入額・収入・資産状況・家族構成などを踏まえて判断されます。弁護士はこれらの要素を総合的に確認し、無理のない返済や生活再建に向けた方針を提案してくれます。

また、弁護士が受任通知を送付すると、債権者からの督促や取り立ては原則として止まります。差し押さえや裁判を未然に防ぐためにも、できるだけ早い段階での相談が望ましいといえます。

債権者との交渉や書類対応、裁判所とのやり取りを弁護士に任せることができれば、日常生活や仕事に集中しやすくなります。債務整理後の生活設計や家計管理についてのアドバイスを受けられる点も、弁護士に相談する大きなメリットです。

7. 銀行系カードローンの債務整理に関するよくある質問

Q. 債務整理中や債務整理後でもカードローン審査に通った事例はある?

債務整理をすると、信用情報機関に「事故情報」が登録されます。いわゆる「ブラックリストに載る」状態になり、その期間中は新たなローンやカードの審査に通るのは極めて困難です。記録は、任意整理なら完済後5年程度、自己破産や個人再生では手続き終了から5〜7年程度残るのが一般的です。

Q. 銀行系カードローンを債務整理すると、銀行の各種手続きが制限されることはある?

銀行系カードローンを債務整理の対象にした場合、その銀行の口座は一時的に凍結される可能性があります。凍結されると、預金の引き出しや各種の引き落としができなくなるため、給与振込口座などに設定している場合は、早めの変更が必要です。また、同じ銀行やそのグループ会社で今後ローン契約などが制限されるケースもあります。

Q. 銀行系カードローンを債務整理すると、口座凍結はいつ起きる?解除される?凍結に向けた準備には何をすればいい?

弁護士が「受任通知」を送った段階で、債務整理の対象となる銀行の口座が凍結されることがあります。なかには、長期の滞納が続いている段階で凍結されるケースもあります。

凍結が解除されるタイミングは保証会社による代位弁済が行われた後などが目安になりますが、状況によって異なります。生活に必要な資金を確保するためにも、事前に口座を分けておくなどの準備が大切です。

Q. . 銀行系カードローンの借金に時効が成立することはある?

最終の返済や請求から5年が経過すれば「消滅時効」が成立する可能性があります。ただし、時効を主張する前に裁判が起こされてしまうことも多く、現実的には時効の成立は難しい場合が多いです。

Q. 銀行系カードローンの任意整理は意味がない?

銀行系カードローンはもともと金利が低めに設定されているため、任意整理による返済額の変化が小さい場合も多いです。ただし、将来利息のカットや分割回数の変更によって、月々の返済が楽になる可能性もあります。任意整理が有効かどうかは、他の借入状況や収入・支出とのバランスによっても変わるため、専門家に相談して判断するのが適切です。

8. まとめ 銀行系カードローンの債務整理も早めの相談が重要

銀行系カードローンも、任意整理・個人再生・自己破産などの債務整理の対象にできます。返済が難しい状況でそのまま放置すれば、遅延損害金が増えたり、預金口座が凍結されたりと、より不利な状況に陥る可能性があります。

債務整理には、それぞれ異なる要件や影響があるため、安易に判断せず、早い段階で弁護士に相談することが大切です。専門家に依頼すれば、適切な方法を検討し、債権者との交渉や必要な手続きを一任することができます。

問題が深刻化する前にまずは状況を整理し、生活再建の一歩を踏み出すための相談を検討しましょう。

(記事は2025年12月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す