目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 総量規制とは?

総量規制とは、債務者(お金を借りている人)の年収の3分の1を超える貸付を禁止する法律上のルールです。

規制の対象となるのは、消費者金融やクレジットカード会社などの貸金業者に限られますが、規制対象外の銀行などでも総量規制に類似する自主規制を設けているところもあります。

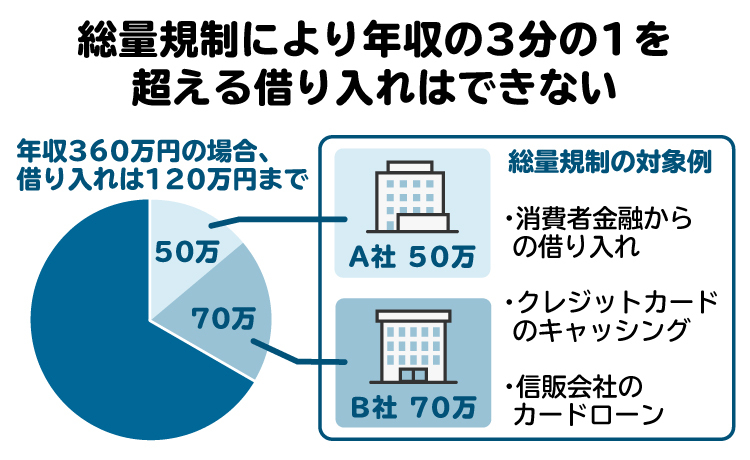

1-1. 年収の3分の1までしかお金を借りられないルール

総量規制は2010年に導入されました。借入額が自身の年収の3分の1を超えると返済不能となる確率が高いため、借りすぎを防ぎ、債務者の生活を守ることを目的とする貸金業法のルールです。

たとえば年収が360万円であれば、貸金業者から借りられる金額は合計で120万円までに制限されます。複数の業者から借りている場合でも、すべてを合算して上限が判断されます。

1-2. 総量規制の対象となる借金の具体例

総量規制は貸金業法上のルールであるため、その規制の対象は貸金業者からの借り入れに限られます。

総量規制が適用される主な借り入れは、以下のとおりです。

消費者金融からのキャッシングやローン

クレジットカードのキャッシング枠の利用

信販会社などの個人向けローン(貸金業登録済み)

1-3. 総量規制の対象外である借金の具体例

貸金業法の適用を受けない銀行や個人からの借り入れは、総量規制の対象から外れます。

以下のような借り入れは、総量規制の対象外となります。

大手銀行や地方銀行のカードローン

信用金庫や労働金庫のローン

家族や知人など個人間での借り入れ

ただし、規制対象外の銀行でも総量規制に類似する自主規制を設けているところもあります。

このほか、総量規制になじまない「除外貸付」や、お金を借りる人の利益が害されないと判断される「例外貸付」も、総量規制の対象外となります。

除外貸付 | 例外貸付 |

|---|---|

・住宅ローン ・自動車を担保とするローン ・不動産を担保とするローン ・有価証券を担保とするローン ・高額療養費の貸付け など | ・債務者に一方的に有利となる借り換え (おまとめローンなど) ・借入残高を段階的に減少させるための借り換え ・債務者やその親族などの緊急に必要と 認められる医療費を支払うための資金の貸付け ・社会通念上 緊急に必要と 認められる費用を支払うための資金 (10万円以下、3カ月以内の返済などが要件)の貸付け ・個人事業者に対する貸付け |

2. 総量規制オーバーでもお金を借りるための方法

年収の3分の1まで借りてしまったが、まだお金が必要という場合、総量規制の対象外となる借り入れを検討する選択肢もあります。

具体的には、以下のような手段が挙げられます。

銀行カードローンを利用する

信用金庫や労働金庫からの融資を検討する

車や学費など目的別ローンを利用する

家族や知人から借り入れをする

おまとめローンで返済を一本化する

いずれの方法も「借りれば一時的に楽になる」かもしれませんが、借金の根本的な解決にはならず、返済総額がさらにふくらむ可能性があるため注意が必要です。

なお、クレジットカードのリボ払いも、毎月の返済が軽く感じられる仕組みですが、実質的には高金利の借金です。返済の負担を増やす行為であることに変わりはありません。

3. 総量規制を超えたときにやってはいけないこと

総量規制によって新たな借り入れができなくなった場合、焦りから安易な手段に頼りたくなるかもしれません。

しかし、無理にお金を調達しようとしてルールを破ったり、違法行為に手を染めたりすると、かえって状況が悪化してしまうおそれがあります。以下のような行為は、法律違反や重大なトラブルにつながるリスクがあるため、絶対に避けてください。

3-1. 年収を偽る

借り入れの申込み時に年収を水増しして申告することはやめましょう。

これは虚偽申告にあたり、契約の取り消しや信用情報への悪影響を受けるおそれがあります。場合によっては、詐欺罪に該当するとして法的責任を問われる可能性もあります。たとえ一時的に借り入れができたとしても、後々大きなトラブルに発展しかねません。

3-2. クレジットカードの「現金化」

クレジットカードで購入した商品を業者に売却して現金を得る「現金化」は、カード会社の利用規約に違反する行為です。

発覚すればカードの利用停止や強制解約となるケースもあり、場合によっては法的責任を問われるリスクもあります。現金化業者とのトラブルや高額な手数料など、思わぬ損失が発生する可能性もあります。

3-3. 目的別ローンの目的外利用

教育ローンや自動車ローンなどの目的別ローンを本来の用途以外に使うことも、不正利用にあたります。契約違反として一括返済を求められることがあるほか、将来的なローン審査にも悪影響を及ぼす可能性があります。

3-4. 闇金からの借り入れ

いわゆる闇金業者は、出資法や利息制限法で定められた上限金利を大幅に超える違法な利息を請求します。

借りた金額に対して、返済が追いつかないほどの利息や違法な取り立てが行われるケースも多く、精神的にも経済的にも深刻な被害を受けることになります。こうした違法業者に一度でも関わってしまうと、自力での解決は困難になるため、絶対に利用してはいけません。

3-5. 闇バイト

「簡単に高収入が得られる!」などとうたう闇バイトは、違法行為への加担や犯罪に巻き込まれる危険性が非常に高いものです。

なかには、特殊詐欺の受け子や現金の運び屋など、犯罪行為の一端を担う行為を強いられるケースもあります。「知らなかった」では済まされず、逮捕されたり、起訴されたりするリスクもあるため、絶対に手を出してはいけません。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

4. 総量規制を超えてどこからも借りられず、生活費が足りない場合の対処法

すでに総量規制に達している、あるいはそれに近い状態で、どこからも借りられなくなってしまった場合、さらなる借金でしのぐという選択肢は現実的ではありません。

このような状況でさらに借金を重ねれば、返済がより困難になり、生活が破綻する危険性が高まります。

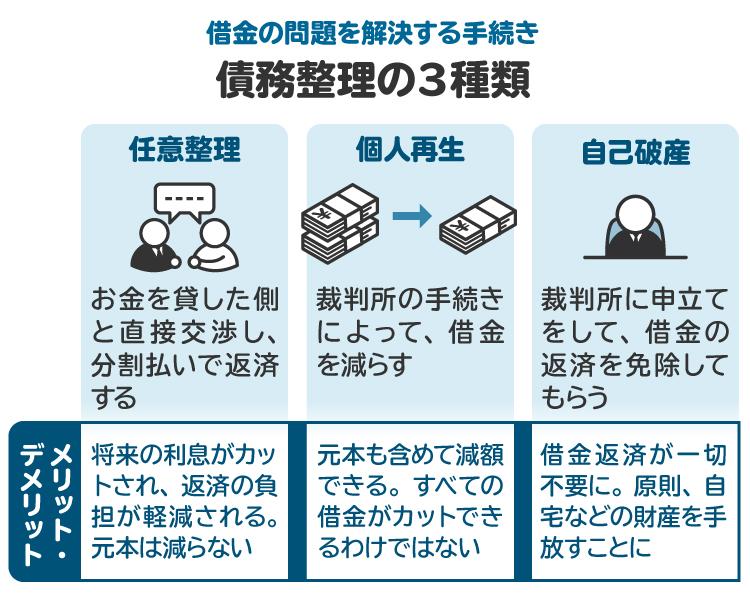

そこで検討すべきなのが債務整理です。債務整理とは、借金の返済が難しくなったときに、負担を軽減する手続きです。債務整理には、主に以下の3つの方法があります。どの手続きが最適かは、収入や借入額、資産状況によって異なるため、弁護士などの専門家への相談が欠かせません。

4-1. 任意整理

任意整理は、裁判所を通さず、弁護士や認定司法書士が貸金業者と直接交渉して、借金の返済条件を見直す手続きです。債務者本人が直接交渉することもできますが、応じない業者も多いため現実的ではありません。

主にこれから支払う予定の利息や滞納してしまった際に発生する遅延損害金のカットに加え、毎月の返済額や返済期間の調整が行われます。手続きの負担が比較的軽く、安定した収入がある人に向いています。

ただし、元本(利息を除いた借入額)そのものが減るわけではないため、あくまで返済の見通しが立つことが前提となります。

4-2. 個人再生

個人再生は、裁判所の手続きを経て、借金を最大で10分の1程度と大幅に減額し、3年から5年をかけて分割返済していく方法です。

住宅ローンのある人でも、条件を満たせばマイホームを手放さずに済む「住宅資金特別条項」という制度も用意されています。

一定の収入があり、減額後の返済を継続できる見込みがある場合に適した手続きと言えます。

4-3. 自己破産

自己破産は、返済が不可能な状況であると裁判所に認められた場合、原則としてすべての借金の支払い義務を免除してもらえる手続きです。

生活に必要な最低限の財産を除き、一定以上の財産は手放す必要があるものの、その後の生活を立て直すための再スタートの手段でもあります。

ただし、税金や養育費など一部の債務は免責の対象外です。また、破産の原因が浪費やギャンブルである場合などは、支払い義務の免除が認められない可能性もあります。

5. 総量規制に引っかかった際に弁護士や司法書士へ相談するメリット

弁護士や司法書士に相談する最大のメリットは、借金問題に対して法律にもとづいた現実的な解決策を示してもらえる点です。状況に応じて適切な債務整理の方法を提案してもらえるだけでなく、自分一人では難しい手続きや交渉、書類作成なども代行してもらえます。

主なメリットは以下のとおりです。

自分の状況に合った債務整理の方法を選べる

貸金業者とのやりとりをすべて任せられる

受任通知の送付によって返済や督促が一時的に止まる

催促の電話や郵便が来なくなり、精神的に落ち着ける

生活再建の見通しが立ちやすくなる

借金の相談は、決して恥ずかしいことではありません。専門家に相談することで、現実的な選択肢が見えてくるケースも少なくありません。最近では無料相談を受け付けている法律事務所も増えており、早めに相談すればできる対応の幅も広がります。

なお、弁護士は債務整理の業務すべてに対応できますが、司法書士は「任意整理は1社あたり140万円以下の借金のみ」「自己破産や個人再生の手続きは、書類作成のみ」の対応となります。

6. 総量規制に関してよくある質問

Q. 年収の3分の1を超えなければ、必ずお金を借りられる?

総量規制は借り入れの上限を設定する基準にすぎず、審査に通ることを保証するものではありません。お金を借りられるかどうかは、信用情報や返済履歴、職業や勤続年数など、さまざまな要素を総合的に見て審査されます。

Q. ローンの審査に通らない理由が総量規制かどうかはわかる?

金融機関は、審査に通らなかった理由を明示しません。そのため、総量規制が原因かどうかを正確に知ることはできません。

ただし、すでに貸金業者から年収の3分の1を超える額を借りている場合には、総量規制の影響である可能性が高いと考えられます。

Q. 総量規制が原因でお金を借りられないときの相談先は?

総量規制が原因でお金を借りられないときは、以下のような専門家や公的機関に相談できます。

・弁護士

・司法書士

・消費生活センター

・日本貸金業協会

・日本司法支援センター 法テラス(一定条件を満たせば無料相談が可能)

特に弁護士や司法書士への早期相談は、解決への第一歩となります。

Q. 法人や個人事業主の借り入れも総量規制の対象になる?

法人名義での借り入れは、総量規制の対象外です。個人事業主の場合も、事業に必要な資金として借り入れるものであれば、総量規制の対象外となります。

そのため、借り入れが事業資金であることを証明する必要があり、申込時に事業計画書などの提出を求められる場合もあります。

Q. スマホアプリによる少額融資も総量規制の対象になる?

アプリの運営元が貸金業者の場合は、総量規制の対象となります。

たとえば、次のようなアプリです。

・LINEポケットマネー

・au PAYスマートローン

・FamiPayローン

一方、銀行が提供する以下のようなサービスは総量規制の対象にはなりません。

・PayPay銀行

・みんなの銀行Loan

・ペイディ

・バンドルカード

7. まとめ 「どこからも借りられない」と感じたときは弁護士に相談を

総量規制とは、借り過ぎによる生活の破綻を防ぐための法律上の仕組みです。年収の3分の1までしか借りられないという制限があり、それを超えて借り入れを重ねようとする行為には、大きな危険が伴います。

「どこからも借りられない」と感じたときは、すでに危険水域に入っているサインです。

総量規制を含む借金問題は、一人で抱え込まず、弁護士や司法書士の適切なサポートを受けることで、再スタートの道が開けます。無理な借り入れに走る前に、まずは相談することが大切です。早めに無料の相談窓口を利用するのがよいでしょう。

(記事は2025年7月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す