目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 個人再生ができないケース

個人再生には、「①申立て」「②手続きの開始」「③再生計画の認可」の3段階においてそれぞれ要件が定められています。次の条件に該当する場合、個人再生の申立てが認められない、またはメリットを受けられない可能性があります。

収入が安定していない

借金を含む債務総額が5000万円を超えている

借金を含む債務総額が100万円以下である

多額の財産を持っている

再生計画案について主要債権者の同意を得られる見込みがない

履行テストで支払いを滞らせた

再生計画案の内容が現実的でない

財産隠しをした

個人再生の費用を準備できない

1-1. 収入が安定していない

継続的な収入が得られる見込みがない場合、個人再生を利用できません。個人再生では、手続きにより減額された借金を計画どおりに返済することが求められるためです。

個人再生には、小規模個人再生と給与所得者等再生という2つの手続きがあります。それぞれ、収入に関する次の条件を満たさなければなりません。

小規模個人再生の場合 | 給与所得者等再生の場合 |

|---|---|

将来において継続的にまたは反復して収入を得る見込みがあること | ・将来において継続的にまたは反復して収入を得る見込みがあること |

小規模個人再生を利用する場合は、再生計画認可後の返済期間中の3年から5年間において、少なくとも3カ月に1回、継続的にまたは反復して返済に必要なだけの収入を得る見込みがあることが必要です。

給与所得者等再生の場合、基本的に会社員や公務員のように毎月安定した収入が見込めることが求められ、過去2年間の年収で20%以上の変動がない実績が基準となります。

1-2. 借金を含む債務総額が5000万円を超えている

借金を含む債務総額が5000万円を超える場合、個人再生を利用できません。手続きを開始する条件の一つとして、債務総額が5000万円以下であることが必要だからです。ただし、以下は総額から除外されます。

住宅ローン

抵当権など、優先的に返済を受けられる別除権を債権者が行使することで完済が見込まれる借金

手続き開始前の罰金

これらを除いた債務総額が5000万円を超える場合には、通常の民事再生か自己破産を選択することとなるでしょう。

民事再生は法人の再生を想定した手続きではあるものの、個人も対象となります。債務総額に上限はありませんが、法人や高額な負債を抱える個人を対象としているため、手続きがより複雑です。

自己破産は、支払い不能なことなどを裁判所に認めてもらい、借金の支払い義務を免除してもらう手続きです。自己破産は無条件に認められるものではなく、借金の支払い義務が免除される一方で、多くの財産が処分の対象となります。

1-3. 借金を含む債務総額が100万円以下である

住宅ローンを除く借金の総額が100万円以下の場合は、個人再生を利用するメリットがほとんどありません。

個人再生では、借金の額に応じた最低弁済額(最低限返済しなければならない金額)が定められており、最低でも100万円は支払わなければなりません。借金の総額が100万円未満の場合は、任意整理を検討するとよいでしょう。

1-4. 多額の財産を持っている

個人再生の手続きでは、詳細な返済計画をまとめた再生計画案を裁判所に提出し、認められる必要があります。

再生計画認可後に最低弁済額は、保有する財産の額を上回る金額でなければなりません。これを「清算価値保障の原則」と言います。

所有する財産が多ければ多いほど、弁済額が高くなる可能性があります。そのため、多額の資産を持っている、近い将来高額な資産を受け取る予定がある場合は、個人再生の利用は慎重に検討したほうがよいでしょう。

なお、自宅不動産については、住宅ローンの支払いが残っている場合は、不動産の評価額から未返済の残高を引いた額が清算価値となります。

1-5. 再生計画案について主要債権者の同意を得られる見込みがない

再生計画案について、主要な債権者(銀行や消費者金融などのお金を貸した側)の同意を得られる見込みがない場合は、小規模個人再生の利用が困難となるでしょう。

小規模個人再生では、再生計画案について債権者による書面決議があります。議決要件は、積極的な反対意見が半数に満たず、かつ、その議決権総額の半額以下である場合となっています。そのため、個人再生に反対をしている大口の債権者がいる場合などには、再生計画案が否決される可能性があります。

否決される可能性が高い場合には、書面決議のない給与所得者等再生を選択する余地があります。しかし、収入から税金や社会保険料などを差し引いた可処分所得によっては返済額が増える可能性があります。

給与所得者等再生による返済額を履行できる見込みがない場合には、自己破産を検討せざるを得ないでしょう。

1-6. 履行テストで支払いを滞らせた

多くの裁判所では、再生計画認可後にきちんと支払いができるかどうかを確認するため、履行テストが行われます。履行テストでは、指定の期日までに指定の金額を個人再生委員が指定した口座へ確実に振り込めるかどうかがチェックされます。

この履行テストで支払いを滞らせると、返済の見込みがないものとして再生計画が不認可となる可能性が高いでしょう。履行テストは継続的な返済能力をチェックする目的で行われるため、滞納だけでなく、テスト期間中に出金をしたり、数カ月分をまとめて入金したりした場合も、再生計画が不認可となる可能性があります。

1-7. 再生計画案の内容が現実的でない

収入に比べて毎月の支払い額が多すぎるなど現実味のない再生計画を提出すると、個人再生が認められない可能性が高くなります。

不認可となると、裁判所によって廃止決定がなされます。場合によっては、裁判所の職権で自己破産の手続きが開始されることもあるため、弁護士に相談して現実的な返済計画を立てましょう。

1-8. 財産隠しをした

財産目録に記載すべき財産を記載せず、または不正の記載をした場合には、裁判所によって再生手続きが廃止される可能性があります。

1-9. 個人再生の費用を準備できない

手続きに必要な費用を納付できない場合、申立てが棄却されます。申立て費用は裁判所によって異なりますが、おおむね次のとおりです。

再生委員が選任されない場合:3万円程度

再生委員が選任される場合:18万円~30万円程度

個人再生の手続きを弁護士に依頼する場合には、弁護士費用もかかります。弁護士費用の相場は合計50万円から60万円程度で、内訳は次のとおりです。

【個人再生における弁護士費用の内訳】

着手金 | 30万円程度~ |

|---|---|

報酬金(住宅ローン条項あり) | 20万円程度~ |

報酬金(住宅ローン条項なし) | 30万円程度~ |

これらの費用を捻出できない場合、個人再生の利用をあきらめざるを得ないケースもあるでしょう。

2. 個人再生ができない場合の対処法

個人再生が利用できない場合の対処法は主に3つあります。

2-1. 収入を安定させる

安定収入を得られていない場合は、可能であれば就職活動に励みましょう。

パートやアルバイトではなく、正社員や契約社員として就職することで、毎月の安定した収入を確保しやすくなります。

個人事業主で収入が不安定な場合は、副業を始めることで収入の柱を増やせます。たとえば、フリーランスの仕事や、在宅ワークなどを活用すると、リスク分散が可能です。ただし、副業による収入の継続性も重要であるため、短期間の仕事ではなく、長期的に収益を得られるものを選ぶのが望ましいでしょう。

2-2. 時間をかけて費用を積み立てる

申立て費用や弁護士費用の準備が難しい場合は、時間をかけて積み立てることも1つの方法です。

たとえば、毎月3万円ずつ積み立てると、1年で約36万円になり、申立て費用をまかなえます。申立て前から積み立ての練習をすることで、履行テストにも備えられます。

弁護士事務所によっては分割払いに対応している場合もあります。費用の準備が難しいと感じたら、一度相談してみましょう。

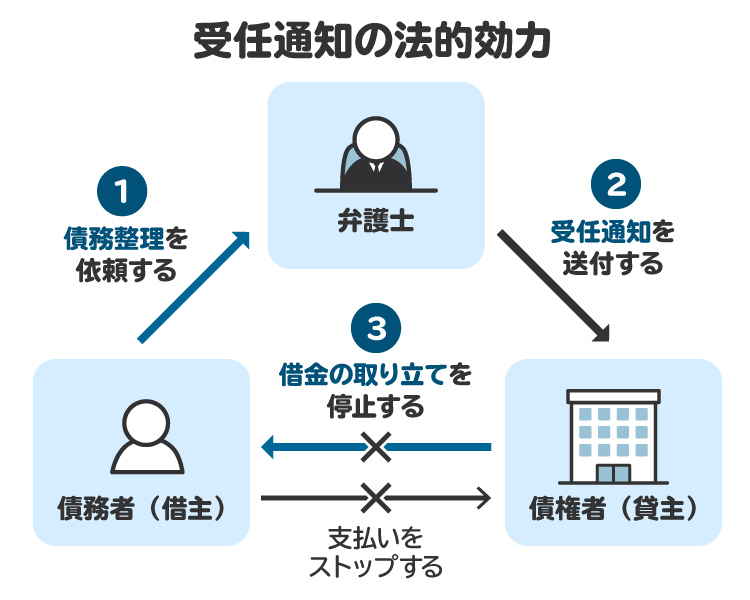

弁護士への依頼後は、受任通知の発送により借り入れ先からの取り立てが止まるため、これまで借金の返済に充てていたお金を積み立てに回せます。この結果、想定よりも早く積み立てが完了し、個人再生を早期に申立てられるかもしれません。

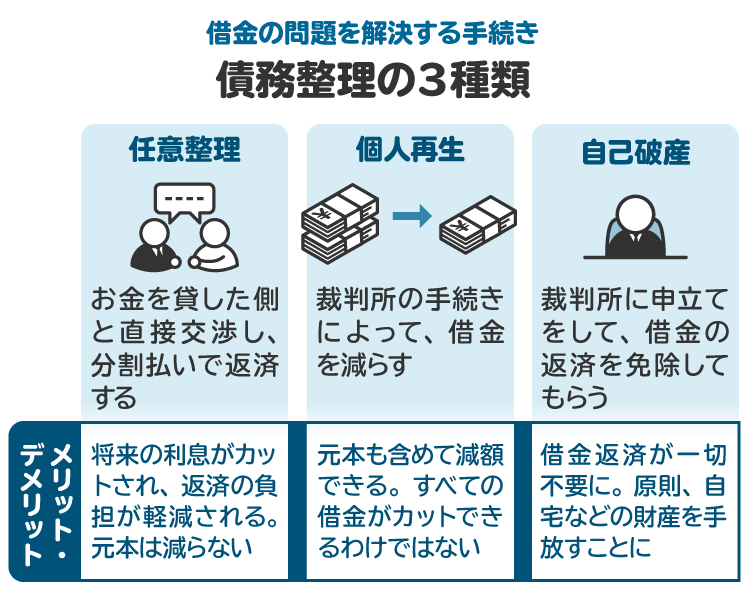

2-3. 別の方法で債務整理(任意整理や自己破産)を行う

借金の総額が100万円以下の場合には、任意整理による解決をめざす方法もあります。任意整理は、銀行や消費者金融などの債権者と直接交渉し、借金の返済方法を変更する手続きです。個人再生に比べると弁護士費用も比較的低い金額に収まり、裁判所に納める費用も発生しないため、少ない負担で借金問題を解決できる可能性があります。

個人再生による減額幅では借金を完済できる見込みがない場合には、自己破産を検討しましょう。自己破産が裁判所に認められると、税金や養育費など免除の対象とならない債務(非免責債権)を除く借金の返済義務を免除してもらえます。ただし、自己破産では原則として一定の財産が処分されるため、マイホームの維持はあきらめなければなりません。

3. 個人再生について弁護士に相談するメリット

個人再生に関して弁護士に相談するメリットのうちで大きなものが、本当に個人再生が最適な選択肢かを判断してもらえる点です。自己破産や任意整理と比較し、それぞれのメリットとデメリットを説明してもらうことで、自分にとって最善の方法を選べます。

また、手続きの流れや必要な準備について具体的に教えてもらえるため、どのような書類を用意すべきか、スケジュール感をつかめます。さらに、借金の減額見込みを試算してもらうことで、個人再生によってどの程度負担が軽減されるのかを事前に把握できます。

手続きを進める最適なタイミングについてもアドバイスを受けられます。収入の変動や家計の状況を考慮し、いつ申立てをするのがよいかを判断できるでしょう。

家族や職場への影響についても相談できるため、周囲に知られずに手続きを進められる可能性もあります。

弁護士への相談は、個人再生を成功させる第一歩となります。不安がある場合は、まずは相談してみることをお勧めします。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

4. 個人再生ができないケースに関してよくある質問

Q. 個人再生の成功率は?

日本弁護士連合会(日弁連)が2020年に実施した調査によると、個人再生の申立てがあった案件のうち、91.70%が認可決定で終結しています。これは、個人再生の手続きが適切に進められれば、約9割以上のケースで裁判所から認可を受けられることを示しています。

ただし、すべての申立てが認められるわけではなく、返済計画の実現可能性や必要書類の不備などによって、手続きが途中で終了することもあります。成功率を高めたいと考えるのであれば、弁護士に相談しながら適切に手続きを進めることが重要です。

Q. 専業主婦や専業主夫、パートでも個人再生はできる?

収入がない専業主婦や専業主夫、または無職の人は個人再生を利用できないでしょう。個人再生を利用するためには、申立人本人が継続的に安定した収入を得ている必要があるためです。

パートやアルバイトでも継続的に安定した収入を得られる場合は、個人再生を利用できる可能性があります。しかし、これらの雇用形態は、収入が月によって変動するケースが多いです。再生計画認可後の3年から5年間、少なくとも3カ月に1回、返済に必要なだけの収入を得る見込みがなければ、個人再生の利用は難しいでしょう。

Q. 個人再生の財産調査はどこまで調べられる? 財産を隠すとバレる?

個人再生では、裁判所や再生委員によって財産の詳細な調査が行われます。特に、預貯金通帳や給与明細、不動産の登記情報、車の所有状況などを細かく確認されるため、財産を隠すことは極めて難しいでしょう。

もし財産を故意に隠したことが発覚した場合、裁判所に個人再生の手続きを廃止される可能性があります。さらに、悪質な財産隠しと判断されると、詐欺再生罪にあたるとして、10年以下の懲役または1000万円以下の罰金が科せられるおそれもあります。

Q. 一度個人再生に失敗したあと、再度申し立てることはできる?

個人再生に失敗した場合でも、再度の申し立てが可能です。

小規模個人再生の場合は、二度目の申立てで債権者の決議と裁判所の認可が得られれば、借金の減額を実現できるでしょう。

給与所得者等再生の場合は、過去の給与所得者等再生から7年が経過していなければ再申立てができません。

再度申し立てる際には、失敗した原因を分析し、改善策を講じることが重要です。弁護士に相談し、再生計画の見直しや債権者との交渉方法を検討することで、成功の可能性を高められるでしょう。

5. まとめ 個人再生ができない可能性がある場合は弁護士に相談を

個人再生ができない場合、収入の不安定さや借金総額の超過、再生計画案の不備など、さまざまな要因が考えられます。

しかし、これらの問題には対応策があります。安定した収入を確保したり、費用を積み立てることで申立てに必要な準備を整えたりするほか、債務整理の別の方法を選ぶことも一つの手段です。

個人再生が利用できない場合でも、専門家のアドバイスを受けて適切な解決策を見つけることが重要です。弁護士に相談し、自分の状況に最適な方法を選びましょう。

(記事は2025年6月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す