目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 総量規制とは?

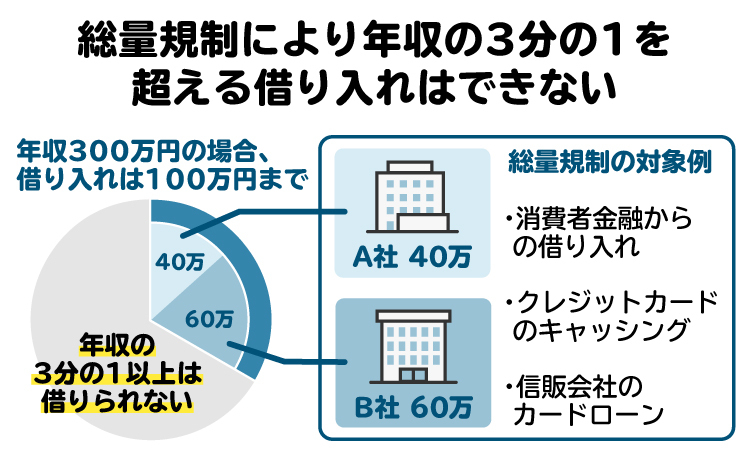

「総量規制」とは、貸金業者が個人の利用者に対して貸し付けるお金の総額を、年収の3分の1までに制限するルールです。貸金業法で定められており、借り過ぎによって返済困難となることを未然に防ぐ目的があります。

1-1. 総量規制=貸金業者からの借り過ぎを防ぐためのルール

収入に見合わないほど多額のお金を借りると、将来的に返せなくなるリスクが高まります。

特に消費者金融などの貸金業者は、銀行などに比べると審査が緩やかな傾向にあります。お金が足りなくなるたびに複数の貸金業者から借り続け、借金がどんどん膨らんでしまう「多重債務」が社会問題となっていました。

そこで、2006年に施行された貸金業法改正によって総量規制が導入され、貸金業者が個人の利用者に貸せるお金の総額が年収の3分の1までに制限されました。安易な借り過ぎを未然に防止し、利用者が返済困難に陥る事態を防ぐ効果が期待されます。

1-2. 総量規制の対象となるローン

総量規制の対象となるのは、貸金業者が個人に対して行う貸し付けです。「貸金業者」とは、金融庁長官または都道府県知事の登録を受けて貸金業を営む事業者を言います。

たとえば「消費者金融」と呼ばれるアイフル・アコム・プロミス・レイクなどの会社や、クレジットカードのキャッシング枠を提供するカード会社は貸金業者に該当します。これらの貸金業者が提供するローンやキャッシングには、原則として総量規制が適用されます。

ただし後述するように、貸金業者が行う「除外貸付」と「例外貸付」については、総量規制が適用されません。

1-3. 総量規制の適用例

総量規制は、貸金業者が個人の利用者に対して貸せる額を年収の3分の1までに制限する制度です。「1社当たり年収の3分の1まで」ではなく、すべての貸金業者からの借入額の合計が年収の3分の1までに制限されます。ここでいう「年収」とは、税金や社会保険料などを控除する前の額面を指します。給与収入のみである場合は、源泉徴収票の「支払金額」が年収に当たります。

たとえば、年収600万円の人は、貸金業者から借りられる上限額は200万円(除外貸付・例外貸付を除く)です。この人が、貸金業者のA社・B社・C社からそれぞれ60万円ずつ借りている場合、借入総額は180万円です。そのため、さらにD社から追加で借りる場合、上限は残りの20万円となります。

ただし実際には、総量規制の上限までお金を借りられるとは限りません。各貸金業者が審査を行った結果、借入可能額が少なく抑えられることもあります。

2. 総量規制に抜け道はある?適用されないローンなどを紹介

総量規制が適用されるのは、貸金業者が行う個人向けの貸し付けのみです。それ以外のローンなどのサービスには、総量規制は適用されません。たとえば以下のローンなどは、総量規制の対象外です。

2-1. 銀行や信用金庫などのローン

貸金業者以外の事業者が提供するローンには、総量規制は適用されません。

たとえば、以下のような金融機関は貸金業者には該当せず、総量規制の対象外です。

銀行(貸金業の登録ではなく、銀行業の免許を受けて営業している)

信用金庫・信用組合

労働金庫(ろうきん)

JAバンク(農協系金融機関)

2-2. 個人や会社などからの借り入れ

業として(=反復継続して)貸し付けを行うには貸金業の登録などを要しますが、個人的な信頼関係などに基づいて1回限りの貸し付けを行うことは、貸金業の登録などを受けなくても認められます。たとえば親族に対してお金を貸したり、会社が従業員に対して生活費を貸し付けたりすることは可能です。

貸主である個人や会社は貸金業者ではないので、その借り入れには総量規制が適用されません。

2-3. 生命保険の契約者貸付

解約返戻金がある生命保険の契約者は、解約返戻金額の範囲内で、保険会社からお金を借りることができます。これは「契約者貸付」と呼ばれるものです。

生命保険の契約者貸付は、保険会社が固有の業務として行っています。保険会社は貸金業者ではないので、生命保険の契約者貸付に総量規制は適用されません。

2-4. クレジットカードのショッピング利用

クレジットカードのショッピング利用に総量規制は適用されません。ショッピング利用は一時的な立替払いであり、貸し付けには当たらないからです。

一方、クレジットカードのキャッシングは、カード会社が貸金業者として行う貸し付けであるため、総量規制の対象となります。

2-5. 法人向けのローン

借主が法人であるローンには、貸主が貸金業者であっても総量規制が適用されません。総量規制の対象となるのは、借主が個人の場合のみです。

2-6. 消費者金融のローンのうち、除外貸付または例外貸付に当たるもの

消費者金融が行う貸し付けの中でも、「除外貸付」または「例外貸付」に当たるものについては、例外的に総量規制が適用されません。

3. 総量規制の合法的な抜け道1|除外貸付

「除外貸付」とは、貸金業者が行う貸し付けのうち、高額になることが多いため「年収の3分の1」という上限規制になじまないものを言います。

除外貸付に該当する借り入れは、総量規制の計算には含まれません。たとえば、年収600万円の人が除外貸付で150万円を借りていても、その150万円は借入残高にカウントされません。そのため、別で貸金業者から200万円(=600万円×1/3)まで借りることができます。除外貸付に当たるのは、以下に挙げるローンです。

3-1. 不動産の購入等のためのローン(住宅ローンなど)

不動産の建設・購入・改良のためのローンは除外貸付とされており、総量規制が適用されません。たとえば、モーゲージバンクなどの貸金業者が提供する住宅ローンや、建物の建設中に利用できる「つなぎ融資」などは除外貸付に当たります。

3-2. 自動車を購入するためのローン

自動車購入のためのローンのうち、購入する自動車に所有権留保を設定するものは除外貸付に該当します。

「所有権留保」とは、ローンの完済まで自動車の所有権を債権者(貸金業者など)か販売業者(カーディーラーなど)に形式上残す担保権です。ローンの返済が滞ったときは、債権者または販売業者は自動車を引き上げることができます。

なお、所有権留保が設定されない無担保の自動車ローンは除外貸付に当たらないため、総量規制の対象となります。

3-3. 高額療養費に充てるためのローン

借主本人または借主と生計を一にする親族の高額療養費に充てるためのローンは除外貸付に当たり、総量規制の対象外です。

「高額療養費」とは、健康保険で定められている自己負担限度額を超えた医療費のことです。後日その超過分が払い戻される仕組みですが、それまでは一時的に自分で立て替える必要があります。

この立て替え費用のために借りるローンは、医療費の支払いが確実に発生し、後で返ってくる性質のものであり、生活費などの通常の借り入れとは性質が異なるため総量規制の対象外です。

3-4. 有価証券を担保とするローン

有価証券を担保とするローンであって、金額がその有価証券の時価の範囲内であるものは除外貸付に当たり、総量規制の対象外となります。

たとえば、多くの証券会社は貸金業の登録を受けており、主に富裕層をターゲットとして「有価証券担保ローン」を提供しています。保有している株式・債券・投資信託などを担保にお金を借りられるというもので、総量規制の対象になりません。

3-5. 不動産(自宅などを除く)を担保とするローン

不動産(借地権を含む)を担保とするローンのうち、担保物が居宅やその敷地など生計を維持するために不可欠な不動産でないものは除外貸付に当たり、総量規制の対象外とされています。

なお、自宅を担保とする場合は上記の要件に該当しませんが、自宅そのものの建設や購入のために借りる住宅ローンは除外貸付に当たります。

3-6. 不動産の売却代金で返済する予定のローン

借主が所有する不動産(借地権を含む)の売却代金で返済する予定のローンであって、借入額が不動産の価格の範囲内であるものは原則として除外貸付に当たり、総量規制が適用されません。

ただし、借主の生活に支障を来すと認められる場合は除外貸付に当たらず、総量規制の対象となります。

4. 総量規制の合法的な抜け道2|例外貸付

「例外貸付」とは、貸金業者が行う貸し付けのうち、顧客の利益の保護に支障を生ずることがないため総量規制の対象外とされているものを言います。

除外貸付と異なり、例外貸付の額は、総量規制との関係で借入残高に算入されます。

たとえば、年収600万円の人がすでに貸金業者から総量規制の対象となるローンを150万円借りているとします。上限の200万円まではあと50万円であるところ、例外貸付であれば50万円を超えて借りることができます。

ただし、50万円以上の例外貸付を追加で借りた場合は、すでに借りていた150万円と合わせて上限の200万円に達するため、総量規制の対象となるローンを新たに借りることはできなくなります。

例外貸付に当たるのは、以下に挙げるローンです。

4-1. 債務者にとって有利な条件での借り換え(おまとめローンなど)

借主がすでに負担している債務を弁済するためのローン(=借り換え)のうち、以下の要件をすべて満たすものは例外貸付に当たり、総量規制の上限に達していても借りられます。

1カ月当たりの支払額が増えない

支払総額が増えない

新たな担保を提供させない

既存の担保の条件を、顧客にとって不利益に変更しない

保証の条件を、保証人にとって不利益に変更しない

なお、貸金業者またはみなし貸金業者からの借金のみを借り換える場合は、異なる要件が適用されることがあります。

4-2. 緊急に必要な費用に充てるためのローン

借主本人や同じ家計で暮らす家族の医療費のために借りるローンは、除外貸付に当たらない場合でも「例外貸付」として扱われ、総量規制の上限に達していても借りることができます。

また、海外で急に必要になった費用や、社会通念上緊急に必要と認められる支払い(=特定費用)に充てるローンも、「借入額が10万円以下」「返済期間が3カ月以内」という条件を満たせば例外貸付となり、総量規制の枠を超えていても利用可能です。

4-3. 配偶者との合計年収の3分の1以下のローン(配偶者の同意が必要)

借主の配偶者が同意している場合に限り、借主と配偶者の合計年収の3分の1に達するまでのローンは例外貸付に当たり、借主本人の総量規制の上限に達していても借りられます。

たとえば借主の年収が600万円だとすると、総量規制の上限は200万円(=600万円×1/3)です。しかし、年収300万円の配偶者の同意があれば、300万円(=900万円×1/3)までは例外貸付として借りることができます。

4-4. 個人事業主向けローン

借主が個人事業主である場合、以下の要件をいずれも満たす場合に限って例外貸付に当たり、総量規制の上限に達していても借りることができます。

・実地調査や直近の確定申告書の確認などにより、事業の実態が確認されていること

・事業計画、収支計画および資金計画に照らし、返済能力を超えないこと

なお、事業計画・収支計画・資金計画に関する審査は、借入額が100万円以下のときは簡略化されます。

4-5. つなぎ資金のローン

銀行や信用金庫などの金融機関から正式な融資を受けるまでの「つなぎ」として、貸金業者から一時的にお金を借りることがあります。この「つなぎのためのローン」は、返済期間が1カ月以下の場合に限って例外貸付となり、総量規制の上限に達していても借りることができます。

ただし、「金融機関からの融資を確実に受けられる」と認められなければなりません。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

5. 総量規制の抜け道を使って借り入れをするリスク

総量規制が適用されない方法でお金を借りられるとしても、資金不足の状況に対する根本的な解決策にはなり得ません。いわば「抜け道」を使って借り入れをすることには、以下のリスクが伴う点に十分注意しましょう。

5-1. 借り過ぎると返済困難に陥りやすい

総量規制が適用されないとしても、借金である以上は返済しなければなりません。収入に見合わない額を借りてしまうと、返済困難になるリスクが高まります。借入額は、無理なく返済できる範囲内に抑えましょう。

5-2. 自転車操業状態では、借金問題を根本的に解決できない

借金を返すために別のところから借金をする状態は、俗に「自転車操業」と呼ばれています。自転車操業では借金の元本は一向に減らないので、完済は見通せません。返済が苦しいなら、債務整理などによる解決を図りましょう。

5-3. 返済を滞納すると「ブラックリスト入り」する

借金の返済を2〜3カ月以上滞納すると、その事実が個人信用情報機関に登録されます。これは「ブラックリスト入り」と呼ばれており、ローンやクレジットカードが利用できなくなるなどの不利益が生じます。

ブラックリスト入りを避けたいなら、借金の返済を滞納してはなりません。そのためには、収入に見合わない高額の借り入れは避けるべきです。

5-4. 闇金などの違法業者に要注意

貸金業の登録を受けることなく、違法に貸金業を行う業者は「闇金」と呼ばれます。

闇金は、正規の業者から借り入れができず、お金に困っている人をターゲットにお金を貸します。そして、法外な高金利による利息を請求してきます。支払えなくなると暴力的な取り立てを受けたり、違法行為をするよう強要されたりするおそれがあります。絶対に闇金からお金を借りてはいけません。

正規の貸金業者であれば、金融庁のウェブサイト上で検索することができます。ローンの勧誘をしてきた業者を検索してもヒットしないときは、闇金である可能性を疑いましょう。

6. 総量規制に引っかかって借り入れができないときに、やってはいけないこと

総量規制の上限に達していてローンを利用できず、お金に困っているとしても、以下のようなことはリスクが高いので避けるべきです。

6-1. 他人の名義を勝手に使って借り入れをする

家族など他人の名義を勝手に使って、消費者金融などの貸金業者からお金を借りてはいけません。後で本人との間でトラブルになる可能性が高いうえに、詐欺罪などによって処罰されるおそれもあります。

6-2. クレジットカードのリボ払いを過度に利用する

クレジットカードのリボ払いをすると、利用額にかかわらず月々の支払額が一定になります。高額の買い物をした月でも支払額を抑えられますが、手数料が高いのが難点です(年利15~18%程度)。

リボ払いを利用し過ぎると、手数料の負担が重くなり、完済が難しくなってしまいます。

6-3. クレジットカードを現金化する

クレジットカードの「現金化」とは、クレジットカードのショッピング枠を利用して現金を手に入れることを指します。以下のような手法が典型例です。

・クレジットカードを用いて無価値の商品を高額で購入し、キャンペーンなどと称して手数料を控除した額のキャッシュバックを受ける。

・クレジットカードを用いて高額で購入した商品を、売主の業者に対してすぐに転売し、手数料を控除した額の支払いを受ける。

クレジットカードの現金化は、カード会社の利用規約に違反するため、強制解約の原因となります。また、一時的にお金を得られたとしても、最終的には高額の手数料分が赤字となるため、お金が足りない状況に対する解決にはなりません。

6-4. SNSやネット掲示板の「即日融資」に申し込む

インターネット上のSNSや掲示板などで募集されている「即日融資」は、そのほとんどが闇金などの違法業者によるものです。どんなにお金に困っていても、SNSやネット掲示板を通じてお金を借りるのはやめましょう。

7. 借金でどうしても生活が苦しいときの対処法

借金の返済負担が重く、生活費が圧迫されていて苦しいときは、以下の方法などを検討してみましょう。

7-1. 家計を見直して支出を減らす

まずは月々の支出を洗い出して、無駄な支出を減らせないかどうかを検討します。たとえば、以下の点を見直してみましょう。

家賃をもっと下げられないか

外食を減らせないか

使っていないサブスクはないか

電気代やスマホ代は適切か

主に固定費を見直すことで、継続的に節約効果を得ることができます。

7-2. 副業などで収入を増やす

収入を増やすことができれば生活は楽になり、借金返済に充てるお金も捻出できます。最近では単発のアルバイトを探せるアプリや、仕事を依頼したい人と受注したい人をマッチングするクラウドソーシングサイトなどが充実しているので、それらを試すのも選択肢の一つです。

7-3. 親族に相談して援助を受ける

経済的に余裕のある親族がいる場合は、お金に困っていることを伝えて援助を頼んでみましょう。困っているときに親族を頼ることは、決して恥ずかしいことではありません。

7-4. 公的支援制度を活用する

自治体の窓口などでは、お金に困っている人が利用できる公的支援制度の案内を行っています。たとえば以下のような公的支援制度が設けられているので、利用できるかどうか問い合わせてみましょう。

公的支援制度の名称 | 概要 | 申請窓口 |

|---|---|---|

生活福祉資金貸付制度 | 低所得世帯・障害者世帯・高齢者世帯向けの貸付制度 | 自治体の社会福祉協議会 |

臨時特例つなぎ資金貸付制度 | 失業などによって住居を失い、 生活の維持が困難になっている人向けの貸付制度。 生活保護や貸付制度の申請中に利用できることがある | 自治体の社会福祉協議会 |

母子父子寡婦福祉資金貸付金制度 | 母子家庭・父子家庭・寡婦を対象とする貸付制度 | 自治体の福祉事務所 |

雇用保険の基本手当 | 失業者を対象とする給付 | ハローワーク(公共職業安定所) |

生活保護 | 自力で十分な収入を得られず、 親族からの援助も受けられない人のための給付 | 自治体の福祉事務所 |

住宅確保給付金 | 失業者などが住居を確保するための給付 | 自治体の生活困窮者自立相談支援機関 |

7-5. 債務整理をする

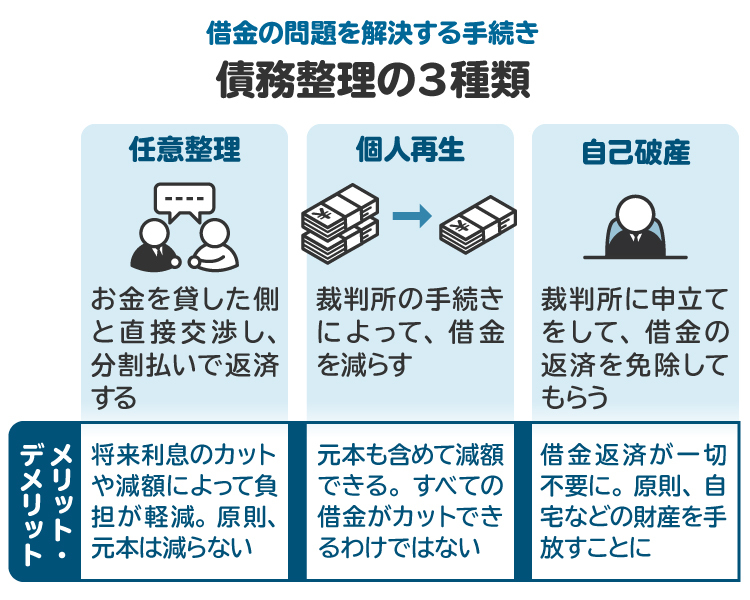

借金の返済が大変で困っているなら「債務整理」が根本的な解決策になり得ます。債務整理は、借金を軽減する手続きです。主に「任意整理」「個人再生」「自己破産」の3種類があります。

任意整理:債権者と交渉して、利息・遅延損害金のカットや返済期間の延長などを認めてもらう。

個人再生:裁判所を通じて債務を減額してもらう。自宅の処分を回避できる制度がある。

自己破産:裁判所を通じて債務を免責してもらう。高額の財産は処分されるが、借金などはゼロになる。

状況に合った適切な方法で債務整理を行えば、借金問題を根本的に解決できます。借金の返済が苦しいなら、債務整理を検討しましょう。

8. 借金が膨らんだとき、弁護士や司法書士に相談するメリット

借金問題を根本的に解決できる債務整理については、弁護士や司法書士が相談を受け付けています。どのような方法や進め方が適しているかについてアドバイスを受けられるほか、正式に依頼すれば債務整理に関する対応を任せることもできます。

司法書士が対応できるのは、1社当たり140万円以下の任意整理と、個人再生・自己破産について裁判所に提出する書類の作成に限られます。一方、弁護士であれば債務整理全般について対応可能です。

借金問題を深刻化させないためには、早期に弁護士や司法書士へ相談することが大切です。「債務整理のとびら」を活用して、信頼できる弁護士や司法書士を見つけてください。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

9. 総量規制の抜け道に関するよくある質問

Q. 年収証明が不要な少額ローンなら、総量規制を超えても借りられる?

1つの貸金業者からの借入額が50万円以下であり、かつすべての貸金業者からの借入額の合計が100万円以下である場合には、原則として収入証明書の提出を求められません。この場合、総量規制を超えてもお金を借りられることがあります。

ただし、仮にお金を借りられたとしても、総量規制を超えている場合は借り過ぎであって返済困難になるリスクが高いので、十分ご注意ください。

Q. 総量規制を超えてお金を借りたいときは、どこに相談すべき?

銀行や信用金庫などの総量規制が適用されない事業者に相談するか、除外貸付または例外貸付について貸金業者に相談してみましょう。ただし、借り過ぎると返済困難になるおそれがあるので注意してください。

Q. 総量規制が将来的に緩和される可能性はある?

法改正の可能性を完全に否定することはできませんが、借り過ぎを防止するという総量規制の趣旨を考慮すると、実際に規制緩和が行われる可能性は低いと思われます。

Q. 総量規制の対象外ローンを滞納した場合も、ブラックリスト入りする?

銀行や信用金庫のローン、貸金業者の除外貸付・例外貸付などの返済を滞納した場合でも、個人信用情報機関に事故情報が登録されます(=ブラックリスト入り)。

これに対して、個人や勤務先などの個人信用情報機関に加盟していない者からお金を借りている場合は、返済を滞納してもブラックリスト入りしません。

10. まとめ 総量規制の抜け道はあるが利用しない方が安全

総量規制の上限に達していても、銀行や信用金庫のローン、貸金業者の除外貸付や例外貸付などは利用できます。ただし、借り過ぎると返済困難になるリスクが高いので、収入に見合わない額の借り入れは避けましょう。

借金の返済が苦しいなら、弁護士や司法書士に相談して債務整理を行うのがおすすめです。「債務整理のとびら」には、借金問題について相談できる弁護士や司法書士が多数登録されているので、ぜひご活用ください。

(記事は2026年1月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す