目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. そもそもブラックリストとは

よく借金の文脈で「ブラックリストに載る」という表現が使われることがあります。まずは、ブラックリストがどのようなものかご説明します。

1-1. 信用情報に金融事故の記録が残っていること

「ブラックリストに載る」とは、信用情報に事故情報が記録された状態のことを指します。実際に「ブラックリスト」というリストがあるわけではありません。

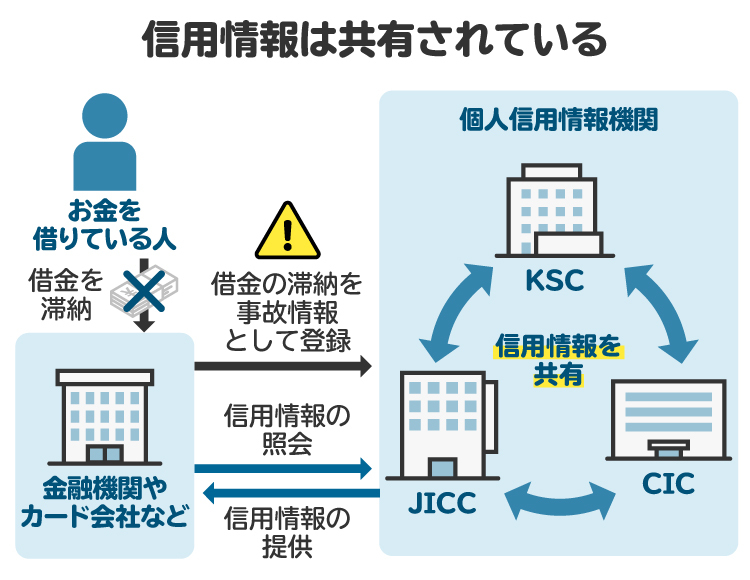

個人の借り入れに関する契約や返済状況などは、信用情報機関が管理する信用情報に記録されます。事故情報とは、借金の延滞や債務整理などのネガティブな記録を指します。これらの情報は、金融機関などで共有されます。

1-2. ブラックリストに載るとできなくなる行為

金融機関や貸金業者は、審査の際に信用情報を参照します。事故情報が記録されたブラックリストの状態だと審査に通りにくくなり、次のような行為ができなくなります。

新たな借り入れ

新たなクレジット契約・クレジットカード利用

新たなローン契約(住宅ローンや車のローンなど)

クレジットカードとひもづいたETCカードの利用

携帯電話の分割購入

他人の借金の保証人になること

基本的に信用情報に基づいて審査が行われるものは、利用できないと考えられます。

2. 信用情報機関に事故情報が登録される条件

借金の滞納や債務整理の利用などがある場合、信用情報に事故情報が登録されます。以下では、信用情報に事故情報が登録される条件を解説します。

2-1. 61日以上~3カ月程度の借金滞納

一般的に、61日以上または3カ月以上の延滞があると、信用情報機関に事故情報として登録されます。たとえば、信用情報機関の株式会社シー・アイ・シー(CIC)では「61日以上または3カ月以上」、日本信用情報機構(JICC)では「3カ月以上」支払いが延滞すると、事故情報として記録されます。

延滞が事故情報として登録された後に返済を再開しても、過去に延滞した記録は一定期間残り続けます。

2-2. クレジットカードの強制解約を受けた

クレジットカード会社によって契約を強制的に解除された場合も、事故情報として記録が残ります。強制的な契約解除の原因は、利用残高の長期延滞や、何らかの規約違反に該当する行為をしたことなどが多いです。

2-3. 保証会社によって代位弁済が行われた

借金をした本人が返済できなくなった場合、保証会社が代わりに返済を行うことを「代位弁済」と言います。たとえば、住宅ローンを滞納したことで、保証会社が代わりに金融機関に支払いを行うケースなどが挙げられます。この代位弁済が行われた場合も、借金が返済できなかった事故情報として登録されます。

2-4. 債務整理をした

債務整理とは、法律に基づき借金を減額・免除できる手続きのことです。任意整理、個人再生、自己破産といった債務整理を行うと、事故情報として登録されます。これは、債務整理によって当初の約束どおりに借金を返済しなかったと判断されるためです。

債務整理の方法や信用情報機関によって登録期間は異なります。

・任意整理:完済などから5年程度

・個人再生:完済などから5年程度、もしくは手続開始決定から7年程度

・自己破産:免責確定から5年程度、もしくは破産手続開始決定から7年程度

3. 自分がブラックリスト入り状態か確認する方法

自分が「ブラックリスト」に登録されているかもしれないと感じた場合、信用情報機関に情報開示を請求することで自分の信用情報を確認できます。開示結果をもとに、延滞履歴や債務整理の記録などが記載されていないかを確認しましょう。

3-1. ブラックリストの確認先の信用情報機関は3つ

信用情報機関は以下の3つがあり、機関ごとに開示請求の仕方が異なります。

株式会社シー・アイ・シー(CIC) | 株式会社日本信用情報機構(JICC) | 全国銀行個人信用情報センター(KSC) | |

|---|---|---|---|

主な加盟店 | クレジットカード会社、 信販会社、携帯電話会社など | クレジットカード会社、消費者金融、 携帯電話会社など | 銀行、信用金庫、信用保証協会、 日本学生支援機構(奨学金)など |

登録される情報 | 本人識別情報、申込情報、 取引情報、返済状況、延滞、 債務整理など | 本人識別情報、申込情報、 取引情報、返済状況、延滞、 債権譲渡、解約、債務整理など | 本人識別情報、照会情報、 取引情報、返済状況、延滞、 代位弁済、解約、官報情報など |

延滞の登録期間 | 完済などから5年程度 | 完済などから5年程度 | 完済などから5年程度 |

情報開示請求の方法 | 郵送、インターネット | スマホアプリ、郵送 | インターネット、郵送 |

3-2. まずはどの信用情報機関に登録されているか確認

延滞などの事故情報がどの信用情報機関に登録されているかは、おおまかに業界ごとに分かれています。ただし、企業によっては複数の信用情報機関に情報を登録しているケースもあります。具体的な加盟会員については、各機関のHPから確認することができます。

・株式会社シー・アイ・シー(CIC)

・株式会社日本信用情報機構(JICC)

・全国銀行個人信用情報センター(KSC)

各信用情報機関の主な加盟会員は以下のとおりです。

クレジットカード・信販会社 | 楽天カード、PayPayカード、三井住友カード、JCB、ジャックスなど |

|---|---|

携帯電話会社 | NTTドコモ、auフィナンシャルサービス、ソフトバンクなど |

消費者金融 | SMBCコンシューマーファイナンス(プロミス)、アイフル、アコムなど |

銀行 | 三菱UFJ銀行、みずほ銀行、三井住友銀行など |

その他 | Paidy、GMOペイメントサービスなど |

クレジットカード・信販会社 | 楽天カード、PayPayカード、三井住友カード、JCB、ジャックスなど |

|---|---|

携帯電話会社 | NTTドコモ、ソフトバンクなど |

消費者金融 | アコム、プロミス、レイク、アイフル、SMBCモビット、フクホーなど |

銀行 | 三菱UFJ銀行、みずほ銀行、三井住友銀行、楽天銀行、 SBI新生銀行、auじぶん銀行、PayPay銀行など |

銀行 | 三菱UFJ銀行、みずほ銀行、三井住友銀行、楽天銀行、 りそな銀行、SBI新生銀行、auじぶん銀行、PayPay銀行など |

|---|---|

信用金庫・信用保証協会 | 東京信用金庫、東京信用保証協会、大阪信用金庫、大阪信用保証協会など |

その他 | 日本学生支援機構など |

これらの信用情報機関は相互に情報をやり取りしているため、一つの機関に事故情報が登録されると、他の機関にも共有される可能性があります。つまり、いずれかの機関で「ブラックリスト」に載ると、他の機関にも同様の情報が登録されると考えておきましょう。

また、長期間延滞すると借金を回収する権利が「債権回収会社」に譲渡されることがあります。このような場合は、元の借入先の社名・金融機関名で事故情報が登録されていないかを調べるようにしましょう。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

4. CIC(シー・アイ・シー)のブラックリストの確認方法

CIC(シー・アイ・シー)に自分が「ブラックリスト」登録されているのではないかと思った場合は、以下の方法で確認できます。

4-1. 郵送による開示の場合

郵送での開示請求には、以下の書類・費用が必要です。

・申込書(CICのホームページでダウンロード)

・本人確認書類(住民票または印鑑登録証明書に加え、運転免許証など、合計2点)

・手数料(1,500円)

手数料は、コンビニで購入できる開示利用券(コンビニチケット)または、ゆうちょ銀行で発行される定額小為替証書で納めます。これらをまとめて、CICの「郵送開示センター」に郵送することで、約10日程度で開示報告書が届きます。

4-2. インターネットによる開示の場合

インターネット開示は、以下の手順で申請できます。

①マイナPocketアプリをダウンロード:利用条件や支払い方法などを確認する

②受付番号の取得:クレジット契約で利用した電話番号から指定の電話番号にかけ、受付番号を取得

③承諾画面に入力:受付番号と電話番号を入力する

④オンライン本人確認:マイナPocketアプリでマイナンバーカードによる本人確認を行う

⑤必要事項の入力

⑥利用料(500円)の決済:クレジットカードやキャリア決済などが利用できる

⑦開示情報の表示

詳細が知りたい場合には、CICの公式サイトをご確認ください。

4-3. 開示結果の見方

届いた開示報告書の「26.返済状況」欄に「異動」と記載されている場合は、いわゆる「ブラックリスト」に登録されている状態です。この「異動」には、以下のような情報が該当します。

・返済日より61日以上または3カ月以上の支払遅延(延滞)がある、または過去にあった

・保証契約における保証履行(代位弁済)が行われた

・裁判所が破産を宣告したもの(破産手続開始の決定がされたもの)

また、入金状況の欄に「$」や「-」の記号があれば問題ありませんが、「P」や「A」などの記号がある場合は延滞などがあると判断されます。それぞれの記号の意味は、次のとおりです。

記号 | 意味 |

|---|---|

$ | 請求どおり(またはそれ以上)の入金があった |

P | 請求額の一部が入金された |

R | 利用者以外から入金がなされた |

A | 利用者の事情で約束の日に入金がなかった |

B | 利用者の事情とは無関係の理由で入金がなかった |

C | 入金されていないが、その原因がわからない |

- | 請求も入金もなかった(クレジットの利用がないなど) |

空欄 | クレジット会社等から情報の更新がなかった(クレジットの利用がないなど) |

情報開示の方法については、CICのホームページで紹介されているので、参考にしてみてください。

5. JICC(日本信用情報機構)のブラックリストの確認方法

JICC(日本信用情報機構)で信用情報を開示してもらう方法は、以下の通りです。

5-1. インターネットによる開示の場合

JICCでは、スマートフォンを使い、以下の手順で開示請求を行います。

①「JICCスマホアプリ」をダウンロード

②本人認証を行う:クレジットカードと電話、もしくはマイナンバーカードにて認証。郵送で受け取る場合は、本人確認書類2点による認証。

③必要事項を入力

④手数料の支払:クレジットカードや携帯のキャリア決済などが利用できる。データで受け取る場合は1000円、郵送の場合は1300円。

⑤開示結果の受け取り:スマホアプリもしくは郵送で受け取る。クレジットカードと電話で認証した場合は数分から数時間、マイナンバーカードで認証した場合は1日から3日、郵送を希望した場合は3日から5日程度で届く

5-2. 郵送による開示の場合

郵送による開示請求は以下の手順で行います。

①信用情報開示申込書を作成:JICCのウェブサイトで必要事項を入力し印刷

②本人確認書類を2点用意する(マイナンバーカード、運転免許証、保険証などのコピー)

③手数料(1300円)を用意:開示利用券(コンビニチケット)を購入

④①~③の資料をJICCへ郵送

⑤1週間から10日で開示報告書が届く

5-3. 開示結果の見方

JICCの信用情報記録開示書は、契約によってファイル名が異なります。

・ファイルD:貸金業者からの借入情報など、キャッシングの契約

・ファイルM:クレジット会社や金融機関等の契約

これらの開示書の「債権情報」の「7. 異動参考情報等」が空欄ではなく何らかの記載がある場合、いわゆる「ブラックリスト」に登録されていると考えられます。

開示結果の見方は、JICCのホームページでも紹介されているので、参考にしてみてください。

6. KSC(全国銀行個人信用情報センター)のブラックリストの確認方法

KSC(全国銀行個人信用情報センター)で信用情報を開示したい場合、インターネット、もしくは郵送により行うことになります。

6-1. インターネットによる開示の場合

インターネットでの開示請求は以下の手順で行います。

①メールアドレスの登録

②必要事項を入力

③マイナンバーを利用した本人確認

④手数料の支払:クレジットカード、PayPay、キャリア決済などが利用できる

⑤①で登録したメールアドレス宛に開示報告書が送られてくる

6-2. 郵送による開示の場合

郵送による開示請求は以下の手順で行います。

①登録情報開示申込書をダウンロードし、必要事項を記載

②本人確認書類を2点用意する(マイナンバーカード、運転免許証、保険証などのコピー)

③手数料(約1700円~1800円)を用意:コンビニで本人開示・申告手続利用券を購入する

④1週間から10日ほどで開示報告書が届く

6-3. 開示結果の見方

KSCから受け取った開示報告書の「取引情報」欄において、以下のいずれかの記載がある場合、「ブラックリスト」に登録されていると考えられます。

・「返済区分」に「延滞」と記載されている

・「完了区分」に代位弁済、保証履行、強制回収手続、移管のいずれかの記載がある

情報開示の方法については、KSCのホームページで紹介されているので、参考にしてみてください。

7. 信用情報は何年残る?|原因ごとのブラックリストの登録期間の目安

信用情報に事故情報が登録されると、おおむね次の期間、事故情報が残り続けます。

滞納・延滞をした場合:完済日などから5年程度

代位弁済された場合:完済日などから5年程度

債務整理をした場合:5年~10年程度(手続き・時期による)

クレジットカードやローンの申し込みに関する情報:6カ月~1年程度

クレジットカードの強制解約:5年程度

そのため、たとえ自己破産などをしたとしても一定期間が経過すれば事故情報が消去され、新たに借り入れの契約などが可能となります。

8. ブラックリストの登録は解除できる?

信用情報機関に登録された事故情報は、原則として所定の保存期間が経過するまで削除されません。ただし、誤登録や不正登録などが判明した場合には、修正・削除の対象となります。以下のようなケースでは、例外的に事故情報を消去してもらうことができます。

登録情報に誤りがあった場合(事実誤認)

本人が原因でない延滞(第三者による契約やなりすまし)

本人の責任がない延滞(災害などの特別事情)

完済後に情報が残っている(登録期間を過ぎている)

該当すると思われる場合は、信用情報機関に問い合わせてみましょう。

9. 信用情報について弁護士や司法書士に相談するメリット

信用情報の開示書には専門用語や情報が多く、正確な読解が難しいことも多いです。弁護士や司法書士に相談することで、事故情報の原因や今後の対処方法についてアドバイスを受けられます。

また、信用情報に誤った情報や根拠のない記録がある場合は、削除や訂正を要求できます。弁護士や司法書士に相談すれば、借入先とのやり取りがスムーズに進み、情報を訂正してもらえるかもしれません。

借金の滞納ですでに「ブラックリスト」の状態になっている場合は、債務整理により信用情報の回復を早める方法もあります。債務整理を行って借金を完済すれば、より早く事故情報が消去され、将来的なローンやクレジットカード利用への影響を抑えられる可能性があります。

特に、借金を滞納し返済が困難な状況では、自力での改善が難しいことも多いため、弁護士や司法書士への相談が重要です。すでに「ブラックリスト」の状態であれば、債務整理で事故情報が登録されるデメリットはありません。むしろ債務整理を検討した方が、早期解決につながります。借金の返済が苦しい場合は、弁護士や司法書士に相談してください。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

10. ブラックリストの確認に関するよくある質問

Q. ブラックリストは誰でも見られる?

信用情報は、金融機関などの加盟会員を除き、本人の同意なしに第三者が閲覧することはできません。そのため、職場や家族に内容が知られることは基本的にありません。

Q. ブラックリストから抜けたか確認する方法は?

信用情報機関に情報開示請求を行うことで確認できます。事故情報は登録期間が過ぎて消去されても通知はないため、自分で確認する必要があります。

Q. 借金を完済したらローンは組める?

信用情報機関に事故情報が記録されていなければ、ローンなどの審査に通る可能性があります。ただし、借金を完済していても何らかの理由で事故情報が残っていれば、審査には不利に働きます。

Q. 家賃の滞納でもブラックリストに登録される?

家賃滞納だけでは信用情報に影響しないことが多いです。ただし、保証会社が家賃を代位弁済した場合は、信用情報に記録される可能性があります。

Q. 信用情報機関のうち一つのブラックリストに載っていても、その他の機関へ加盟している金融機関なら審査が通る?

信用情報機関同士は事故情報を共有しているため、他の機関に加盟する金融機関でも審査が通らない可能性があります。

11. まとめ ブラックリストの確認や借金の返済で困った場合は弁護士・司法書士に相談を

ブラックリストに載っているかどうかを確認する方法は、信用情報機関に情報開示を請求するのが確実です。登録情報を正しく理解すれば、ローン審査が通るか通らないかの見通しを立てることも可能になります。

事故情報が登録されていたとしても、一定期間が経過すれば消去されます。しかし、借金を滞納している場合は、完済などから5年程度経過しなければ事故情報は消えません。借金の返済が苦しい場合や自力で完済をめざすのが難しい場合は、弁護士や司法書士に相談して債務整理を検討するとよいでしょう。

(記事は2025年12月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す