目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. クレジットカードの「ブラックリスト」とは

まずはブラックリストがどういうものか説明します。

1-1. 信用情報機関に事故情報が載ること

「ブラックリスト」という正式なリストは存在しません。一般的に「ブラックリストに載る」とは、信用情報機関に事故情報(返済遅延や債務整理など)が登録されることを指します。

日本には以下の3つの信用情報機関があります。

ここに事故情報が記録されると、ローンやクレジットカードの審査に大きく影響します。

1-2. クレジット会社の社内ブラックに載ること

クレジットカード会社は、信用情報機関への登録とは別に、独自の社内基準で利用者を管理しています。この内部基準に違反した場合、いわゆる「社内ブラック」と呼ばれる扱いになり、その会社独自で取引停止や強制解約の対象となることがあります。

社内ブラックになる主なケースは以下の通りです。

クレジットカードの支払いを何度も延滞した場合

強制解約(利用停止)された場合

カードローンやリボ払いの債務整理を行った場合

不正利用や、カード利用規約違反をした場合

申込内容に虚偽があった場合

このような履歴は、そのクレジット会社内部に記録されます。一度「社内ブラック」に登録されると、信用情報機関の記録が消えても、その会社では新たにカードを作ったり、ローンを組んだりすることが難しくなります。

2. クレジットカードのブラックリストに載る条件

次に、どのような条件や状況で、ブラックリストに載るのかを紹介します。

2-1. 一定期間以上支払いが遅れた

いわゆる「長期延滞」であり、ブラックリストに載る原因で最も多いといわれています。期間の目安は、「61日以上もしくは3カ月以上の滞納」が金融事故とされているようです。2カ月以上の延滞はブラックリストに載る可能性が高いことになります。

2-2. 短期間で複数の審査に申し込んだ

「申し込みブラック」と呼ばれる状態です。信用情報にはクレジットカードの申込履歴も登録され、約6カ月間保存されます。この期間中に3社以上申し込むと、審査に通りにくくなる傾向があります。短期間で複数の申し込みをすると、「何か借り入れを急ぐ理由があるのかもしれない」と貸金業者から疑われることになるのです。

2-3. 代位弁済された

代位弁済とは、保証会社などが本人に代わって借金を支払うことをいいます。通常、代位弁済が行われるのは長期間返済が滞った後であり、この時点で重大な金融事故として信用情報に登録されます。

代位弁済後は、保証会社が本人に対して支払いを請求してくる形になりますが、すでに信用情報に事故情報が載っているため、新たな借り入れは難しくなります。

2-4. 債務整理をした

債務整理を弁護士などに依頼し、その通知が債権者(貸した側)に送られた時点で、金融事故として登録されます。取り立ては止まりますが、信用情報への影響は避けられません。

2-5. 契約違反でクレジットカードが強制解約された

長期延滞、代位弁済、債務整理などが原因でクレジットカードを強制解約されると、金融事故扱いになります。また、クレジットカードの現金化行為や第三者利用といった規約違反を理由に強制解約された場合も、金融事故情報として登録されます。

3. ブラックリストに載るのはいつまで?|クレジットカードが使えない期間

ブラックリストに載る期間ですが、各信用機関が個別に情報を載せているので、詳しくは各信用機関のウェブサイトなどでご確認ください。以下に簡潔にまとめます。

3-1. 滞納・延滞をした場合

まずは、借金の滞納によりブラックリストに登録された場合です。

【CIC(株式会社シー・アイ・シー)の場合】

・契約期間中および契約終了から5年間

【JICC(日本信用情報機構)の場合】

・2019年9月30日以前の契約または貸付けの場合、延滞解消後1年以内

・それ以降の契約の場合、契約期間中および契約終了から5年以内

【KSC(全国銀行個人信用情報センター)の場合】

・契約期間中および契約終了から5年以内

どの機関でも、完済してから一定期間はブラックリストに登録されたままになります。

3-2. 申し込みブラックの場合

申し込みブラックとは、クレジットカードの申し込み履歴が残っている間に複数の申し込みをすることで、審査に通りづらくなる状態をいいます。なので、金融事故とは異なります。

申し込み情報の登録期間は以下のとおりです。

【CICの場合】

・最長6カ月

【JICCの場合】

・最長6カ月

【KSCの場合】

・最長1年間

何らかの事情があったとしても、短期間で多くの申し込みをすることはおすすめできません。

3-3. 代位弁済された場合

代位弁済も、借金滞納と同じように、完済後も一定期間はブラックリストに載ったままとなります。

【CICの場合】

・契約期間中および契約終了から5年間

【JICCの場合】

・2019年9月30日以前の契約または貸付けの場合、発生日から5年以内

・それ以降の場合、契約期間中および契約終了から5年以内

【KSCの場合】

・契約期間中および契約終了から5年以内

3-4. 任意整理をした場合

任意整理をした場合、滞納と同じく、完済してから一定期間はブラックリストに登録されます。

【CICの場合】

・契約期間中および契約終了から5年間

【JICCの場合】

・2019年9月30日以前の契約または貸付けの場合、発生日から5年以内

・それ以降の場合、契約期間中および契約終了から5年以内

【KSCの場合】

・任意整理単独についての明記はなし

※官報情報(個人再生・自己破産)の登録期間については決定日から7年以内

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

4. クレジットカードのブラックリストに載っているか確認する方法

各信用情報機関に対して、信用情報の開示請求をすることで、ブラックリストに載っているか確認できます。各信用情報機関ごとの請求方法は以下のとおりです。

【CICの場合】

・インターネット請求:手数料500円、即日の開示が受けられる

・郵送による請求:手数料1500円、開示までに10日程度かかる

【JICCの場合】

・スマホアプリ請求:手数料1000円、クレジットカードと電話による認証で数分から数時間で開示

・郵送による請求:手数料1000円、開示まで1週間から10日程度かかる

【KSCの場合】

・ネット請求:手数料1000円、1週間から10日程度かかる

・郵送による請求:手数料は1124~1200円、開示まで1週間から10日程度かかる

5. クレジットカードのブラックリストは解除してもらえる?

基本的に、一度ブラックリストに載ると、解除を求めることはできません。信用情報は一定期間が経過するまで自動的に残り、本人の申し出で削除することはできない仕組みです。

ただし、登録内容に誤りがあった場合は、信用情報機関に訂正を申し立てることで修正・削除されることがあります。不安な場合は、まず自分の信用情報を開示請求して確認しましょう。

6. ブラックリストに載ってクレジットカードを使えない場合の対処法

ブラックリストに載ってしまい、クレジットカードの利用に制限がある状況でも、他のカードで代用できることがあります。

6-1. 家族カードを利用する

使えなくなるのは本人名義のクレジットカードです。家族が契約しているクレジットカードの家族カードを発行すれば、引き続きカード決済が可能です。ただし、利用分の請求は家族に届くため、使い方や支払いについて事前にしっかり相談しておきましょう。

6-2. デビットカード・プリペイドカードを利用する

クレジットカードが使えないのは「後払い」ができないからです。デビットカードは、使った分がすぐに銀行口座から引き落とされる仕組みなので問題なく使えます。プリペイドカードも、事前にチャージした金額内で支払う形式のため、クレジットカードの代わりになります。

6-3. スマホ決済を利用する

スマホ決済アプリ(PayPay、楽天ペイなど)も、チャージ式のものなら利用できます。こちらも前払い方式なので、クレジットカードなしで決済可能です。クレジットカードに頼らない支払い手段として活用しましょう。

7. クレジットカードのブラックリストに載った場合の対処法

ブラックリストや借金の問題をなるべく早く解決するためには、以下の対処を検討しましょう。

7-1. 滞納分を完済する

ブラックリストに載ると、一定期間は解除されません。この期間のカウントは、「滞納分を完済した日」から始まります。どれだけ時間が経っても、完済しない限りブラックリストには載ったままです。まずは何よりも、滞納分を完済することを最優先に考えましょう。

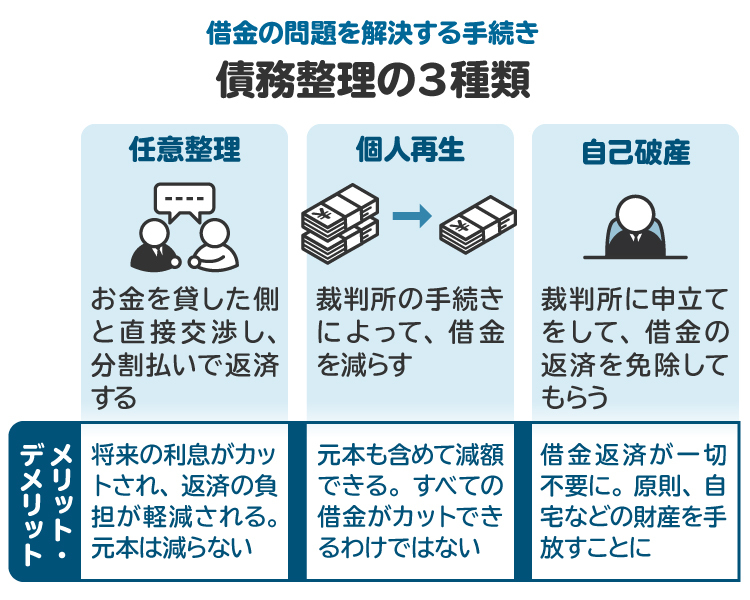

7-2. 債務整理で返済を楽にする

借金の返済が現実的に難しいと感じたら、債務整理を含めた方法も検討しましょう。たとえば、個人再生や自己破産などの制度を使えば、借金を減額・免除できる場合があります。状況に合わせて、専門家と一緒に最適な方法を見つけることが大切です。

8. クレジットカードとブラックリストに関する注意点

ブラックリストから情報が消えても、すぐにクレジットカードの審査に通るとは限りません。信用情報に借入や返済の履歴が一切ない「スーパーホワイト」と呼ばれる状態になると、かえって審査で不利になることもあります。

そのため、まずは審査の通りやすいカードに申し込み、少額の利用と確実な返済を重ねて信用を積み直すことが大切です。

9. クレジットカードと信用情報について悩んだときに弁護士や司法書士に相談するメリット

専門家に相談することで、まず何をすべきか、今後どうなるかを明確にできるのが大きなメリットです。債務整理が必要な場合でも、自分に合った方法を見極めるには専門的な判断が欠かせません。

インターネットの情報は一般的な内容が多く、あなたの状況にぴったり当てはまるとは限らないため、早めに専門家である弁護士や司法書士のアドバイスを受けることが大切です。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

10. クレジットカードのブラックリストに関するよくある質問

Q. クレジットカードの審査に落ちた履歴は残る?

厳密にはクレジットカードの「審査に落ちた」履歴が残るわけではありません。クレジットカードに申し込みをした履歴が一定期間残ります。それにより、短期間に多くの申し込みをすることで申し込みブラックの状態になります。

Q. ブラックリストに載るとクレジットカードの限度額が減額される?

クレジットカードの利用限度額は、信用情報をもとに決められます。ブラックリストに載ると信用情報が悪化している状態のため、限度額が下がる可能性があります。そもそも利用停止になるケースも少なくありません。

Q. 借金がないのにクレジットカードが作れないのはなぜ?

クレジットカードの審査では、借金の有無だけでなく、収入や職業なども重視されます。これらの条件が審査基準に合わないと、借金がなくても審査に落ちることがあります。

Q. クレジットカードの支払いが1日でも遅れたり、残額不足で引き落としができなかったりしたらブ ラックリストに載る?

ブラックリストに載るのは、重大な信用問題(金融事故)があった場合です。1日程度の遅延や、たまたま残高不足だっただけでは、通常ブラックリストに載ることはありません。ただし、滞納を繰り返すと、信用に大きな影響が出る可能性があるため注意しましょう。

Q. 債務整理中でも作れるクレジットカードはある?

クレジットカード会社は審査の際に必ず信用情報を確認します。そのため、ブラックリストに載っている債務整理中は、クレジットカードを作れる可能性は極めて低いといえます。

11. まとめ クレジットカードでブラックリスト入り状態になったら早めに返済しよう

クレジットカードのブラックリストに載るのは、数カ月以上の滞納や債務整理を行った場合です。信用情報に記録が残ると、新たなカード作成や借り入れが難しくなり、生活にも影響します。早く回復するには、まず滞納分を完済することが大切です。完済しない限り、信用情報は消えません。

返済が難しい場合は、弁護士に相談することで、無理のない返済計画や債務整理の方法を見つけることができます。早めの相談が、生活を再建するための近道になります。

(記事は2025年5月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す