目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

クレジットカード3社と消費者金融2社から計300万円の借金があり、利息ばかり払っている状況です。毎月の支払いが苦しく、いつまでも返済が終わりません。借金のある生活から早く抜け出したいのですが、どこから手をつければよいのでしょうか。(神奈川県在住、40代男性)

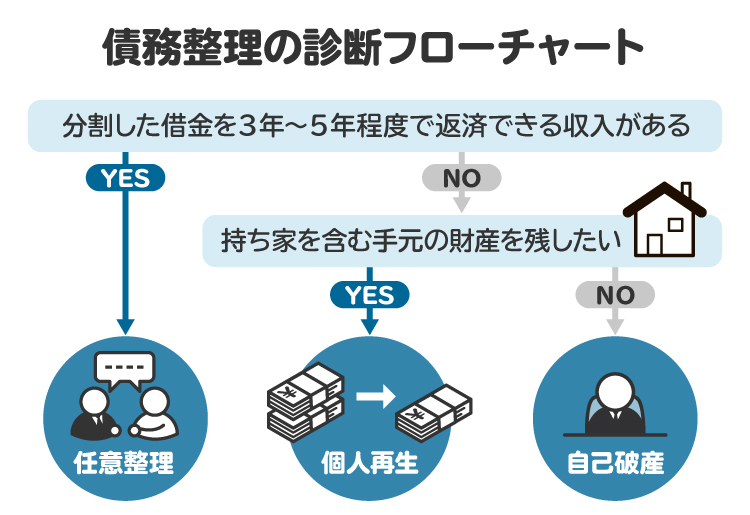

利息ばかり払っている状況では経済的に苦しくなる一方なので、弁護士や司法書士に「債務整理」の相談をすることをおすすめします。債務整理は借金問題を解決する代表的な方法で、債務(借金)の負担を軽減したり免除したりする手続きのことです。具体的には、任意整理や個人再生、自己破産といった種類があります。

1. 任意整理・個人再生・自己破産ってどんな手続き?

それぞれの手続きの概要は下記のとおりです。

【任意整理】

任意整理とは、債権者(お金を貸した側)と直接交渉し、将来利息(今後の借金返済にかかる利息)をカットしてもらいつつ、3年から5年程度の長期の分割払いを認めてもらうことで負担軽減を目指す手続きです。

【個人再生】

個人再生とは、裁判所に申立てをして、借金を減額してもらう手続きです。減額された借金を原則3年、最長5年で分割弁済することで、残りの部分の返済義務が免除されます。

【自己破産】

自己破産とは、裁判所に申立てをして、借金の返済義務を免除してもらう手続きです。借金がゼロになるため返済する必要がなくなります。

2. どの債務整理がおすすめ?手続き後の生活を見据えた選択を

300万円の借金がある相談者のケースで、どの手続きがふさわしいかを考えてみましょう。

任意整理の場合、合計300万円の借金を3年から5年程度で分割払いすることになるため、安定的に月々5万円(=300万円÷60か月)から8万3000円(=300万円÷36か月)程度を返済に充てられるかどうかがポイントになります。

ご自身の収入と支出を整理し、返済のために月々いくら捻出できるかを考えることが大切です。その結果、毎月5万円以上の金額を安定して返済に充てられるということであれば、任意整理で将来利息をカットした上での分割払いを目指すのも一つの選択肢です。

5万円以上の金額を安定して返済に充てられない場合は、個人再生や自己破産といった別の手続きを検討することになります。

個人再生と自己破産では、自己破産がふさわしいケースが多いです。自己破産では借金がゼロになり返済する必要がなくなるので、経済的な更生を図るためには非常に有効です。ただし、自己破産には、持ち家を手放すことになる、一部の職業(生命保険募集人や警備員など)が制限されるなどのデメリットがあるため、自己破産のデメリットを避けるべき事情がある場合は個人再生を検討することになるでしょう。

3. 自分に合った債務整理をするなら専門家への早めの相談が大切

どの債務整理がふさわしいかは個別の状況によって異なる上、それぞれの手続きの内容を詳しく知らないと判断が難しいです。

借金問題に精通している弁護士や司法書士であれば、相談者の状況に応じてどの手続きがふさわしいかをアドバイスしてくれます。また、債権者との交渉や裁判所での手続きもサポートしてくれます。

相談を先延ばしにしていると事態が悪化し、最終的には財産を差し押さえられてしまうリスクもあるため、借金問題で困った場合には早めに弁護士や司法書士に相談することをおすすめします。

(記事は2025年7月1日時点の情報に基づいています。質問は実際の相談内容をもとに再構成しています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す