目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. 債務者とは?わかりやすく解説

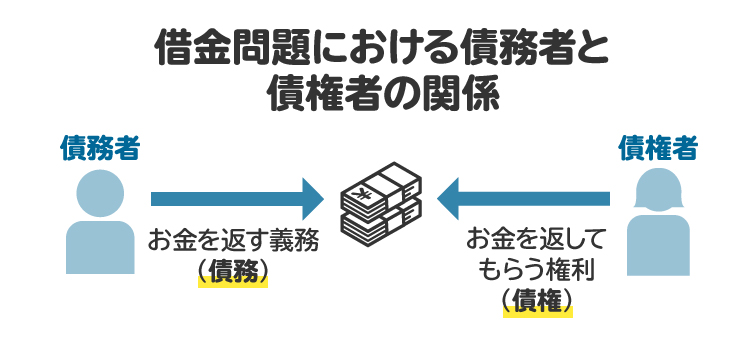

「債務者」とは、債権者のために何かをする義務がある人をいいます。反対に、債務者に何かをしてもらう権利がある人を「債権者」といいます。

借金問題で言えば、債務者とは「お金を返す義務がある人」、債権者は「お金を返してもらう権利がある人」を指します。

1-1. 債務者と債権者の具体例

身近な例として、銀行や消費者金融からお金を借りるケースを考えてみましょう。借りたお金は期限までに返さなければなりません。この場合、お金を借りた人が「債務者」、銀行や消費者金融が「債権者」になります。

また、クレジットカードを利用して買い物をした場合、後日カード会社に利用額を支払う義務が生じます。このとき、カードを利用した人が「債務者」、カード会社が「債権者」です。

お金の貸し借りだけでなく、商品や不動産の売買においても「債務者」と「債権者」の関係が発生します。例えば、不動産の売買では、売主が買主に不動産を引き渡す義務を負います。この点では、売主が「債務者」、買主が「債権者」となります。逆に、買主は売主に代金を支払う義務があるため、代金の支払いについては買主が「債務者」、売主が「債権者」となります。

1-2. 債務者の種類

債務者が負う義務(債務)の内容によって、債務者は以下のような種類に分けられることがあります。

【主たる債務者と保証人】

「主たる債務者」は、本来借金などの債務を支払うべき人です。たとえば、お金を借りた本人は主たる債務者にあたります。一方「保証人」は、主たる債務者が債務を支払えなくなった場合に代わりに支払うべき人です。銀行などからお金を借りる際には、家族や保証機関が保証人になることがあります。

【連帯債務者(と通常の債務者)】

「連帯債務者」とは、共同で債務を支払うべき複数の人をいいます。例えば、連帯債務型の住宅ローンを組んだ夫婦などが連帯債務者にあたります。連帯債務者は、全員が債務全額を支払う義務を負うため、誰か一人が支払えなくなっても、残りの人が全額を返済しなければなりません。

これに対して、連帯債務者でない(通常の)債務者は、他の債務者が負う債務を支払う義務を負わず、自分の債務だけを支払えば足ります。

【第三債務者(と債務者)】

差し押さえなどを受けた債権の債務者を「第三債務者」といいます。例えば、借金の返済を滞納し、銀行預金が差し押さえられた場合、銀行が「第三債務者」となります。また、給与が差し押さえられた場合は、勤務先の会社が「第三債務者」です。

なお、上記の各ケースにおいて「債務者」に当たるのは、差し押さえの原因となった借金の債務者です。

2. 借金問題における債務者と債権者の関係性

借金をすると、お金を借りた人が「債務者」、お金を貸した銀行や消費者金融などが「債権者」になります。債務者には借りたお金を返済する義務があり、債権者にはそれを請求する権利があります。

期限どおりに返済すれば特に問題はありませんが、支払いが滞ると、債権者から督促を受けたり、訴訟を起こされたりする可能性があります。

3. 債務者が借金を返さなかった場合に起こること

債務者が債権者に対して借金を返さないと、以下のようなリスクを負います。

3-1. 遅延損害金が発生する

借金の返済が期日に遅れると、遅れた日数分の遅延損害金が発生します。遅延損害金の利率は、以下のうちいずれか高い方となります。

・法定利率(年3%)

・約定利率(契約で定められた利率)

約定利率については、利息制限法や消費者契約法で上限が定められています。その関係上、銀行や消費者金融からの借金の遅延損害金は、年14.6%とされているケースが多いです。

年14.6%の場合、たとえば50万円の返済を1カ月間滞納すると、約6000円の遅延損害金が発生します。元本や利息とは別に遅延損害金を支払う必要が生じるので、大きな負担になります。

3-2. 債権者から督促を受ける

返済が滞ると、銀行や消費者金融などの債権者から督促(取り立て)が始まります。郵便や電話で頻繁に督促が来ると、対応に時間を取られるうえに、精神的にも大きなストレスとなるでしょう。

3-3. 残りの借金全額を返済する義務が生じる

2〜3カ月滞納すると、残りの借金を一括で返済するよう求められることがあります。本来は毎月分割で返すはずの借金を、一気に返済しなければならない状態になるため、支払えないケースがほとんどです。

3-4. 保証人に対して請求される

銀行などからお金を借りる際には、保証人を付けることを求められる場合があります。保証人がいる状態で借金の返済を滞納すると、銀行などの債権者が保証人に対して返済を求めます。

保証人になるのはほとんどの場合、保証会社か親族のどちらかです。特に家族が保証人になっている場合、借金の負担がそのままその家族にかかってしまいます。

3-5. 債権者に訴訟を提起される

督促に応じず、支払いが滞ったままだと、債権者は裁判所に訴訟を起こすことがあります。訴訟が提起されると、裁判所から出頭命令が届きます。無視すると、自動的に「借金を支払うよう命じる判決」が言い渡され、債権者に有利な形で決着します。

裁判で争っても、支払わなくてよい理由がなければ、ほぼ確実に返済を命じられます。訴訟が起こる前に、何らかの対応をすることが重要です。

3-6. 強制執行によって財産を失う

裁判で「借金を返済せよ」という判決が確定すると、債権者は裁判所を通じて強制執行を申し立てることができます。強制執行が行われると、預貯金や給与が差し押さえられ、借金の返済に充てられます。特に給与の差し押さえは、生活費に直結するため、大きな負担になります。

強制執行にまで発展する前に、早めの対応が必要です。

4. 借金の返済が苦しいときの解決方法

借金の返済が厳しくなった場合は、収支を見直すか、状況によっては債務整理を検討しましょう。

4-1. 収入を増やす

収入が増えれば、その分借金の返済に充てるお金を確保しやすくなります。すぐに大きく増やすのは難しいですが、以下のような方法を試してみるとよいでしょう。

副業を始める

より高収入の仕事に転職する

行政の支援制度を活用する

無理のない範囲で収入アップを目指し、借金の負担を減らしていきましょう。

4-2. 支出を減らす

支出を減らせば、借金の返済に回せるお金が増えます。毎月の支出を見直し、不要な支出を削減することが大切です。たとえば、以下のような方法が考えられます。

固定費の見直し

食費の節約

不要な買い物を控える

少しの節約でも積み重なれば、返済の負担を減らすことにつながります。

4-3. 債務整理をする

借金の返済がどうしても難しいときは「債務整理」を検討しましょう。債務整理は、債権者との交渉や裁判手続きを通じて、借金などの債務負担を軽減する手続きです。弁護士や司法書士に相談すれば、状況に応じた適切な債務整理の進め方についてアドバイスを受けられます。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

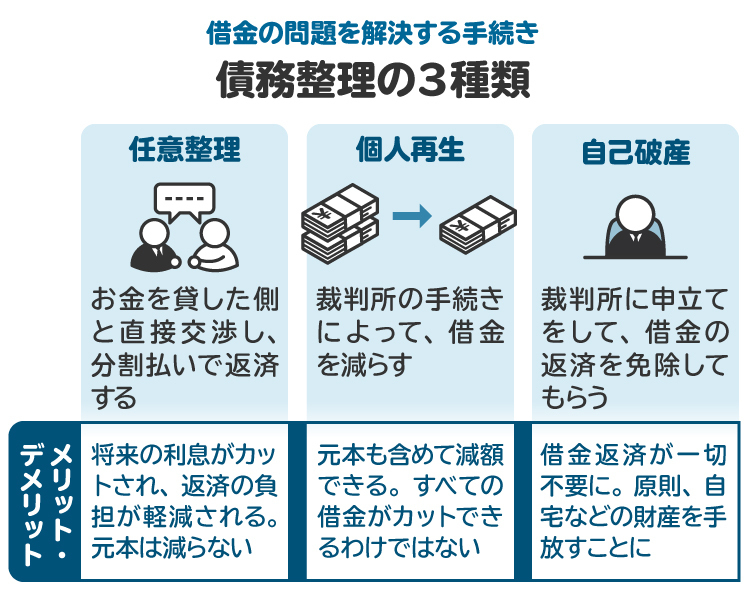

5. 債務整理手続きの種類

債務整理の手続きには、主に「任意整理」「個人再生」「自己破産」の3種類があります。借金や収入などの状況に応じて、適切な手続きを選択することが大切です。

5-1. 任意整理

任意整理は、銀行や消費者金融などの債権者と交渉して、債務のカットや支払いスケジュールの変更などを認めてもらう手続きです。任意整理は裁判所を通さずに行うため、手続きが比較的簡単であり、短期間で完了します。また、財産が処分されない点や、対象とする借金などを債務者が選べるなどのメリットもあります。

その一方で、任意整理では元本のカットが認められにくく、借金の額が多すぎる人にとっては不向きな手続きといえます。

5-2. 個人再生

個人再生は、裁判所を通じて債務を大幅に減額する手続きです。個人再生の最大の特徴は、住宅ローンが残っている自宅の処分を回避できる制度がある点です。また、任意整理よりも大幅に債務を減額できる可能性があります。

ただし、安定した収入があることが要件とされているため、無職の人や定職に就いていない人には向いていません。また、最低でも100万円は返済しなければならない点にも注意が必要です。

5-3. 自己破産

自己破産は、財産を処分して債権者に配当した後、残った借金の返済を免除してもらう裁判手続きです。すべての債務整理手続きの中で、借金などの債務全額が免除されるのは自己破産のみです。

支払不能の状態にあれば、無職の人や定職に就いていない人、借金が多すぎる人なども自己破産を申し立てることができます。ただし、高価な財産が処分されてしまう点や、一部の職業(警備員、士業など)が制限される点にご注意ください。

6. 債務整理手続きを選択する際の判断基準

債務整理には「任意整理」「個人再生」「自己破産」の3つの方法がありますが、どの手続きを選ぶべきかは状況によって異なります。ここでは、それぞれの手続きが向いている人の特徴を紹介します。

実際の選択は、借金の額や収入状況、財産の有無などを総合的に判断する必要があるため、弁護士や司法書士に相談するのがおすすめです。

6-1. 任意整理に向いている人

任意整理に向いているのは、以下のような人です。

安定した収入がある

借金の総額が比較的少ない

借入先が1~2社程度

保証人に迷惑をかけたくない

財産を処分されたくない

簡単な手続きで借金の負担を軽減したい

比較的、借金の額が少ない人や、財産を守りながら返済したい人に向いています。

6-2. 個人再生に向いている人

個人再生に向いているのは、以下のような人です。

安定した収入がある

借金の総額が100万円を大幅に超えている

住宅ローンが残っている自宅がある

個人再生では、住宅ローンを支払い続けることで自宅を残せる可能性があるため、マイホームを持っている人に適しています。

6-3. 自己破産に向いている人

自己破産に向いているのは、以下のような人です。

借金が多すぎる

無職または定職に就いていない

高価な財産や、処分されたら困る財産がほとんどない

自己破産をすると借金の支払い義務がなくなります。ただし、高価な財産を処分しなければならないことや、一部の職業に一定期間就けなくなるといったデメリットもあるため、慎重に判断する必要があります。

7. 債務者が、弁護士や司法書士に依頼するメリット

適切な方法で債務整理を行えば、借金問題の早期解決が期待できます。専門家に相談すれば、状況に合った最適な債務整理の方法や進め方についてアドバイスを受けることができます。

弁護士は、任意整理・個人再生・自己破産のすべての手続きを代理できます。一方で、司法書士は、1社あたり140万円以下の任意整理であれば代理が可能です。しかし、個人再生や自己破産では、裁判所に提出する書類の作成はできても、手続きの代理はできません。

借金の額が大きい場合や、手続きをすべて任せたい場合は弁護士への依頼が安心ですが、費用なども考慮しながら適切な相談先を選びましょう。

8. 債務者に関連してよくある質問

Q. 債務者が死亡するとどうなる?

債務者が亡くなると、借金は相続人に引き継がれます。相続人となるのは、配偶者(夫または妻)や子どもです。子どもがいない場合は、父母などの直系尊属、それもいない場合は兄弟姉妹が相続することになります。

もし借金を相続したくない場合は、相続の開始を知ってから3カ月以内に、家庭裁判所で相続放棄の手続きを行う必要があります。期限を過ぎると、原則として借金を相続することになってしまうため、早めの対応が必要です。

Q. 債務者にとっては、自己破産するのが一番お得?

債務整理手続きには主に「任意整理」「個人再生」「自己破産」の3種類があるところ、どの手続きが適しているかは状況によって異なります。弁護士や司法書士のアドバイスを受けて、どの方法が適切であるかを判断しましょう。

9. まとめ 債務(借金)を返済できなくなったら弁護士に相談する

銀行や消費者金融から借金をしている人や、クレジットカードの支払いを滞納している人などは「債務者」に当たります。債務を支払わないと、遅延損害金の発生、残りの債務の一括請求、訴訟を提起される、強制執行を受けるなどの深刻なリスクが発生します。

こうした状況を避けるためにも、債務の支払いが難しくなった時点で弁護士や司法書士に相談し、適切な債務整理を行うことが大切です。早めの対応が、生活の再建につながります。

(記事は2025年4月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す