目 次

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す

債務整理に強い

弁護士・司法書士を探す

1. アコムからの借金を返済できない場合、自己破産できる?

アコムを含めて、借金の返済が困難となった場合は、自己破産をすると状況を改善できる可能性があります。

1-1. 自己破産とは|大半の債務が免責される

自己破産とは、借金などの債務の支払いが困難になった人を救済するための法的手続きです。自己破産を申し立てた人(債務者)の財産は、生活に必要なものなどを除き処分され、その売却代金が債権者(消費者金融などお金を貸している側)に分配されます。

それでも返済しきれなかった借金は、一部の例外を除き免除されます。借金が免除されることで、債務者は返済の負担から解放され、生活を立て直すことが可能になります。

1-2. アコムからの借金も免責対象

アコムからの借金も、自己破産をした際には免責の対象となります。ほとんど返済できなかったとしても、自己破産の手続きが終われば、アコムからの借金は返済が免除されます。

借金の返済が苦しいと感じている人は、弁護士に相談して、自己破産ができるかどうか検討しましょう。

1-3. 自己破産を申し立てるための条件

自己破産を申し立てるには、「支払不能」の状態であることが必要です。支払不能とは、収入に対して借金の額が多すぎて、継続的に支払いができない状態を指します。例えば、借金の返済が常に滞っているような状況は、典型的な支払不能のケースです。

アコムからの借金が多すぎて返済が難しい場合は、支払不能と判断され、自己破産の申し立てができる可能性があります。

1-4. 自己破産による免責が認められないケース

「免責不許可事由」がある場合は免責が認められないことがあります(破産法252条1項)。主な免責不許可事由は以下のとおりです。自己破産を申し立てた人に不適切な行動が見られた場合、裁判所が免責を認めない可能性があります。

債権者を害する目的で財産を勝手に処分した

破産手続きの開始を遅らせるために、著しく不利な条件で借金をした

特定の債権者を優遇する形で借金を返済した

浪費や賭博で多額の財産を失った、または借金を負った

業務や財産に関する帳簿や書類を隠したり偽造したりした

裁判所にいつわりの債権者名簿を提出した

裁判所の調査に対し、虚偽の説明をした、または説明を拒んだ

不正な手段で破産管財人の業務を妨害した

申し立て前7年以内に、すでに自己破産で免責を受けたことがある

ただし、これらの事由がある場合でも、裁判所の判断によって免責が認められるケースが多いのが実情です(裁量免責)。例えば、浪費や賭博でアコムから借金をした場合でも、破産手続きに誠実に協力すれば、免責が認められる可能性があります。

したがって、上記に一つでもあてはまるものがあるからといって自己破産をあきらめる必要はなく、弁護士に相談してみることをお勧めします。

1-5. アコムは自己破産に応じてくれる?

自己破産をした場合、アコムが協力してくれるかどうか不安に思う人もいるかもしれません。しかし、実際にはアコムの同意は必要ありません。自己破産を認めるのは裁判所だからです。破産手続きが完了すれば、アコムの意向に関係なく、借金は免責されます。

2. アコムからの借金を理由に自己破産をするデメリット

アコムからの借金の返済が厳しい場合、自己破産は生活を立て直すための有力な手段です。しかし、自己破産にはデメリットもあるため、申し立てる前に、それらを受け入れられるか慎重に考えましょう。

2-1. ブラックリスト入り|ローンやクレジットカードが利用できなくなる

自己破産をすると、個人信用情報機関に事故情報が登録され、いわゆる「ブラックリスト入り」となります。その結果、約5~7年間はローンやクレジットカードが利用できなくなります。また、商品の分割購入ができなくなる、奨学金の保証人になれないなどの影響もあります。

ただし、借金の返済を繰り返し滞納すると、その時点でブラックリスト入りするため、すでに返済を延滞している場合は、自己破産による影響をそれほど気にする必要はありません。

2-2. アコム系列の金融機関のローンが利用できなくなる

アコムからの借金を自己破産で免責すると、アコムやその系列の金融機関から「信用がない人」と判断されるため、ブラックリスト入りの期間が過ぎても、アコム関連のローンを利用するのは難しくなります。なお、アコムは株式会社三菱UFJフィナンシャル・グループの連結子会社です。

2-3. 財産が処分される|自宅や車などを手放す必要がある

自己破産を申し立てると、一定額以上の財産は処分されます。例えば、自宅や車を所有している場合、多くのケースで手放すことになります。そのため、高価な財産を持っている場合は、それを失っても問題ないか事前に検討する必要があります。

一方で、以下の財産は処分の対象外です。

99万円以下の現金

生活に必要な家財道具

破産手続開始後に得た財産

など

自己破産をするといっても、すべての財産を失うわけではなく、生活に必要なものは最低限残した状態で再スタートできます。

2-4. 連帯保証人が請求を受ける|家族などに迷惑がかかることも

借金に連帯保証人が付いている場合は、自己破産する旨を債権者に通知した時点で、連帯保証人に対して請求が行われます。

もし家族が借金の連帯保証人になっているなら、自己破産によって迷惑がかかってしまいます。状況によっては、家族も自己破産せざるを得なくなることがあるのでご注意ください。

2-5. 免責されない債務もある|税金や社会保険料など

自己破産をしても、すべての債務が免責されるわけではありません。以下のような債務は免責の対象外とされています(破産法253条1項)。

税金(所得税・住民税など)

社会保険料(国民年金・健康保険など)

悪意のある不法行為に基づく損害賠償

重大な過失や故意による事故の損害賠償

養育費や婚姻費用

親族に対する扶養義務

従業員への未払い給与

債権者名簿に記載しなかった借金

罰金や反則金など

これらの支払い義務は自己破産をしても残るため、事前に確認しておきましょう。

2-6. 官報に掲載される|ただし閲覧する人はほとんどいない

自己破産を申し立てると、その事実が政府の機関紙である「官報」に掲載されます。官報は誰でも閲覧できるので、自己破産をしたことが他人に知られてしまう可能性がゼロとは言えません。

ただし実際には、官報を日常的にチェックする人はほとんどいないので、それほど気にする必要はないでしょう。

2-7. 一部の職業が制限される|警備員や士業など

自己破産をすると、一部の職業に一時的に就けなくなります。代表的な職業は以下のとおりです。

弁護士・税理士・司法書士などの士業

警備員

質屋

生命保険募集人

貸金業関係者

ただし、制限がかかるのは破産手続開始決定から免責許可が確定するまでの間です。免責が認められれば、再びこれらの職業に就くことができるようになります。該当する職業についている人は、自己破産の影響を事前に確認しておくことが重要です。

3. 自己破産をすべきケース|判断のポイントは?

借金の返済が現実的に難しいときは、自己破産が有力な選択肢です。ただし、自己破産にはメリットとデメリットの両面があるため、弁護士に相談して自己破産すべきかどうかを判断しましょう。たとえば以下に挙げる状況の人は、自己破産を検討すべきといえます。

3-1. 収入に比べて債務が多すぎる

収入に対して借金が過剰に多い場合、自己破産以外の方法で借金問題を解決するのは難しいです。このようなケースでは、自己破産を最優先の選択肢として検討することをおすすめします。

3-2. たくさんの金融機関から借金をしている

アコムから借りるだけでは生活費が足りず、たくさんの金融機関から借金をしている状態は「多重債務」と呼ばれます。多重債務の場合、借金そのものが多額であるうえに、債権者と1社ずつ交渉するのが大変です。自己破産によって、すべての借金をまとめて免責してもらった方がよいでしょう。

3-3. 価値のある財産をほとんど持っていない

自己破産の最大のデメリットは、価値のある財産が処分されてしまうことです。言い換えれば、価値のある財産を持っていない場合は、自己破産のデメリットがほとんどありません。借金が全額免責される自己破産のメリットが、デメリットを大きく上回ります。

3-4. 家族の連帯保証人がいない

家族が自分の借金を連帯保証している場合は、自己破産をすると家族に迷惑がかかってしまうので、任意整理(後述)などの別の方法を検討した方がいいかもしれません。

これに対して、家族が連帯保証人でない場合は、自己破産をしても基本的に家族への影響はありません。

弁護士・司法書士をお探しなら

朝日新聞社運営「債務整理のとびら」

4. アコムの借金を自己破産以外で解決する方法

自己破産のデメリットが大きいと思われる場合は、別の方法で借金を整理できるか検討しましょう。自己破産以外の債務整理は、主に「任意整理」「個人再生」「過払い金返還請求」があります。

4-1. 任意整理

任意整理は、アコムなどの債権者と交渉して、借金の返済負担を軽減してもらう手続きです。現実的な返済計画を提案すれば、利息のカットや返済スケジュールの変更などに応じてもらえる可能性があります。

自己破産とは異なり、任意整理では元本の返済を継続しなければなりません。その一方で、任意整理する会社(借入先)は選べるため、連帯保証人への迷惑を避けられるなどのメリットがあります。

4-2. 個人再生

個人再生は、裁判所を通じて借金を大幅に減額し、無理なく返済できるようにする手続きです。条件を満たせば、借金を最大10分の1まで減らせる可能性があります。また、住宅ローンがあっても、自宅を手放さずに他の債務を減額できる場合があります。

ただし、安定した収入があることが前提となるため、無職や収入が不安定な場合は利用できません。また、債務の総額が100万円以下だと減額の対象外になります。借金が多くなりすぎたものの、自己破産は避けたい人や、自宅を手放したくない人に向いている方法です。

4-3. 過払い金返還請求

過払い金返還請求は、払いすぎた利息を取り戻す手続きです。過去にアコムで年15~20%を超える高金利でお金を借りていた場合、過払い金が発生しているかもしれません。

過払い金返還請求をすれば、借金が減額されたり、払いすぎたお金が戻ってきたりすることがあります。

過払い金の有無は、弁護士や司法書士に相談すれば調べてもらえます。過払い金の請求には時効(最後の返済から10年)があるため、心当たりのある人は早めに相談してみましょう。

5. アコムの借金返済に困ったら、弁護士や司法書士に相談・依頼するメリット

アコムからの借金が多く、返済が難しい場合は、弁護士や司法書士に相談するのがおすすめです。借金の負担を軽減するため、適切な債務整理の進め方などのアドバイスを受けられます。

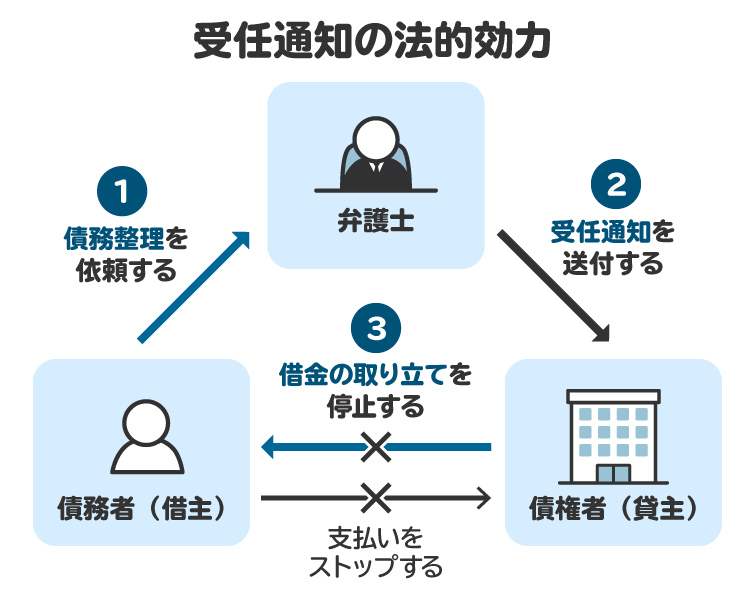

債務整理の依頼を受けた弁護士や司法書士は、アコムなどの債権者に「受任通知」を送付します。受任通知が届いた後は、取り立てが止まるため、精神的な負担が軽くなります。その後の手続きも専門家に任せることができるので、スムーズに借金問題を解決できるでしょう。

ただし、弁護士と司法書士では対応できる業務範囲が異なります。弁護士は債務整理を幅広く取り扱うことができます。これに対して司法書士の場合、以下のような制限があるため注意が必要です。

・任意整理や過払い金請求は、1社あたり140万円以下の場合のみ対応可能

・自己破産や個人再生は、書類作成のみ対応可能(裁判所での手続きの代理はできない)

自己破産や個人再生を考えている場合は、最初から弁護士に相談したほうがスムーズです。

6. 消費者金融から借金をすると、多重債務に陥りやすい理由

アコムなどの消費者金融は、銀行よりも審査が緩やかで借りやすいのが特徴です。しかし、その分金利が高く設定されていることが多く、年15~20%の利息がかかることもあります。

金利が高いと、返済しても利息に多くの金額が充てられ、なかなか元本が減りません。その結果、返済が厳しくなり、別の消費者金融から借り入れてしまうといった悪循環に陥りやすくなります。これが多重債務の典型的なパターンです。

消費者金融を利用する場合は、無理のない範囲で借り入れを行い、できるだけ早く完済することを心がけましょう。

7. アコムと自己破産に関するよくある質問

Q. 自己破産でブラックリスト入りしている間に、現金以外の決済方法は利用できる?

前払い式のキャッシュレス決済や、利用額が即時に引き落とされるデビットカードなどは利用できます。これに対して、クレジットカードなど後払い式の決済手段は、原則として利用できません。

Q. 自己破産をしたら、消費者金融から嫌がらせをされる?

不適切な方法による取り立てなどは、貸金業法によって禁止されます。そのため、闇金などの違法業者でない限り、自己破産をしても嫌がらせを受けることはありません。

Q. 自己破産が成功する確率は?

日本弁護士連合会の調査によると、自己破産による免責を申し立てたにもかかわらず、認められなかった例は非常に少数となっています。2020年の調査においては、免責不許可となった例は一件もなかったとのことです。

Q. 自己破産後にアコムと再契約することは可能?

お金を貸せるだけの信用がない人と認識されるので、再度アコムを利用することは難しいでしょう。アコム以外の金融機関のローンも、自己破産後5~7年程度は利用できなくなります。

8. まとめ アコムの借金が返済不可能なら自己破産すべき

アコムの返済が難しい場合、自己破産も選択肢の一つです。自己破産は、裁判所を通じて借金の返済義務を免除してもらう手続きです。自己破産による免責が認められれば、アコムの借金を返す必要がなくなります。

自己破産の手続きをスムーズに進めるためには、弁護士や司法書士のサポートが役立ちます。アコムの借金を返すのが難しく困っている人は、早い段階で弁護士や司法書士にご相談ください。

(記事は2025年4月1日時点の情報に基づいています)

朝日新聞社運営「債務整理のとびら」で

債務整理に強い弁護士・司法書士を探す